第四章 增值税、消费税、营业税法律制度

◆本章近两年分值、考点分布:

重点章之一。共涉及3个税种,其中的增值税、消费税为今年教材新增内容。预计分数10-15分,会涉及各种题型,包括不定项选择题。

◆本章重要知识点复习

一、增值税

(一)增值税纳税人:

1.纳税人的分类:50万元,80万元。

2.不属于一般纳税人。

3.小规模纳税人:

(1)实行简易征税办法,并且一般不使用增值税专用发票,但可以到税务机关代开增值税专用发票。

(2)除国家税务总局另有规定外,纳税人一经认定为一般纳税人后,不得转为小规模纳税人。

(二)增值税的征收范围

1.一般规定:销售或进口的货物;;提供的加工、修理修配劳务;

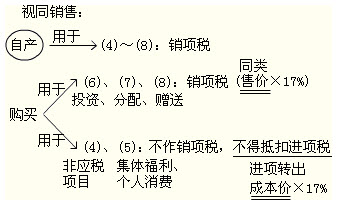

2.视同销售货物(8项):

(1)将货物交付其他单位或者个人代销;

(2)销售代销货物(手续费缴纳营业税);

(3)设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送其他机构用于销售,但相关机构设在同一县(市)的除外;

(4)-(8):

3.混合销售货物与兼营非增值税应税项目:

(1)混合销售货物:从事货物的生产、批发或者零售的企业、企业性单位和个体工商户的混合销售行为,视为销售货物,应当缴纳增值税;其他单位和个人的混合销售行为,视为销售非增值税应税劳务,不缴纳增值税。

(2)兼营非应税:纳税人兼营非增值税应税项目的,应分别核算货物或者应税劳务的销售额和非增值税应税项目的营业额;未分别核算的,由主管税务机关核定货物或者应税劳务的销售额。

4.征税范围的特殊规定(13项)

5.非增值税应税项目(9项)

(三)税率与征收率

1.一般纳税人税率:17%,13%;;

2.小规模纳税人征收率:3%

3.销售自己使用过的固定资产。

(四)一般纳税人的增值税计算

1.销售额的确定:

(1)一般情况:向购买方所收取的全部价款和价外费用(均为不含增值税的金额)

(2)特殊业务:①折扣销售;②以旧换新方式销售货物;③包装物押金。

(3)纳税义务的发生时间:教材P169

2.准予抵扣的进项税额

| 抵扣方法 |

具体内容 |

|

以票抵税 |

(1)从销售方取得的“增值税专用发票”上注明的增值税额 |

|

计算抵税 |

(1)外购免税农产品:进项税额=买价×13% |

3.不予抵扣进项税额项目:9项,重点是:

(1)用于非增值税应税项目、免征增值税项目、集体福利或者个人消费的购进货物或者应税劳务;

(2)非正常损失的购进货物;以及在产品、产成品所耗用的购进货物或者应税劳务;

【提示】非正常损失,是指因管理不善造成被盗、丢失、霉烂变质的损失。

(3)纳税人自用的应征消费税的小汽车;摩托车;游艇,其进项税额不得从销项税额中抵扣;

4.进项税额转出:已抵扣的进项税额改变用途。

转出进项税额=成本×税率

5.进项税额抵扣期限的规定:

一般纳税人取得以下3种抵扣凭证,应在开具之日起180日内到税务机关办理认证,并在认证通过的次月申报期内,向主管税务机关申报抵扣进项税额:(1)增值税专用发票;(2)公路内河货物运输业统一发票;(3)机动车销售统一发票。

(五)小规模纳税人应纳税额的计算

应纳税额=含税销售额÷(1+3%)×3%

(六)进口货物应纳税额的计算

应纳税额=组成计税价格×税率

组成计税价格=关税完税价格+关税税额

或者,组成计税价格=关税完税价格+关税税额+消费税

(七)增值税的税收优惠

1.《条例》及其实施条例规定的免税项目,重要的有:

农业生产者销售的自产农产品;外国政府、国际组织无偿援助的进口物资和设备;由残疾人的组织直接进口供残疾人专用的物品;销售的自己使用过的物品。

2.纳税人销售货物或者应税劳务适用免税规定的,可以放弃免税,依照《增值税暂行条例》的规定缴纳增值税。放弃免税后,36个月内不得再申请免税。

3.起征点。

(八)增值税专用发票:不得开具增值税专用发票,教材P172。

(九)营业税改征增值税试点:

1.一般纳税人和小规模纳税人:应税服务年销售额500万元为划分界限。

2.营业税改征增值税行业:交通运输业和部分现代服务业。

| 试点行业 |

应税服务 |

|

(1)交通运输业 |

①陆路运输服务;②水路运输服务 |

|

(2)现代服务业 |

①研发和技术服务;②信息技术服务 |

3.税率和征收率

提供有形动产租赁服务:17%。

提供交通运输业服务11%。

提供现代服务业服务(有形动产租赁服务除外)6%。

考前攻略:2013年初级会计职称考试试题专题 初级会计职称历年真题汇总

◇ 温馨提示:233网校针对学员开设2013年初级会计职称【模考押题班】【机考押题班】,紧扣大纲,重点提升!点击体验>>