信用风险资本计量

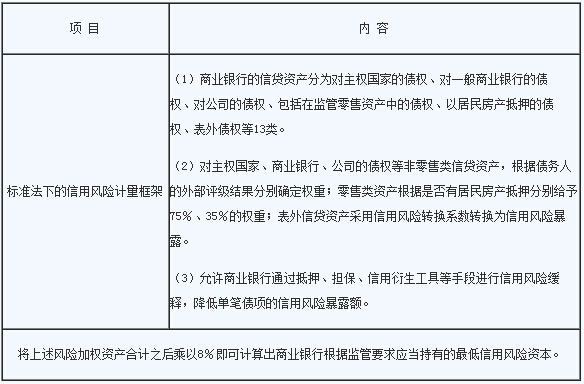

一、标准法(表1-1)

(表1-1)标准法

二、内部评级法

内部评级法分为初级法和高级法两种。

在内部评级法下,商业银行的风险加权资产(RWA)RWA=RW×EAD

其中,RW为风险权重(RiskWeight),反映该风险资产的信用风险水平;EAD为该项资产的违约风险暴露。

风险加权资产的8%就是《巴塞尔新资本协议》规定的银行对风险资产所应持有的资本金,即该项资产的监管资本要求。

内部评级法的预期损失计算:

预期损失(EL)=违约概率(PD)×违约风险暴露(EAD)×违约损失率(LGD)

三、内部评级体系的验证

内部评级体系的验证应评估内部评级和风险参数量化的准确性、稳定性和审慎性。

四、经济资本管理

信用风险经济资本在数值上等于信用风险资产可能造成的非预期损失。置信水平越高,经济资本对损失的覆盖程度越高,其数额也越大。

内部评级法下经济资本计量的基础是风险因子计量,包括债务人违约概率(PD)、违约后债项的违约损失率(LGD)、违约风险暴露(EAD)、期限(M)。

经济资本配置是指在理论上或形式上计算支持一项业务所需要的经济资本额,再对全行经济资本的总体水平进行评估,综合考虑信用评级、监管当局规定、股东收益和经营中承担的风险等因素,在资本充足率和资本回报要求的总体规划之下,制定经济资本目标,运用限额管理、组合管理以及经风险调整后的资本收益率管理等手段,将资本在各个分支机构、产品线和业务条线等不同层面进行有效配置,使业务发展与银行的资本充足水平相适应