个人所得税概述

个人所得税概述相关课程

个人所得税概述考点解析

个人所得税概述考点解析

个人所得税概述介绍

个人所得税概述介绍

(1)定义

个人所得税是国家本国公民、居住在本国境内的个人的所得和境外个人来源于本国的所得征收的一种所得税。

工资薪金免征额:每月5000元

个人所得税专项附加扣除项:3岁以下婴幼儿照护、子女教育、继续教育、大病医疗、住房贷款利息或住房租金、赡养老人。

(2)税收管辖权及纳税人

①税收管辖权

按属人主义原则确立:居民/公民税收管辖权

按属地主义原则确立:地域税收管辖权/收入来源地管辖权

②纳税人

|

类别 |

条件(满足任一即可) |

义务 |

|

居民纳税人 |

Ⅰ、中国境内有住所; Ⅱ、无住所但一个纳税年度内在中国境内居住累计满183天。 |

【无限纳税义务】 无论中国境内还是境外均需纳税 |

|

非居民纳税人 |

Ⅰ、在中国境内无住所又不居住 Ⅱ、无住所且一个纳税年度内在中国境内居住累计不满183天的个人 |

【有限纳税义务】 仅就其从中国境内取得的所得纳税 |

(3)应税所得项目

①工资、薪金所得

②劳务报酬所得

③稿酬所得

④特许权使用费所得

⑤经营所得

⑥利息、股息、红利所得

⑦财产租赁所得

⑧财产转让所得

⑨偶然所得

(4)非居民个人和无住所居民个人的个人所得来源地的规定

|

工资薪金所得 |

个人境内工作期间:实际工作日以及境内工作期间在境内、境外享受的公休假、个人休假、接受培训的天数。 |

|

数月奖金以及股权激励所得 |

①境内履职时收到的境外工作期间的奖励,归属境外所得 ②离境后收到的对于境内工作期间的奖励,归属境内所得 ③一个月内收到的数月奖励属于多笔所得的,分别按规定计算 |

|

董监高取得报酬所得 |

①取得的由境内居民企业支付或者负担的董事费、监事费、工资薪金或者其他类似报酬,属于来源于境内所得。 ②高管:企业正、副(总)经理,各职能总师,总监及其他类似公司管理层的职务。 |

|

稿酬所得 |

由境内企业、事业单位、其他组织支付或者负担的稿酬所得,为来源境内的所得。 |

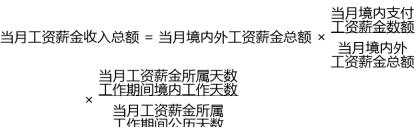

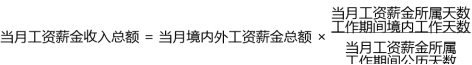

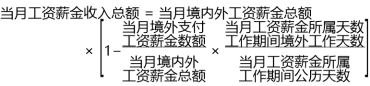

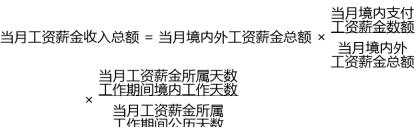

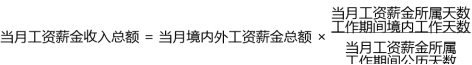

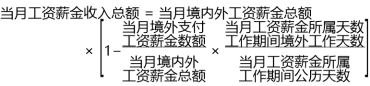

(5)无住所个人工资薪金所得收入额计算的规定

①无住所居民为非居民个人

一个纳税年度内居住时间累计居住不超过90天

一个纳税年度内居住时间累计居住超过90天不满183天

②无住所居民为居民个人

一个纳税年度内累计居住满183天的年度连续不满6年

一个纳税年度内累计居住满183天的年度连续满6年:从境内、境外取得的全部工资薪金所得均应计算缴纳个人所得税。

③非居民个人为高管人员的情形

居住累计天数不超过90天:境内雇主支付的工资薪金缴纳个人所得税,不是境内雇主支付的不缴纳个人所得税。

居住累计超过90天不超过183天:除归属境外工作期间且不是由境内雇主支付或者负担的部分外,应当计算缴纳个人所得税。

(6)应纳税额计算

①应纳税额=应纳税所得额×税率-速算扣除数

②应纳税所得额=年度综合所得-60000元-专项扣除-专项附加扣除-其它扣除

③专项扣除:基本养老保险、基本医疗保险、失业保险、住房公积金

④专项附加扣除:3岁以下婴幼儿照护、子女教育、继续教育、大病医疗、住房贷款利息或住房租金、赡养老人等支出

⑤应纳税所得额计算

|

个人所得 |

应纳税所得额 |

|

|

劳动报酬所得 |

Ⅰ、收入减除20%的费用后的余额为收入额 Ⅱ、稿酬所得的收入额减按70%计算 |

|

|

稿酬所得 |

||

|

特许权使用费所得 |

||

|

经营所得 |

Ⅰ、应纳税所得额=纳税总收入-成本-费用-损失 Ⅱ、纳税人经营所得,按年计算个人所得税,由纳税人在月度或者季度终了后15日内向税务机关报送纳税申报表,并预缴税款;在取得所得的次年3月31日前办理汇算清缴。 |

|

|

财产租赁所得 |

每次收入≤4000元,减除费用800 每次收入大于4000元,减除20%费用 |

按月/按次计缴个人所得税,有扣缴义务人的,由扣缴义务人按月或者按次代扣代缴 |

|

财产转让所得 |

以转让财产的收入额减除财产原值和合理费用后的余额为应纳税所得额 |

|

|

利息、股息、红利所得 |

以每次收入额为应纳税所得额 |

|

|

偶然所得 |

||

⑥个人将其所得对教育、扶贫、济困等公益慈善事业进行捐赠,捐赠额未超过纳税人申报的应纳税所得额30%的部分,可以从其应纳税所得额中扣除;国务院规定对公益慈善事业事项全额税前扣除的,从其规定。

(7)个人所得税申报方式

①自行申报方式。有以下情形,纳税人应依法办理纳税申报:

Ⅰ、取得综合所得需要办理汇算清缴

Ⅱ、取得应税所得没有扣缴义务人

Ⅲ、取得应税所得,扣缴义务人未扣缴税款

Ⅳ、取得境外所得

Ⅴ、因移居境外注销中国户籍

Ⅵ、非居民个人在中国境内从两处以上取得工资、薪金所得

Ⅶ、国务院规定的其他情形

②代扣代缴

③纳税调整

(8)汇算清缴

|

时间 |

次年3月1日~6月30日,将工资薪金、劳务报酬、稿酬、特许权使用费等四项所得(简称综合所得)的收入额汇算清缴。 |

|

标准 |

减除费用6万元、专项附加扣除、依法确定的捐赠,综合所得个人所得税税率并减去速算扣除数,计算本年度最终应纳税额,再减去当年度已预缴税额,得出本年度应退或应补税额,向税务机关申报并办理退税或补税。 |

|

计算 |

年度汇算应退税或应不税额=[(综合所得额-6万元-专项扣除-专项附加扣除-依法确定的其他扣除-捐赠)×适用税率-速算扣除数]-已预缴税额 |

|

无须办理年度汇算的纳税人 |

①纳税人年度汇算须补税但年度综合所得收入不超过12万元的 ②纳税人年度汇算须补税金额不超过400元的 ③纳税人已预缴税额与年度应纳税额一致或不申请年度汇算退税的 |

中级个人理财知识点:应纳税额是怎么计算的?

中级个人理财知识点:个人所得税申报方式有几种?

中级个人理财知识点:汇算清缴的时间、标准、计算方式是怎样的?

中级个人理财知识点:无须办理年度汇算的纳税人是哪些?

中级个人理财知识点:非居民个人和无住所居民个人的个人所得来源地的规定

个人所得税概述考点试题

大咖讲解:个人所得税概述

个人所得税税务规划

个人所得税税务规划

(1)原则

合法合规、经济利益最大化、受益与风险平衡。

(2)步骤

①了解客户(纳税人)的基本情况和要求

②研究熟悉相关税务法律法规

③制订税务规划

④实施税务规划方案、跟踪执行

个人所得税基本概念

(1)定义

个人所得税是国家本国公民、居住在本国境内的个人的所得和境外个人来源于本国的所得征收的一种所得税。

工资薪金免征额:每月5000元

个人所得税专项附加扣除项:3岁以下婴幼儿照护、子女教育、继续教育、大病医疗、住房贷款利息或住房租金、赡养老人。

(2)税收管辖权及纳税人

①税收管辖权

按属人主义原则确立:居民/公民税收管辖权

按属地主义原则确立:地域税收管辖权/收入来源地管辖权

②纳税人

|

类别 |

条件(满足任一即可) |

义务 |

|

居民纳税人 |

Ⅰ、中国境内有住所; Ⅱ、无住所但一个纳税年度内在中国境内居住累计满183天。 |

【无限纳税义务】 无论中国境内还是境外均需纳税 |

|

非居民纳税人 |

Ⅰ、在中国境内无住所又不居住 Ⅱ、无住所且一个纳税年度内在中国境内居住累计不满183天的个人 |

【有限纳税义务】 仅就其从中国境内取得的所得纳税 |

(3)应税所得项目

①工资、薪金所得

②劳务报酬所得

③稿酬所得

④特许权使用费所得

⑤经营所得

⑥利息、股息、红利所得

⑦财产租赁所得

⑧财产转让所得

⑨偶然所得

(4)非居民个人和无住所居民个人的个人所得来源地的规定

|

工资薪金所得 |

个人境内工作期间:实际工作日以及境内工作期间在境内、境外享受的公休假、个人休假、接受培训的天数。 |

|

数月奖金以及股权激励所得 |

①境内履职时收到的境外工作期间的奖励,归属境外所得 ②离境后收到的对于境内工作期间的奖励,归属境内所得 ③一个月内收到的数月奖励属于多笔所得的,分别按规定计算 |

|

董监高取得报酬所得 |

①取得的由境内居民企业支付或者负担的董事费、监事费、工资薪金或者其他类似报酬,属于来源于境内所得。 ②高管:企业正、副(总)经理,各职能总师,总监及其他类似公司管理层的职务。 |

|

稿酬所得 |

由境内企业、事业单位、其他组织支付或者负担的稿酬所得,为来源境内的所得。 |

(5)无住所个人工资薪金所得收入额计算的规定

①无住所居民为非居民个人

一个纳税年度内居住时间累计居住不超过90天

一个纳税年度内居住时间累计居住超过90天不满183天

②无住所居民为居民个人

一个纳税年度内累计居住满183天的年度连续不满6年

一个纳税年度内累计居住满183天的年度连续满6年:从境内、境外取得的全部工资薪金所得均应计算缴纳个人所得税。

③非居民个人为高管人员的情形

居住累计天数不超过90天:境内雇主支付的工资薪金缴纳个人所得税,不是境内雇主支付的不缴纳个人所得税。

居住累计超过90天不超过183天:除归属境外工作期间且不是由境内雇主支付或者负担的部分外,应当计算缴纳个人所得税。

(6)应纳税额计算

①应纳税额=应纳税所得额×税率-速算扣除数

②应纳税所得额=年度综合所得-60000元-专项扣除-专项附加扣除-其它扣除

③专项扣除:基本养老保险、基本医疗保险、失业保险、住房公积金

④专项附加扣除:3岁以下婴幼儿照护、子女教育、继续教育、大病医疗、住房贷款利息或住房租金、赡养老人等支出

⑤应纳税所得额计算

|

个人所得 |

应纳税所得额 |

|

|

劳动报酬所得 |

Ⅰ、收入减除20%的费用后的余额为收入额 Ⅱ、稿酬所得的收入额减按70%计算 |

|

|

稿酬所得 |

||

|

特许权使用费所得 |

||

|

经营所得 |

Ⅰ、应纳税所得额=纳税总收入-成本-费用-损失 Ⅱ、纳税人经营所得,按年计算个人所得税,由纳税人在月度或者季度终了后15日内向税务机关报送纳税申报表,并预缴税款;在取得所得的次年3月31日前办理汇算清缴。 |

|

|

财产租赁所得 |

每次收入≤4000元,减除费用800 每次收入大于4000元,减除20%费用 |

按月/按次计缴个人所得税,有扣缴义务人的,由扣缴义务人按月或者按次代扣代缴 |

|

财产转让所得 |

以转让财产的收入额减除财产原值和合理费用后的余额为应纳税所得额 |

|

|

利息、股息、红利所得 |

以每次收入额为应纳税所得额 |

|

|

偶然所得 |

||

⑥个人将其所得对教育、扶贫、济困等公益慈善事业进行捐赠,捐赠额未超过纳税人申报的应纳税所得额30%的部分,可以从其应纳税所得额中扣除;国务院规定对公益慈善事业事项全额税前扣除的,从其规定。

(7)个人所得税申报方式

①自行申报方式。有以下情形,纳税人应依法办理纳税申报:

Ⅰ、取得综合所得需要办理汇算清缴

Ⅱ、取得应税所得没有扣缴义务人

Ⅲ、取得应税所得,扣缴义务人未扣缴税款

Ⅳ、取得境外所得

Ⅴ、因移居境外注销中国户籍

Ⅵ、非居民个人在中国境内从两处以上取得工资、薪金所得

Ⅶ、国务院规定的其他情形

②代扣代缴

③纳税调整

(8)汇算清缴

|

时间 |

次年3月1日~6月30日,将工资薪金、劳务报酬、稿酬、特许权使用费等四项所得(简称综合所得)的收入额汇算清缴。 |

|

标准 |

减除费用6万元、专项附加扣除、依法确定的捐赠,综合所得个人所得税税率并减去速算扣除数,计算本年度最终应纳税额,再减去当年度已预缴税额,得出本年度应退或应补税额,向税务机关申报并办理退税或补税。 |

|

计算 |

年度汇算应退税或应不税额=[(综合所得额-6万元-专项扣除-专项附加扣除-依法确定的其他扣除-捐赠)×适用税率-速算扣除数]-已预缴税额 |

|

无须办理年度汇算的纳税人 |

纳税人在 2022 年己依法预缴个人所得税且符合下列情形之一的,无须办理汇算:

①汇算需补税但综合所得收人全年不超过 12 万元的;

②汇算需补税金额不超过 400 元的;

③己预缴税额与汇算应纳税额一致的;

④符合汇算退税条件但不申请退税的

|