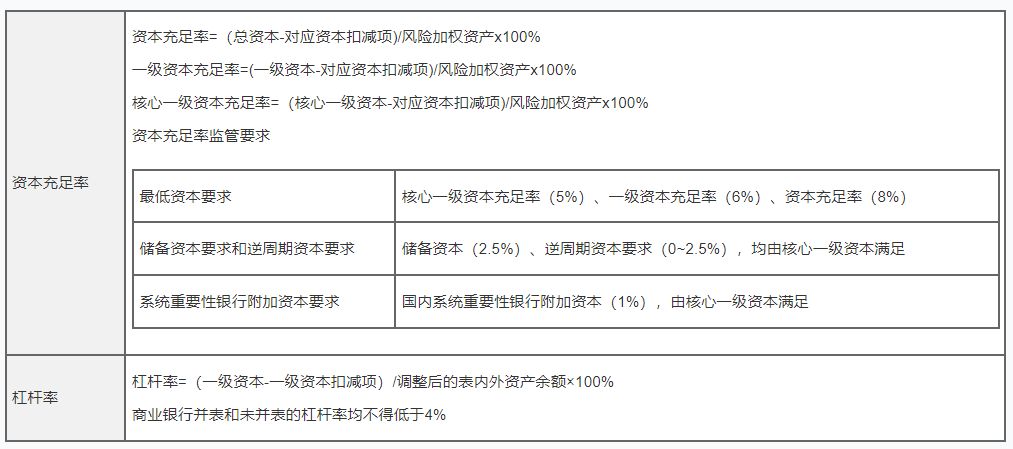

一、资本充足监管指标

二、信用风险监管指标

①不良贷款率和不良资产率:不良贷款率不得高于5%,不良资产率不得高于4%

②拨备覆盖率和贷款拨备率

2011年《商业银行贷款损失准备管理办法》:贷款拨备率基本标准为2.5%,拨备覆盖率基本标准为150%。该两项标准中的较高者为商业银行贷款损失准备的监管标准。

2018年2月《关于调整商业银行贷款损失准备监管要求的通知》:明确拨备覆盖率监管要求由150%调整为120%~150%,贷款拨备率监管要求由2.5%调整为1.5%~2.5%。

2020年4月21日,国务院常务会议确定将中小银行拨备覆盖率监管要求阶段性下调20个百分点,以释放更多的信贷资源。

③大额风险暴露管理(集中度管理)

Ⅰ、对非同业单一客户的贷款余额不得超过资本净额的10%,对非同业单一客户的风险暴露不得超过一级资本净额的15%。

Ⅱ、对一组非同业关联客户的风险暴露不得超过一级资本净额的20%。

Ⅲ、对同业单一客户或集团客户的风险暴露不得超过一级资本净额的25%。

Ⅳ、全球系统重要性银行对另一家全球系统重要性银行的风险暴露不得超过资本净额的15%。

Ⅴ、商业银行对单一合格中央交易对手的非清算风险暴露不得超过一级资本净额的25%,清算风险暴露不受办法约束。

Ⅵ、商业银行对单一不合格中央交易对手清算风险暴露、非清算风险暴露均不得超过一级资本净额的25%。

④全部关联度:商业银行对一个关联方的授信余额不得超过银行资本净额的10%,对一个关联法人或其他组织所在集团客户的授信余额总数不得超过商业银行资本净额的15%,对全部关联方的授信余额不得超过商业银行资本净额的50%。

三、流动性风险监管指标

计算公式 | 最低监管标准 | |

流动性覆盖率 | 流动性覆盖率=合格优质流动性资产÷未来30天现金净流出量 | 不得低于100% |

净稳定资金比例 | 净稳定资金比例=可用的稳定资金÷所需的稳定资金 | 不得低于100% |

流动性比例 | 流动性比例=流动性资产余额÷流动性负债余额 | 不得低于25% |

流动性匹配率 | 流动性匹配率=加权资金来源÷加权资金运用 | 不得低于100% |

优质流动性资产充足率 | 优质流动性资产充足率=优质流动性资产÷短期现金净流出 | 不得低于100% |

四、市场风险监管指标

根据《商业银行风险监管核心指标(试行)》,商业银行累计外汇敞口头寸比例,即累计外汇敞口头寸与资本净额之比,不得超过20%。