【房产税】

一、纳税人:在我国城市、县城、建制镇和工矿区内拥有房屋产权的单位和个人。

1、产权属国家所有的:经营管理单位

2、产权出典的:承典人

3、产权所有人、承典人均不在房产所在地的:代管人or使用人

4、产权未确定以及租典纠纷未解决的: 代管人or使用人

5、纳税单位和个人无租使用房产管理部门、免税单位及纳税单位的房产:使用人

二、征税范围:城市、县城、建制镇和工矿区的房屋。

【注意】

1、不包括农村

2、独立于房屋之外的建筑物:不征。比如围墙、烟囱、水塔、菜窖、室外泳池。

三、应纳税额计算

1、从价计征——应纳税额=房产原值×(1-扣除比例)×1.2%

2、从租计征——应纳税额=租金收入×12% or 4%(个人出租的居民住房)

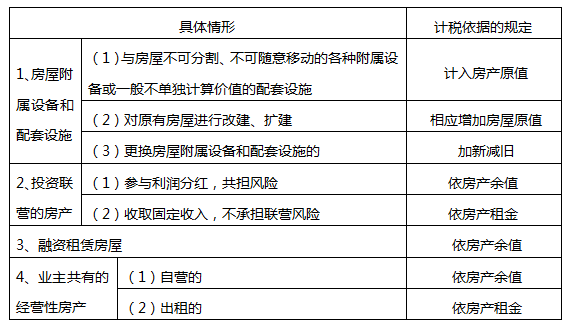

3、从价计征的特殊情况

【契税】

一、纳税义务人和征税范围

1、纳税义务人:境内,承受土地、房屋权属转移的单位和个人。

2、征税对象:转移土地、房屋权属(所有权)的行为。

二、计税依据

①土地使用权出让、出售、房屋买卖:成交价格;

②土地使用权赠与、房屋赠与:参照土地使用权出售、房屋买卖市场价格核定;

③土地使用权交换、房屋交换:价格差额;

④以划拨方式取得:经批准转让房地产时,由房地产转让者补交契税,计税依据为补交的土地使用权出让费用或者土地收益。

【土地增值税法律制度】

一、纳税义务人、征税范围和税率

1、纳税义务人:转让国有土地使用权、地上建筑物及其附着物并取得收入的单位和个人。

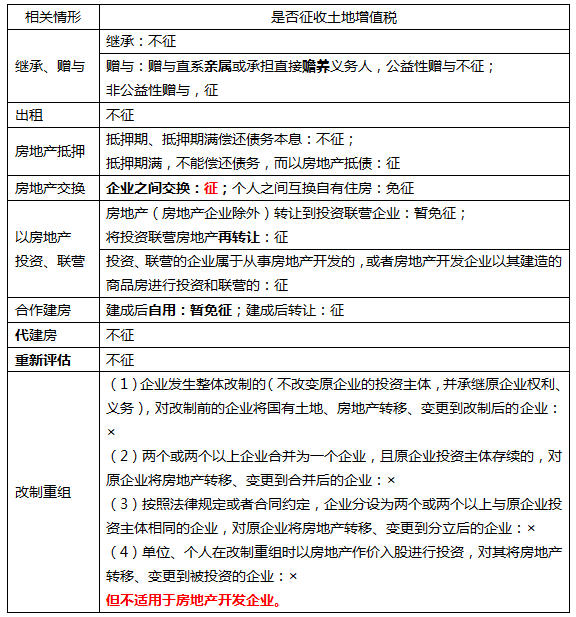

2、征税范围——特殊情形

二、应纳税额的计算

【精选例题】假定某房地产开发公司转让商品房一栋,取得收入总额为1000万元,应扣除的购买土地的金额、开发成本的金额、开发费用的金额、相关税金的金额、其他扣除金额合计为400万元。请计算该房地产开发公司应缴纳的土地增值税。

参考答案:

(1)先计算增值额:增值额=1000-400=600(万元)

(2)再计算增值额与扣除项目金额的比率:

增值额与扣除项目金额的比率=600÷400×100%=150%

根据上述计算方法,增值额超过扣除项目金额100%,未超过200%时,其适用的计算公式为:土地增值税税额=增值额×50%-扣除项目金额×15%

(3)最后计算该房地产开发公司应缴纳的土地增值税:

应缴纳的土地增值税=600×50%-400×15%=240(万元)

【城镇土地使用税法】

一、纳税义务人与征税范围

1、纳税义务人:在城市、县城、建制镇、工矿区范围内使用土地的单位和个人。(城、县、镇、工矿区)

【注意】土地使用权共有的,由共有各方分别纳税。

2、征税范围:

(1)不包括农村;

(2)城市的土地包括市区和郊区的土地。

(3)凡在征税范围内的土地,不论是国家所有的土地,还是集体所有的土地,都是征税范围。

二、计税依据:以实际占用的土地面积(测定→证书→申报)

【车船税法律制度】

一、纳税义务人与征税范围

1、纳税义务人:车船的所有人或者管理人。

2、征税范围:

①依法应当在车船登记管理部门登记的机动车辆和船舶

②依法不需要在车船登记管理部门登记的在单位内部场所行驶或者作业的机动车辆和船舶

二、计税依据:(每辆、整备质量每吨、净吨位每吨、身长度每米)

①乘用车、商用客车、摩托车:辆

②商用货车、挂车、专用作业车、轮式专用机械车:整备质量吨位数(整备质量每吨)

③机动船舶、非机动船舶、拖船:净吨位数(净吨位每吨)

④游艇:艇身长度每米

三、应纳税额的计算

1、购置的新车船,购置当年的应纳税额自纳税义务发生的当月起按月计算(注意月份的换算)。

2、已税车辆被盗、报废、灭失的,符合条件可退税。可退还自被盗抢、报废、灭失月份起至该纳税年度终了期间的税款。失而复得,也是当月。

3、已税车辆,同一纳税年度内办理转让过户的,不另纳税,也不退税。

【注意】关键是计税依据的判断,和月份的换算。

【印花税】

一、纳税义务人(包括单位和个人)

(1)立合同人(直接权利,不包括担保人、证人、鉴定人。但是当事人的代理人,与纳税人负有同等的税收法律义务和责任)

(2)立据人:产权转移书据

(3)立账簿人:营业账簿的纳税人

(4)领受人

(5)使用人:在国外书立、领受,但在国内使用的应税凭证,其纳税人是使用人

二、税目需要注意的点

(1)对发电厂与电网之间签订的购售电合同征收印花税,电网与用户之间签订的供用电合同不征收印花税。

(2)企业与主管部门签订的租赁承包合同,不征收印花税。(企、部租赁承包)

(3)银行同业拆借合同,不征收印花税。

(4)专利申请权转让合同、非专利技术转让合同,按照“合同”税目征收印花税;专利权转让合同、专利实施许可合同,按照“产权转移书据”税目征收印花税。

(5)一般的法律、会计、审计等方面的咨询不属于技术咨询,其所立合同不征收印花税。

(6)应税权利、许可证照包括房屋产权证、工商营业执照、商标注册证、专利证、土地使用证等。

(7)委托代理合同、人身保险合同不属于印花税的征税范围。

(8)书、报、刊发行单位之间,发行单位与订阅单位或个人之间书立的凭证,免征印花税。

三、应纳税额的计算

【注意】

1、货物运输合同的计税依据为取得的运输费金额(即运费收入,只包括运费),不包括所运货物的金额、装卸费和保险费等。

2、凡是一项信贷业务既签订借款合同,又一次或分次填开借据的,只以借款合同所载金额计税贴花;凡是只填开借据并作为合同使用的,应以借据所载金额计税,在借据上贴花。

3、签订流动资金周转性借款合同,只就其规定的最高额为计税依据,在签订时贴花一次,在限额内随借随还不签订新合同的,不再另贴印花。

4、抵押期间,按借款合同贴花;到期无力偿还转移时,按产权转移书据贴花。

5、技术合同计税依据为合同所载的价款、报酬或使用费。对技术开发合同,只就合同所载的报酬金额计税,研究开发经费不作为计税依据。(总体是以合同为准)

6、记载资金的营业账簿:计税依据=实收资本+资本公积。

7、财产保险合同,按保险费收入(而非保险金额)贴花。

8、有些合同在签订时无法确定计税金额,可在签订时先按定额5元贴花,以后结算时再按实际金额计税,补贴印花。

9、应税合同在签订时纳税义务即已产生,应计算应纳税额并贴花。所以不论合同是否兑现或是否按期兑现,均应贴花完税。

10、对证券交易印花税政策进行调整,由双边征收改为单边征收,即只对卖出方征,对买入方。

本章有一个“老大难”的考点——税收优惠。因为本章涉及的税种多,而每个税种又有各自不同的税收优惠,所以就显得内容既杂又多。但其实,大家大可放心:

首先,并非所有的税收优惠都是【强】度重难点

其次,MR.H会把大家需要特别注意的税收优惠点出来,大家集中精力攻克那些即可

最后,很多税收优惠有共通点,比如和军、警相关的,大多都享受税收优惠......大家在看书过程中,注意多体会多总结。

不懂制定学习计划?无法提炼教材考点?不妨跟随讲师学习,233网校初级会计通关课程,面对面与讲师交流,赶紧来看>>

温馨提示:文章由作者233网校-chenyayu独立创作完成,未经著作权人同意禁止转载。