/企业所得税部分/

1、企业所得税纳税人和征税对象:居民企业和非居民企业的区分——与之对应的征收对象。

【真题再现】

(2015年单选题)根据企业所得税法律制度的规定,下列各项中,属于非居民企业的是( )。

A、依照外国法律成立,实际管理机构在境内的甲公司

B、依照中国法律成立,在境外设立机构、场所的乙公司

C、依照外国法律成立且实际管理机构在境外,但在境内设立机构、场所的丙公司

D、依照中国法律成立,实际管理机构在境内的丁公司

2、所得来源地的确定(下表来自MR.H精讲班)【要看着表格的左边,能把右边对应回答出来】

所得形式 | 所得来源地 |

销售货物所得 | 交易活动发生地 |

提供劳务所得 | 劳务发生地 |

转让财产所得 | 不动产转让所得按照不动产所在地确定;动产转让所得按照转让动产的企业或者机构、场所所在地确定;权益性投资资产转让所得按照被投资企业所在地确定 |

股息、红利等权益性投资所得 | 分配所得的企业所在地 |

利息所得、租金所得、特许权使用费所得 | 负担、支付所得的企业或者机构、场所所在地确定,或者按照负担、支付所得的个人的住所地 |

【真题再现】

(2018年多选题)根据企业所得税法律制度的规定,下列关于确定所得来源地的表述,正确的有( )。

A、提供劳务所得,按照劳务发生地确定

B、销售货物所得,按照交易活动发生地确定

C、不动产转让所得,按照转让不动产的企业所在地确定

D、股息所得,按照分配股息的企业所在地确定

3、不同销售方式下收入的确认时点:

方式 | 收入的确认 |

分期收款方式销售货物 | 合同约定 |

企业受托加工制造大型机械设备、船舶、飞机,以及从事建筑、安装、装配工程业务或者提供其他劳务等,持续时间超12个月的 | 按照完工进度或者完成的工作量 |

采取产品分成方式取得收入 | 按照分得产品的日期 |

托收承付 | 在办妥托收手续时确认收入 |

预收款方式 | 在发出商品时确认收入 |

需要安装和检验的 | 在购买方接受商品以及安装和检验完毕时确认收入,如果安装程序比较简单,可在发出商品时确认收入 |

支付手续费方式委托代销的 | 在收到代销清单时确认收入 |

提供劳务收入 | 各个纳税期末,提供劳务交易的结果能够可靠估计的,应采用完工进度(百分比)法确认提供劳务收入 |

转让财产收入 | 从财产受让方已收or应收的合同or协议价款确认收入 |

股息、红利等权益性投资收益 | 按被投资方作出利润分配决定的日期确认收入 |

利息收入 | 按合同约定的债务人应付利息的日期确认收入 |

租金收入 | 按合同约定的承租人应付租金的日期确认收入。如果交易合同或协议中规定的租赁期限跨年度,且租金提前一次性支付的,出租人可对上述已确认的收入,在租赁期内,分期均匀计入相关年度收入。 |

特许权使用费收入 | 按合同约定的特许权使用人应付特许权使用费的日期确认收入 |

接受捐赠收入 | 在实际收到捐赠资产的日期确认收入 |

【真题再现】

(2016年单选题)以下符合《企业所得税法》确认收入实现时间的是( )。

A、销售商品采用托收承付方式的,在收到货款时确认收入

B、销售商品需要安装和检验的,在销售合同签订时确认收入

C、销售商品采用支付手续费方式委托代销的,在发出代销商品时确认收入

D、销售商品采用预收款方式的,在发出商品时确认收入

4、不征税收入和免税收入:不征收≠免税(要区分开来),几乎年年考查,要能背下来。

5、企业所得税的扣除标准(重中之重:①职工福利费、工会经费和职工教育经费;②社会保险费;③公益性捐赠;④业务招待费;⑤广告费和业务宣传费)。

【真题再现】

1、(2014年单选题)2013 年甲企业取得销售收入 3000 万元,广告费支出 400 万元;上一年度结转广告费 60 万元。已知,甲企业发生广告费可以按照当年销售收入的15%在企业所得税前扣除,超过部分准予在以后纳税年度结转扣除。根据企业所得税法律制度的规定,甲企业2013年准予扣除的广告费是( )万元。

A、460

B、510

C、450

D、340

2、(2013年多选题)甲企业2012年利润总额为2000万元,工资薪金支出为1500万元,已知在计算企业所得税应纳税所得额时,公益性捐赠支出、职工福利费支出、职工教育经费支出的扣除比例分别不超过12%、14%和8%,下列支出中,允许在计算2012年企业所得税应纳税额所得额时全额扣除的有( )。

A、公益性捐赠支出200万元

B、职工福利支出160万元

C、职工教育经费支出40万元

D、2012年7月至2013年6月期间的厂房租金支出50万元

6、计算企业所得税时,★★★不得扣除的项目。(看到考题表述,能判断对或错即可;通过MR.H对来龙去脉的解读,理解记忆)

7、资产的税务处理——①不得计算折旧扣除的固定资产(计算方法、最低年限);②不得摊销扣除的无形资产;③长期待摊费用(大修理的含义)。

【真题再现】

(2013年单选题)根据企业所得税法律制度的规定,下列固定资产中,在计算企业所得税应纳所得额时准予扣除折旧费的是( )。

A、未投入使用的房屋

B、以经营租赁方式租入的固定资产

C、未投入使用的机器设备

D、以融资租赁方式租出的固定资产

8、企业所得税税收优惠:

①减半征收的情形

②三免三减半——从事国家重点扶持的公共基础设施项目投资经营的所得;从事符合条件的环境保护、节能节水项目的所得

③符合条件的技术转让所得: 所得不超过500万元的部分免征;超过500万元的部分减半

④加计扣除

⑤创投企业税收优惠:一个是年数(2年)、一个是百分比(70%)

/个人所得税/

1、居民纳税人和非居民纳税人的区分+纳税义务:住所or一个纳税年度内在中国境内居住累计满183天

2、综合所得的征税范围:

(1)工资、薪金所得:包括哪些项目不属于工资、薪金性质;“工资、薪金所得”和“劳务报酬所得”的区分

【例子对比】

A、工资、薪金所得 :演员从其所属单位领取工资、教师从学校领取工资;

B、劳务报酬 :演员“走穴”演出;教师自行举办学习班、培训班等收入。

(2)劳务报酬所得:特点是非雇佣关系,独立性劳务。比如说:个人兼职取得的收入、律师以个人名义再聘请其他人员为其工作而支付的报酬

(3)稿酬所得:关键词是“出版”+“发表”。

【注意】作者去世后,财产继承人取得的遗作稿酬,也应征收个人所得税。

(4)特许权使用费所得:掌握书本举例

①作者将自己的文字作品手稿原件或复印件公开拍卖(竞价)取得的所得

②个人取得特许权的经济赔偿收入

③编剧从电视剧的制作单位取得的剧本使用费

【真题再现】

1、(2016年单选题)根据个人所得税法律制度的规定,下列各项中,不属于工资、薪金性质的补贴、津贴的是( )。

A、工龄补贴

B、加班补贴

C、差旅费津贴

D、岗位津贴

2、(2010年多选题)根据个人所得税法律制度的规定,下列个人所得中,应按“劳务报酬所得”项目征收个人所得税的有( )

A、会计系甲教授自己举办初级会计培训班取得的收入

B、某公司乙高管从大学取得的讲课费

C、某设计院丙设计师从装修公司取得的设计费

D、编剧丁从电视剧制作单位取得的剧本使用费

3、专项附加扣除:6项专项附加扣除的扣除范围(需要满足什么条件)、扣除标准(可以扣多少)以及扣除办法(哪方扣)

4、财产租赁所得的税额计算:是“-800”还是“打八折”

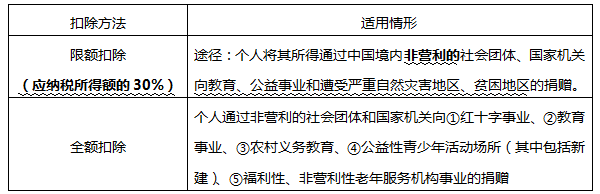

5、个税中捐赠的税务处理

6、【易错易混点】

(1) 出租汽车经营单位对出租车驾驶员采取单车承包或承租方式运营,出租车驾驶员从事客货营运取得的收入,按“工资、薪金所得”项目征税。

(2) 出租车属于个人所有,但挂靠出租汽车经营单位或企事业单位,驾驶员向挂靠单位纳管理费的,或出租汽车经营单位将出租车所有权转移给驾驶员的,出租车驾驶员从客货运营取得的收人,比照“经营所得”项目征税。

7、【掌握程度:中】有哪些项目是属于免征个人所得税的。

【真题再现】

1、(2012年多选题)根据个人所得税法律制度的规定,下列所得中,免予缴纳个人所得税的有( )。

A、保险赔款

B、劳动分红

C、退休工资

D、军人转业费

2、(2016年多选题)根据个人所得税法律制度的规定,下列所得中,属于免税项目的有( )。

A、保险赔款

B、军人转业费

C、国债利息

D、退休人员再任职取得的收入

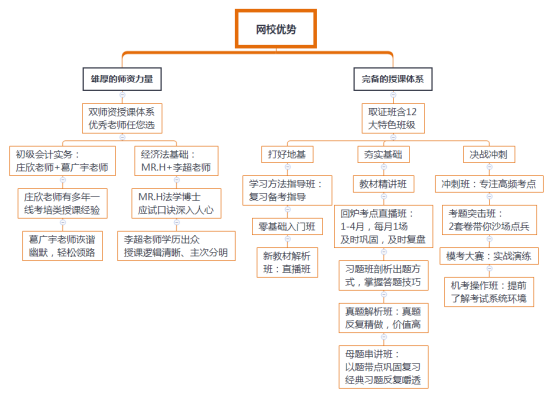

不懂制定学习计划?无法提炼教材考点?不妨跟随讲师学习,233网校初级会计通关课程,面对面与讲师交流,赶紧来看>>

温馨提示:文章由作者233网校-chenyayu独立创作完成,未经著作权人同意禁止转载。