1、【掌握程度:强】房产税:房产税的征税范围、税率及应纳税额计算

(1)征税范围不包括农村。围墙、烟囱、水塔、菜窖、室外泳池不征。

(2)计算

计税方法 | 计税依据 | 税率 | 应纳税额计算 |

从价计征 | 房产余值 | 1.2% | 房产原值×(1-扣除比例)×1.2% |

从租计征 | 房产租金 | 12%或 4% | 租金收入×12%或4% |

【真题再现】

(2015年单选题)甲企业拥有一处原值560000元的房产,已知房产税税率为1.2%,当地规定的房产税减除比例为30%。甲企业该房产年应缴纳房产税税额的下列计算中,正确的是( )。

A、560000×1.2%=6720(元)

B、560000÷(1-30%)×1.2%=9600(元)

C、560000×(1-30%)×1.2%=4704(元)

D、560000×30%×1.2%=2016(元)

2、【掌握程度:中】房产税从价计征的特殊情况:①房屋附属设备和配套设施有变动的、②投资联营的房产、③融资租赁房屋、④业主共有的经营性房产

3、【掌握程度:强】契税的纳税人、征税范围(关键点在于不动产的所有权是否转移)、计税依据:

纳税义务人:境内,承受土地、房屋权属转移的单位和个人。

征税对象:转移土地、房屋权属(所有权)的行为。

计税依据:

①土地使用权出让、出售、房屋买卖:成交价格;

②土地使用权赠与、房屋赠与:参照土地使用权出售、房屋买卖市场价格核定;

③土地使用权交换、房屋交换:价格差额;

④以划拨方式取得:经批准转让房地产时,由房地产转让者补交契税,计税依据为补交的土地使用权出让费用或者土地收益。

【真题再现】

1、(2016年多选题)根据契税法律制度的规定,下列各项中,属于契税征税范围的有( )。

A、国有土地使用权出让

B、房屋交换

C、土地使用权赠与

D、农村集体土地承包经营权转移

2、(2010年单选题)周某原有两套住房,2009年8月,出售其中一套,成交价为70万元;将另一套以市场价格60万元与谢某的住房进行了等价置换;又以100万元价格购置了一套新住房,已知契税的税率为3%。周某计算应缴纳的契税的下列方法中,正确的有( )。

A、100×3%=3(万元)

B、(100+60)×3%=4.8(万元)

C、(100+70)×3%=5.1(万元)

D、(100+70+60)×3%=6.9(万元)

4、【掌握程度:强】土地增值税的纳税人、征税范围

【真题再现】

1、(2015年单选题)根据土地增值税法律制度的规定,下列各项中,属于土地增值税纳税人的是( )。

A、承租商铺的张某

B、出让国有土地使用权的某市政府

C、接受房屋捐赠的某学校

D、转让厂房的某企业

2、(2013年单选题)根据土地增值税法律制度的规定,下列行为中,应缴纳土地增值税的是( )。

A、甲企业将自有厂房出租给乙企业

B、丙企业转让国有土地使用权给戊企业

C、某市政府出让国有土地使用权给丁房地产开发商

D、戊软件开发公司将闲置房屋通过民政局捐赠给养老院

5、【掌握程度:中】车船税的纳税义务人、征税范围、计税依据和税收优惠

A、纳税义务人:车船的所有人或者管理人。

B、征税范围:①依法应当在车船登记管理部门登记的机动车辆和船舶②依法不需要在车船登记管理部门登记的在单位内部场所行驶或者作业的机动车辆和船舶

C、计税依据:(每辆、整备质量每吨、净吨位每吨、身长度每米)

①乘用车、商用客车、摩托车:辆

②商用货车、挂车、专用作业车、轮式专用机械车:整备质量吨位数(整备质量每吨)

③机动船舶、非机动船舶、拖船:净吨位数(净吨位每吨)

④游艇:艇身长度每米

【真题再现】

1、(2019年单选题)根据车船税法律制度的规定,下列各项中,属于非机动驳船计税依据的是( )

A、船身长度

B、整备质量吨位数

C、净吨位数

D、辆数

2、(2017年单选题)根据车船税法律制度的规定,下列车船中,应缴纳车船税的是( )。

A、商用客车

B、捕捞渔船

C、警用车船

D、养殖渔船

6、【掌握程度:强】关税计税依据——完税价格的确定

【真题再现】

(2015)根据关税法律制度的规定,一般贸易项下进口的货物以海关审定的成交价格为基础的到岸价格作为完税价格。下列关于成交价格的表述中,正确的是( )。

A、在货物成交过程中,向境外采购代理人支付的买方佣金,应计入成交价格

B、在货物成交过程中,进口人在成交价格外另支付给卖方的佣金,应计入成交价格

C、卖方付给进口人的正常回扣,应计入成交价格

D、卖方违反合同规定延期交货的罚款,可以从成交价格中扣除

7、【掌握程度:强】关税的税收优惠:分清“法定减免税”和“酌情减免税”

【真题再现】

(2014年单选题)根据关税法律制度的规定,下列各项中,海关可以酌情减免关税的是( )。

A、进出境运输工具装载的途中必需的燃料、物料和饮食用品

B、无商业价值的广告品及货样

C、国际组织无偿赠送的物资

D、在境外运输途中受到损坏的进口货物

8、【掌握程度:中】环境保护税的纳税人、征税范围和税收优惠

9、【掌握程度:强】车辆购置税的纳税义务人与征税范围

纳税义务人:境内购置应税车辆的单位和个人(包括受赠、自产自用获奖使用等情况,是指购买使用)。

征税范围:汽车、有轨电车、汽车挂车、排气量超过150毫升的摩托车。

【真题再现】

(2013年单选题)甲汽车专卖店购入小汽车 12 辆,下列行为中,应当由甲汽车专卖店作为纳税人缴纳车辆购置税的是( )。

A、将其中6辆销售给客户

B、将其中2辆作为董事长、总经理的专用轿车

C、将其中1辆赠送给乙企业

D、库存3辆尚未售出

10、【掌握程度:中】车辆购置税的税收优惠

11、【掌握程度:中】船舶吨税的税收优惠

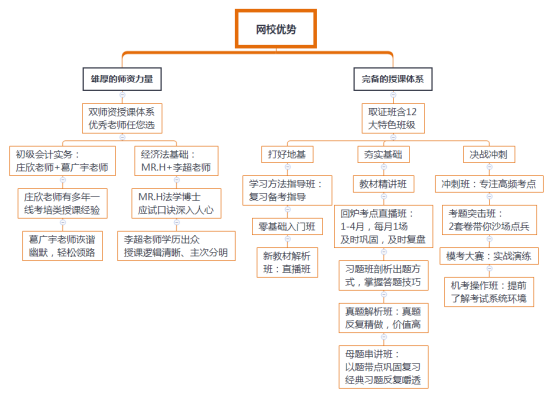

不懂制定学习计划?无法提炼教材考点?不妨跟随讲师学习,233网校初级会计通关课程,面对面与讲师交流,赶紧来看>>

温馨提示:文章由作者233网校-chenyayu独立创作完成,未经著作权人同意禁止转载。