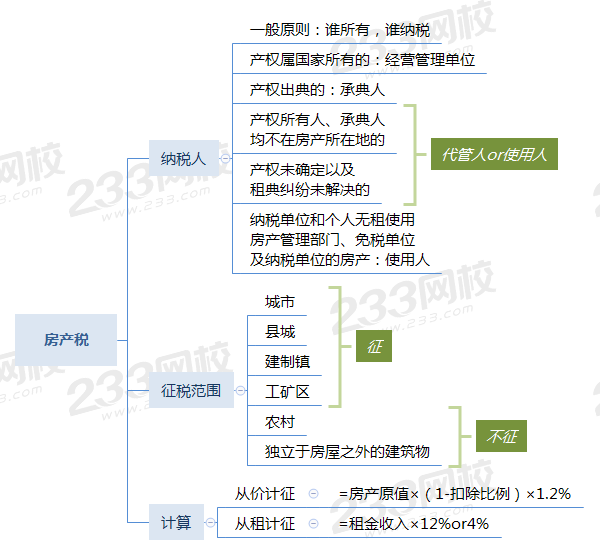

/税种一:房产税/

【基础知识】

【从价计征的特殊情况】

情况 | 处理 | |

房屋附属设备和配套设施 | (1)与房屋不可分割、不可随意移动的各种附属设备或一般不单独计算价值的配套设施 | 计入房产原值 |

(2)对原有房屋进行改建、扩建 | 相应增加房屋原值 | |

(3)更换房屋附属设备和配套设施的 | 加新减旧 | |

投资联营的房产 | (1)参与利润分红,共担风险 | 依房产余值 |

(2)收取固定收入,不承担联营风险 | 依房产租金 | |

3、融资租赁房屋 | 依房产余值 | |

业主共有的经营性房产 | (1)自营的 | 依房产余值 |

(2)出租的 | 依房产租金 | |

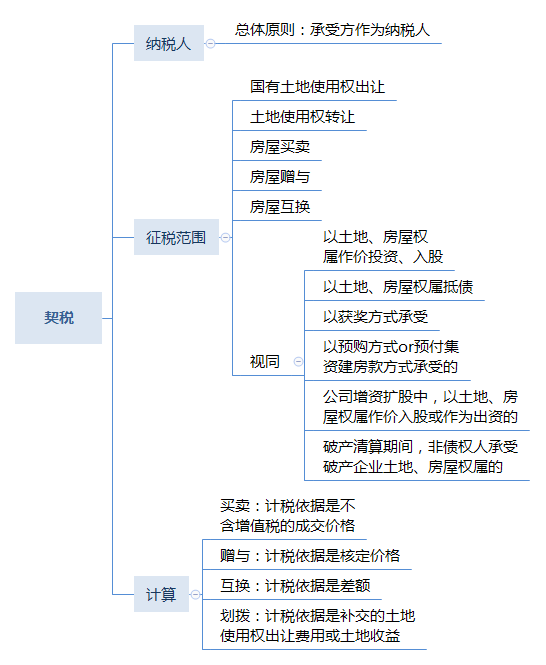

/税种二:契税/

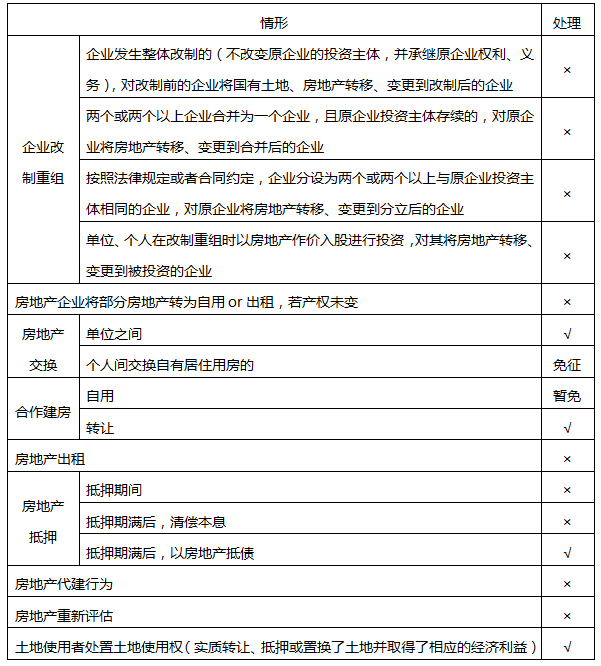

/税种三:土地增值税/

一、纳税人

转让国有土地使用权、房地产并取得收入的单位和个人。(即买房)

二、征税范围

一般原则:权属变,需有偿

特殊规定:

【注意】不征税的情形有:

①以继承无偿转让房地产

②赠与直系亲属或承担直接赡养义务人;赠与其他社会福利、公益事业的

三、计税依据——扣除项目及金额

(一)卖新房

取得土地使用权 | 所支付的金额:地价款+有关费用、税金 |

房地产开发成本 | 土地的征用及拆迁补偿费、前期工程费、建筑安装工程费、基础设施费、公共配套设施费、开发间接费用等 【学习提示】熟悉教材P235的例子 |

房地产开发费用 | ①能够分摊利息支出,并提供金融机构证明的:允许扣除的房地产开发费用=利息+(取得土地使用权所支付的金额+房地产开发成本)×5% |

②不能分摊利息支出或不能提供金融机构贷款证明的:允许扣除的房地产开发费用为=(取得土地使用权所支付的金额+房地产开发成本)×10% | |

与转让房地产有关的税金 | ①在转让房地产时缴纳的城市维护建设税、印花税。因转让房地产缴纳的教育费附加,也可视同税金予以扣除; ②土地增值税扣除项目涉及的增值税进项税额,允许在销项税额中计算抵扣的,不计入扣除项目,不允许在销项税额中计算抵扣的,可以计入扣除项目。 |

其他扣除项目 | 仅从事房地产开发的纳税人可加计20%的扣除,即加计扣除费用=(买地钱+开发成本)×20% |

(二)卖旧房

(1)按评估价格扣除,扣除项目包括

①评估价格(简单了解:评估价格=重置成本×成新度折扣率)

②取得土地使用权所支付的地价款

③按国家统一规定缴纳的有关费用

④转让环节缴纳的税金

(2)按购房发票金额扣除的

①不能取得评估价格,但能提供购房发票的:按发票所载金额并从购买年度起至转让年度止每年加计5%计算扣除

②能提供契税完税凭证的,准予作为“与转让房地产有关的税金”予以扣除,但不作为加计5%的基数

四、土地增值税应纳税额的计算

(1)算增值额:

增值额=房地产转让收入-扣除项目金额

(2)算增值率:

增值率=增值额÷扣除项目金额×100%

(3)确定适用税率:用增值率,去土地增值税税率表中找适用税率。

(4)算应纳税额

土地增值税应纳税额=增值额×适用税率-扣除项目金额×速算扣除系数

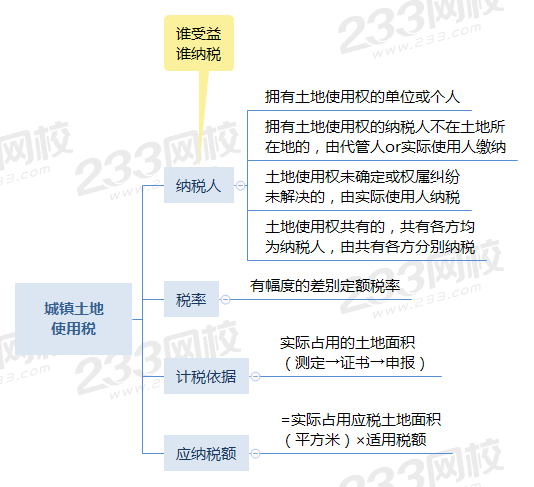

/税种四:城镇土地使用税/

大家在学习过程中,遇到哪些《经济法基础》的重点难以理解的,可以在下方留言,老师都会为大家解答~

决胜2022年初级会计职称考试,更多省事、省时秘诀就在取证班,查看了解>>

阶段 | 课程 | |

预习阶段 | 学习方法指导班(如何提前备考) | |

零基础入门班(分析入门知识) | ||

基础阶段 | 新教材直播班(详析教材变化) | |

教材精讲班(熟悉教材考点脉络) | ||

习题班(总结做题方法思路) | ||

强化阶段 | 冲刺班(历年高频考点串讲) | |

回炉考点直播班(直播讲解考点) | ||

真题解析班(解读真题考点) | ||

冲刺阶段 | 考题突击班(直播2套试卷/科) | |

模考大赛班(直播讲解考点) | ||

机考操作班(讲解机考技巧) |

温馨提示:文章由作者233网校-chenyayu独立创作完成,未经著作权人同意禁止转载。