2022初级会计真题已出,学霸君整理了8月4日上午场的《经济法基础真题》给各位考生~

2022年《经济法基础》真题及答案8月4日上午场(不定项选择题)

1.中国公民周某为境内高校教师。2021年度有关收支情况如下:

(1)全年扣除个人按照规定缴纳的基本养老保险、基本医疗保险、失业保险和住房公积金后的工资合计150000元,

(2)应邀到甲公司做技术培训、取得税前劳务报酬5000元。

(3)取得体肓彩票中奖收入30000元。

(4)取得乙商场按其累积消费积分反馈的价值100元的礼品。

(5)取得教育部颁发的奖金10000元。

(6)取得一年期定期储蓄存款利息1200元。

已知,综合所得的减除费用标准为每年60000元;劳务报酬所得以收入减除费用后的余额为收入额,每次收入4000元以上的,减除费用按20%计算。劳务报酬所得预扣预缴个人所得税每次收入4000元以上的,减除费用按20%计算,应纳税所得额不超过20000元的部分,适用20%的比例预扣率。

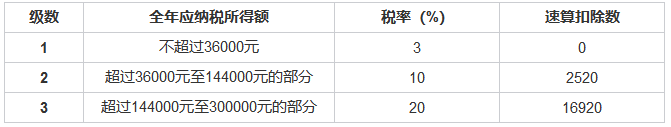

个人所得税税率表(部分)

要求:

根据上述资料、不考虑其他因素、分析回答下列小题。

(1).计算甲公司应预扣预缴周某劳务报酬所得个人所得税税额的下列算式中,正确的是()

A.5000÷1-20%)×20%=1250(元)

B.5000×(1+20%)×20%=1200(元)

C.5000×(1-20%)×20%=800(元)

D.5000×20%=1000(元)

(2).计算周某2021年度综合所得应缴纳个人所得税税额的下列算式中,正确的是()

A.[150000+5000×(1-20%)]×20%-16920=13880(元)

B.(150000+5000-60000)×10%-2520=6980(元)

C.[(150000+5000)X(1-20%)-60000]×10%-2520=3880(元)

D.[150000+5000×(1-20%)-60000]×10%-2520=6880(元)

(3).周某2021年度取得的下列所得中,无需缴纳个人所得税的是()

A.教育部颁发的奖金10000元

B.反馈的价值100元的礼品

C.体育彩票中奖收入30000元

D.一年期定期储蓄存款利息1200元

省级人民政府、国务院部委和中国人民解放军军以上单位,以及外国组织、国际组织颁发的科学、教育、技术、文化、卫生、体育、环境保护等方面的奖金免征个人所得税。(A正确)

企业对累积消费达到一定额度的个人按消费积分反馈礼品不征收个税(B正确)。

对个人购买福利彩票、体育彩票,一次中奖收入在1万元以下(含1万元)的暂免征收个人所得税,超过1万元的,全额征收个人所得税(C错误)自2008年10月9日起,对储蓄存款利息所得暂免征收个人所得税(D正确)。

(4).周某2021年度取得的综合所得,办理汇算清缴的期限是()

A.2021年12月1日至2022年2月28日

B.2022年3月1日至6月30日

C.2021年12月1日至12月31日

D.2022年1月1日至1月31日

2.2021年1月11日,已经取得助理会计师专业技术职务资格的张某到甲公司应聘会计岗位,经面试后被录取。张某与甲公司签订劳动合同,合同约定,合同期限3年,试用期月工资5000元,如果达到甲公司要求的标准。可以提前转正。

2021年5月10日,甲公司收到一张乙公司背书转让的商业承兑汇票。该汇票的出票人为丙公司,收款人为乙公司,承兑人为丁公司,保证人为戊公司。戊公司在汇票上记载了“保证”字样、保证人名称和住所、保证日期并进行了签章,但并未记载“被保证人名称”

2021年7月30日,张某已经完成了2021年度60学分的继续教育,计划在年底前再取得20学分。

2021年12月14日,张某与甲公司在享受带薪年休假问题上发生争议,双方分别拿出<中华人民共和国芳动法》《中华人民共和国劳动合同法》《职工带蕲年休假条例》《职工带薪年休假条例实施办法》

作为各自主张的依据,在平等协商的基础上,张某与甲公司就带薪年休假问题达成了一致意见。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

(1).甲公司与张某可以约定的试用期最长为()

A.3个月

B.1个月

C.6个月

D.2个月

(2).甲公司收到的商业承兑汇票的被保证人是()

A.丙公司

B.乙公司

C.甲公司

D.丁公司

(3).为完成会计专业技术人员继续教育的任务,张某2021年度参加继续教育的学分最低为()

A.80学分

B.100学分

C.90学分

D.60学分

(4).张某与甲公司主张带薪年休假依据的下列规范性文件中,效力等级最低的是()

A.《职工带薪年休假条例实施办法》

B.《中华人民共和国劳动合同法》

C.《职工带薪年休假条例》

D.《中华人民共和国劳动法》

3.甲旅游公司为增值税一般纳税人,主要从事旅游服务。2021年10月有关经营情况如下:

(1)提供旅游服务取得含增值税销售额3604000元。替游客支付交通费901000元、餐饮住宿费1441600元、门票费720800元,甲旅游公司选择差额计税方法计算增值税。

(2)出售旅游纪念商品取得含增值税销售额113000元,同时收取旅游纪念商品包装费13560元。

(3)购进广告服务,取得的增值税专用发票上注明税额6000元,购进办公室装修用建筑服务,取得的增值税专用发票上注明税额6300元,购进一批办公用品,取得的增值税电子专用发票上注明税额3900元,因管理不善,该批办公用品中的20%被盗:购进用于员工的餐饮服务,取得的增值税普通发票上注明税额30元。

(4)出售2015年购入的一辆自己使用过的小汽车,取得含增值税销售额73542元,开具增值税普通发票。

已知:旅游服务增值税税率为6%,销售货物增值税税率为13%:销售自己使用过的固定资产按照简易办法依照3%征收率减按2%征收增值税;取得的扣税凭证均符合规定,并于当月抵扣。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

(1)计算甲旅游公司当月提供旅游服务增值税销项税额的下列算式中,正确的是()

A.(3604000-901000-720800)÷(1+6%)×6%=112200(元)

B.(3604000-901000-1441600-720800)÷(1+6%)×6%=30600(元)

C.3604000×6%=216240(元)

D.(3.604000-720800)÷(1+6%)×6%=163200(元)

试点纳税人提供旅游服务,可以选择以取得的全部价款和价外费用,扣除向旅游

服务购买方收取并支付给其他单位或者个人的住宿费、餐饮费、交通费、签证费、门票

费和支付给其他接团旅游企业的旅游费用后的余额为销售额。

(2).计算甲旅游公司当月出售旅游纪念商品增值税销项税题的下列算式中,正确的是()

A.113000×13%+13560/(1+13%)×13%=16250(元)

B.113000/(1+13%)×13%=13000(元)

C.(113000+13560)/(1+13%)×13%=14560(元)

D.(113000+13560)×13%=16452.8(元)

(3).甲旅游公司的下列进项税额中,准予全额抵扣的是()

A.购进办公用品的进项税额3900元

B.购进用于员工餐饮服务的进项税额30元

C.购进广告服务的进项税额6000元

D.购进办公室装修用建筑服务的进项税额6300元

(4).计算甲旅进公司出售小汽车应缴纳增值税税额的下列算式中,正确的是()

A.73542/(1+2%)x3%=2163(元)

B.73542/(1+2%)x2%=1442(元)

C.73542x2%=1470.84(元)

D.73542/(1+3%)x2%=1428(元)

一路向“薪”,“钱”途甚好!初会考完,快来征战职场,备考快人一步,职场进阶一大步,财会类职升专场,2022年8月6日-10日6.8折购课好价!>>立即购课

| 加薪选择 | 考试热度 | 选择理由 | 如何备考 |

| 转战中级会计 | ★★★★★ | 重合度高、备考简单、含金量高、月薪预估6000-10000元 | 如何备考 |

| 转战注册会计 | ★★★★ | 国内会计界证书天花板、报考条件低、工作年薪预计15-25万/年 | 如何备考 |

| 再战初级会计 | ★★★★ | 会计行业敲门砖、报名门槛低、证书含金量高、报考人数每年增长 | 如何备考 |