1、 下列各项投资中,企业不应作为长期股权投资核算的是( )。

A.对合营企业的投资

B.对子公司的投资

C.对联营企业的投资

D.对联营企业、合营企业和子公司以外其他企业的权益性投资

2、 下列各项中,不属于短期职工薪酬的是( )。

A.职工工资、奖金

B.企业为职工负担的医疗保险

C.非货币性福利

D.企业为职工负担的失业保险

3、

4、2012年2月1日某企业购入原材料一批,开出一张面值为117000元,限期为3个月不带息的商业承兑汇票。2012年5月1日该企业无力支付票款时,下列会计处理正确的是( )。

A.借:应付票据117000贷:短期借款117000

B.借: 付票据11700O贷:其他应付款117000

C.借:应付票据117000贷:应付账款117000

D.借:应付票据117000贷:预付账款117000

5、

下列各项中,会引起所有者权益总额发生增减变动的有()。

A.资本公积转增资本

B.盈余公积弥补亏损

C.盈余公积转增资本

D.向投资者分配现金股利

多项选择题

6、资产负债表中的( )项目,可以直接根据其总账科目余额填列。

A.长期借款

B.在建工程

C.短期借款

D.盈余公积

7、 债券的基本要素包括()。

A.面值

B.价格

C.市场利率

D.期限

8、 下列各项中,仅引起所有者权益内部结构发生变动而不影响所有者权益总额的有( )。

A.用盈余公积弥补亏损

B.用盈余公积转增资本

C.股东大会宣告分配现金股利

D.实际发放股票股利

不定项选择题

9、甲公司为增值税一般纳税人,适用的增值税税率为17%。各项存货均按实际成本核算,商品售价不含增值税,其销售成本随销售同时结转。其他资料如下:

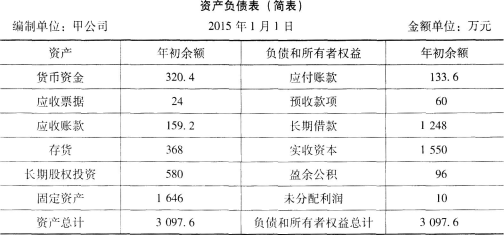

(1)2015年1月1日资产负债表(简表)资料如下:

(2)2015年甲公司发生如下交易或事项:

①以商业承兑汇票支付方式购人材料一批,发票账单已经收到,增值税专用发票上注明的不含税价款为30万元,增值税额为5.I万元。材料已验收入库。

②分配工资费用,其中企业行政管理人员工资15万元,在建工程人员工资5万元。

③计提行政管理部门用同定资产折旧30万元。

④持有的不计息应收票据到期,付款人暂时无力偿付24万元票款。

⑤销售库存K商品一批,该批商品售价为100万元,增值税为17万元,实际成本为65万元,K商品已发出。公司已于上年预收货款60万元,其余款项尚未结清。

⑥计提到期一次还本付息的长期借款利息25万元。其中应计入在建工程成本的借款利息为20万元,计入当期财务费用的借款利息为5万元。公司长期借款均为2016年6月3013到期。

⑦确认联营企业实现净利润200万元,公司通过长期股权投资持有联营企业25%的有表决权股份,采用权益法核算该项投资:且公司和联营企业适用所得税税率相同。

⑧转销无法支付的应付账款38万元。

⑨计算并确认企业从事主营业务活动应交城市维护建设税3万元(教育费附加略)。本年度实现利润总额62万元,计提应交企业所得税3万元。

【要求】根据以上资料,不考虑其他冈素,回答下列第小题(答题中的金额单位以万元表示):

根据资料(2),下列各项会计处理中,正确的是( )。

A.持有的应收票据到期时,编制会计分录:

借:应收账款24

贷:应收票据24

B.销售库存K商品时,编制会计分录:

借:银行存款60

应收账款57

贷:主营业务收入100

应交税费——应交增值税(销项税额)17

借:主营业务成本65

贷:库存商品65

C.计提长期借款利息时,编制会计分录:

借:在建工程20

财务费用5

贷:应付利息25

D.确认联营企业实现净利润中属于本企业的份额时,编制会计分录:

借:长期股权投资——损益调整50

贷:投资收益50

10、要求:根据上述资料,回答下列第题。

丁企业为增值税的一般纳税人,适用的增值税税率为17%,该企业原材料采用实际成本法核算,销售商品为丁企业的主营业务,如未特殊说明,该企业的存货均未计提跌价准备。2014年9月份发生的有关经济业务如下:

(1)购入A材料一批,增值税发票上注明材料价款为16000元,增值税2720元,另支付材料运输费1000元。材料验收入库,款项均已通过银行付讫。运费按11%计算进项税额。

(2)委托外单位加工B材料(非金银首饰),原材料价款20000元,支付加工费10000元,

取得的增值税专用发票上注明增值税税额为1700元,由受托方代收代交的消费税为

1000元,材料已加工完毕验收入库,款项均已支付。委托方收回后的材料用于继续生产

应税消费品。

(3)将50台自产产品作为福利分配给本公司销售人员。该批产品的生产成本总额为24000元,市场售价总额为30000元(不含增值税)。

(4)购买不需安装生产经营用设备一台,增值税专用发票注明价款70000元,增值税为11900元,符合增值税抵扣条件,款项已用银行存款付讫。

(5)在建工程领用A原材料10000元,应交的增值税1700元,假定根据税法规定增值税不可以抵扣。

(6)盘亏一批原材料A,成本为2000元,原支付增值税进项税额340元。经查系管理不善造成的材料丢失,尚未经批准处理。

(7)用自产的应纳消费税产品对外投资,产品成本为30000元,计税价格为40000元,增值税税率为17%,消费税税率为10%。

(8)出售房屋一幢,账面原值1000000元,已提折旧400000元,取得出售收入800000元,清理完毕,营业税税率为5%。

(9)本月实际交纳增值税10000元,消费税6000元,营业税4000元。

(10)本月计提管理用固定资产折旧10000元。

(2014年8月31日资产负债表中的固定资产项目金额是2000000元,存货是50000元,应付职工薪酬是2000元(贷方),应交税费是14000元(贷方))

业务(1)的会计分录正确的是( )。

A.借:原材料16890

应交税费——应交增值税(进项税额)2830

贷:银行存款19720

B.借:原材料17000

应交税费——应交增值税2890

贷:银行存款19890

C.借:原材料19720

贷:银行存款19720

D.借:原材料19890

贷:银行存款19890