一、原材料

(一)采用实际成本核算

1、科目设置

科目 | 使用 |

原材料 | ①借方:入库材料的实际成本 ②贷方:发出材料的实际成本 ③期末余额在借方,反映企业库存材料的实际成本 |

在途物资 | ①借方:企业购入的在途物资的实际成本(价款已付尚未验收入库) ②贷方:验收入库的在途物资的实际成本 ③期末余额在借方,反映企业在途物资的采购成本 |

应付账款 | ①贷方:企业因购入材料、商品和接受劳务等尚未支付的款项 ②借方:支付的应付账款 ③期末余额一般在贷方,反映企业尚未支付的应付账款 |

2、账务处理

(1)购入材料

借:原材料/在途物资

应交税费——应交增值税(进项税额)

贷:银行存款/应付账款

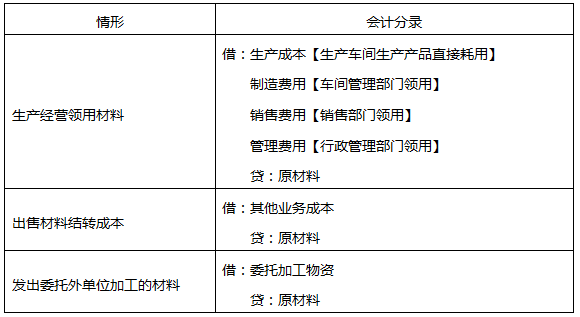

(2)发出材料

(二)采用计划成本核算

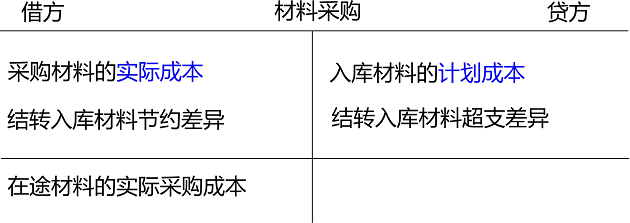

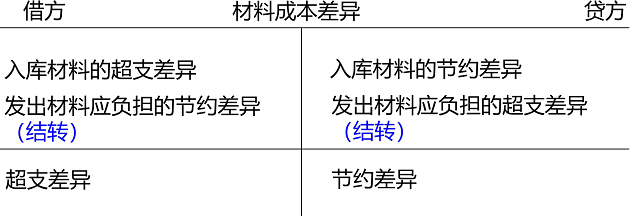

【丁字账理解两科科目】

(1)材料采购

(2)材料成本差异

【账务处理】

(1)购入材料

①货款已经支付,同时材料验收入库

借:材料采购——某材料(实际成本)

应交税费——应交增值税(进项税额)

贷:银行存款

同时:

借:原材料——某材料(计划成本)

贷:材料采购——某材料(实际成本)

材料成本差异——某材料(节约差异)

②货款已经支付,材料尚未验收入库

借:材料采购——某材料

应交税费——应交增值税(进项税额)

贷:银行存款

③货款尚未支付,材料已经验收入库

借:材料采购——某材料(实际成本)

应交税费——应交增值税(进项税额)

贷:应付票据

同时:

借:原材料——某材料(计划成本)

材料成本差异——某材料(超支差异)

贷:材料采购——某材料(实际成本)

【老师点拨】上笔分录可以分解为:

借:原材料——某材料(计划成本)

贷:材料采购——某材料(计划成本)

借:材料成本差异——某材料(超支差异)

贷:材料采购——某材料

(2)发出材料

①按计划成本分别记入相关成本费用

借:生产成本/制造费用/销售费用/管理费用/其他业务成本/委托加工物资等(计划成本)

贷:原材料(计划成本)

②结转“材料成本差异”

借:材料成本差异

贷:生产成本/制造费用/销售费用/管理费用/其他业务成本/委托加工物资等(或相反)

【材料成本差异的确定】

本期材料成本差异率=(期初结存材料的成本差异+本期验收入库材料的成本差异)/(期初结存材料的计划成本+本期验收入库材料的计划成本) ×100%

【提示】上式可以理解为“总的成本差异除以总的计划成本”;超支差异用正数表示,节约差异用负数表示。

发出材料应负担的成本差异=发出材料的计划成本×本期材料成本差异率

二、周转材料

(一)包装物的账务处理

(1)生产领用包装物

借:生产成本(实际成本)

贷:周转材料——包装物(计划成本)

材料成本差异(差额,可借可贷)

(2)随同商品出售而不单独计价的包装物

借:销售费用(实际成本)

贷:周转材料——包装物(计划成本)

材料成本差异(差额,可借可贷)

(3)随同商品出售而单独计价的包装物

借:银行存款(实际取得的金额)

贷:其他业务收入

应交税费——应交增值税(销项税额)

借:其他业务成本(实际成本)

贷:周转材料——包装物(计划成本)

材料成本差异(差额,可借可贷)

(4)出租或出借包装物的

一方面:对押金或者租金进行处理【租金≠押金】

①收取包装物押金时

借:库存现金/银行存款等

贷:其他应付款——存入保证金

【注意】退还押金时,编制相反的会计分录。

②企业按约定收取的包装物租金

借:库存现金/银行存款/其他应收款等

贷:其他业务收入

另一方面:对出租或出借包装物发生的费用进行处理

①企业对包装物进行摊销时

借:其他业务成本【出租包装物】

销售费用【出借包装物】

贷:周转材料——包装物——包装物摊销

②企业确认应由其负担的包装物修理费用等支出时

借:其他业务成本【出租包装物】

销售费用【出借包装物】

贷:库存现金/银行存款/原材料/应付职工薪酬等

(二)低值易耗品的账务处理

①领用低值易耗品时

借:周转材料——低值易耗品——在用

贷:周转材料——低值易耗品——在库

②摊销低值易耗品时

借:制造费用

贷:周转材料——低值易耗品——摊销

最后一次摊销时,还需要把“摊销”和“在用”相互抵销:

借:周转材料——低值易耗品——摊销

贷:周转材料——低值易耗品——在用

三、委托加工物资

(1)发出物资

借:委托加工物资(实际成本)

贷:原材料(计划成本)

材料成本差异(以超支差为例)

(2)支付加工费、运费等

借:委托加工物资

应交税费——应交增值税(进项税额)

贷:银行存款

(3)加工完成验收入库

借:各种材料(计划成本)

贷:委托加工物资(实际成本)

材料成本差异(以节约差为例)

【注意】★涉及消费税的处理

(1)需要交纳消费税的委托加工物资,由受托方代收代缴的消费税,收回后直接用于销售的(销售价格不高于受托方计税价格),应计入委托加工物资的成本

借:委托加工物资

贷:银行存款/应付账款

(2)收回后用于连续生产应税消费品的,按规定准予抵扣的消费税,应记入“应交税费——应交消费税” 科目的借方

借:应交税费——应交消费税

贷:银行存款/应付账款

四、库存商品

(1)验收入库商品

借:库存商品【实际成本】

贷:生产成本——基本生产成本

(2)企业销售商品、确认收入结转销售成本:

借:主营业务成本

贷:库存商品

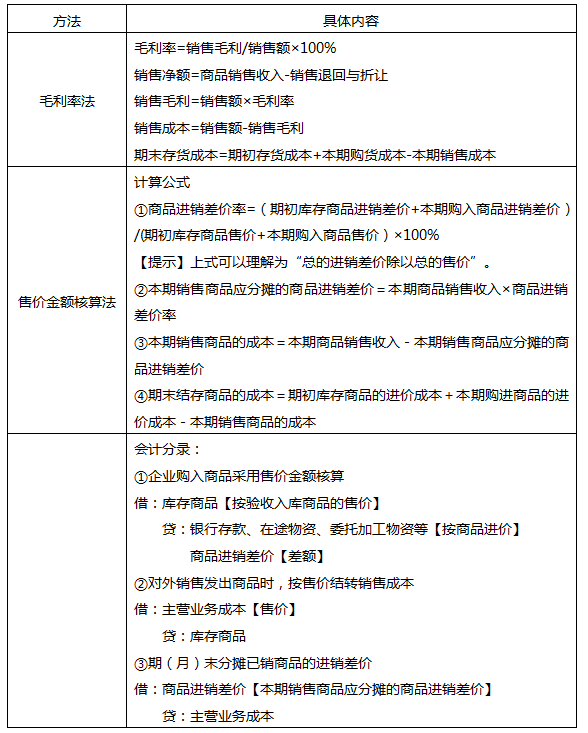

【商品流通企业的处理】

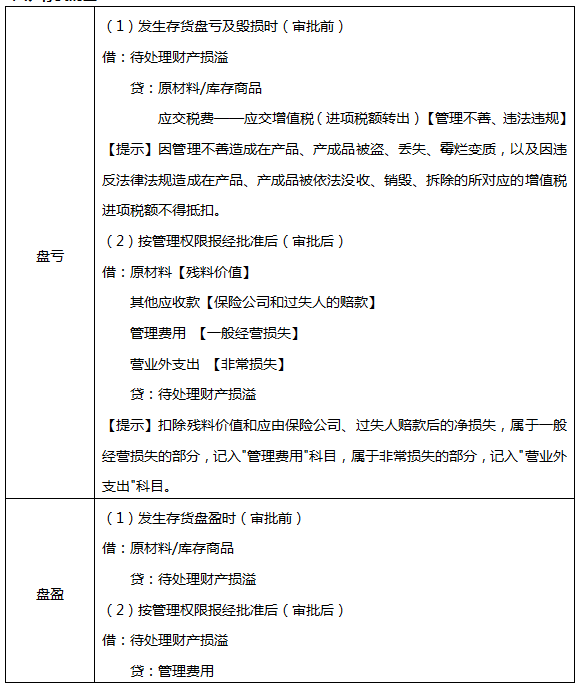

五、存货清查

六、存货减值

1、规定:

①资产负债表日,存货应当按照成本与可变现净值孰低计量。

②其中可变现净值=估计售价-至完工时估计将要发生的成本-估计的销售费用和相关税费

③当存货成本低于可变现净值时,存货按成本计价;当存货成本高于可变现净值时,存货按可变现净值计价,表明存货可能发生损失,应在存货销售之前确认这一损失,计入当期损益,并相应减少存货的账面价值(即计提存货跌价准备)。

2、账务处理

(1)存货跌价准备的计提

借:资产减值损失——计提的存货跌价准备

贷:存货跌价准备

【提示】资产负债表日,比较存货成本与可变现净值,计算出应计提的存货跌价准备(即期末余额),再与已提数比较,若应提数大于已提数,应予补提。

(2)存货跌价准备的转回

借:存货跌价准备

贷:资产减值损失——计提的存货跌价准备【允许恢复增加的金额】

(3)存货跌价准备的结转

存货已经销售,则在结转销售成本时,应同时结转已计提的存货跌价准备,并调整销售成本。

借:存货跌价准备

贷:主营业务成本或其他业务成本

注意:计算出来的减值数,同样是应有余额,而不是本期账务处理应该填写的数。

3、为生产而持有材料的减值

(1)先对用其生产的产成品是否减值进行判断:如果用其生产的产成品的可变现净值预计高于成本,则该材料应按照成本(材料的成本)计量。

【注意】若产成品没有减值,材料就不需要考虑减值。

(2)如果材料价格下降表明产成品的可变现净值低于成本,则该材料应按可变现净值计量。

还有哪些关于初级会计考试的问题,可以在下方留言,老师都会为大家解答~

决胜2022年初级会计职称考试,更多省事、省时秘诀就在畅学班,查看了解>>

阶段 | 课程 | |

预习阶段 | 学习方法指导班(如何提前备考) | |

零基础入门班(分析入门知识) | ||

基础阶段 | 新教材直播班(详析教材变化) | |

教材精讲班(熟悉教材考点脉络) | ||

习题班(总结做题方法思路) | ||

强化阶段 | 冲刺班(历年高频考点串讲) | |

回炉考点直播班(直播讲解考点) | ||

真题解析班(解读真题考点) | ||

冲刺阶段 | 考题突击班(直播2套试卷/科) | |

模考大赛班(直播讲解考点) | ||

机考操作班(讲解机考技巧) |

温馨提示:文章由作者233网校-chenyayu独立创作完成,未经著作权人同意禁止转载。