二、混合筹资

(一)优先股(★)

1.优先股股东的权利与义务

2.优先股筹资的优缺点

优点:(1)与债券相比,不支付股利不会导致公司破产;(2)与普通股相比,发行优先股一般不会稀释股东权益;(3)无期限的优先股不会减少公司现金流,不需要偿还本金。

缺点:(1)税后成本高于负债筹资;(2)增加公司的财务风险进而增加普通股的成本。

(二)认股权证(★★★)

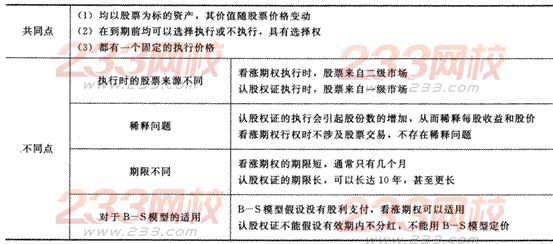

1.认股权证与看涨期权的比较

2.认股权证用途、筹资成本以及优缺点

【例題4•单选題】A公司拟平价发行附认股权证的公司债券筹资,债券的面值为1000元,期限5年,票面利率为6%,每年付息一次,到期一次还本。同时,每张债券附送15张认股权证。假设目前长期公司债的市场利率为10%,则每张认股权证的价值为()元。

A. 42.42 B.84.84 C.10.11 D.20.22

【答案】C

【解析】每张债券的价值=1000×6%×(P/A,10%,5)+1000×(P/F,10%,5)=848.35(元),每张认股权证的价值=(1000-848.35)/15=10.11(元)。

(三)可转换债券(★★★)

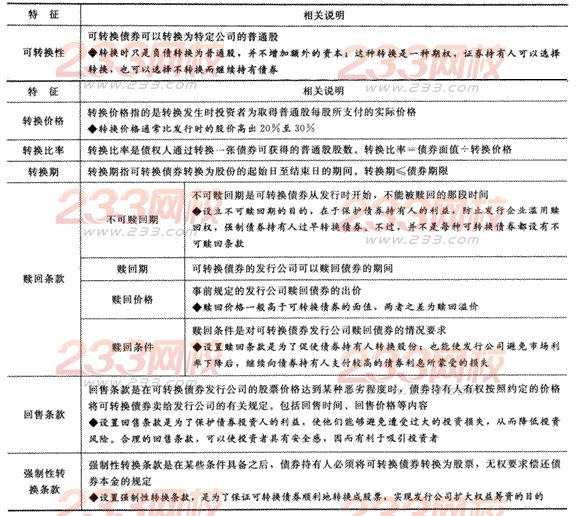

1.可转换债券的特征

【提示】赎回条款和强制性转换条款对发行公司有利,而回售条款对债券持有人有利。

【例题5•单选題】下列各项中,不属于发行可转换债券公司设置赎回条款目的的是()。

A.促使债券持有人转换股份

B.能使发行公司避免市场利率下降后,继续向债券持有人按照较高的债券票面利率支付利息所蒙受的损失

C.保护发行公司的利益

D.保护债券投资人的利益

【答案】D

【解析】设置赎回条款是为了促使债券持有人转换股份,因此又被称为加速条款;同时也能使发行公司避免市场利率下降后,继续向债券持有人按照较高的债券票面利率支付利息所蒙受的损失。由此可知,设置赎回条款保护的是发行公司的利益,所以应该选D。

2.可转换债券的成本

可转换债券的税前成本是使得未来的现金流出现值等于发行价格的折现率,计算未来的现金流出量时,要考虑可转换债券的转换价值或赎回价格。税后成本=税前成本×(1—所得税税率)

【提示】

(1)如果可转换债券的税后成本高于股权成本,则不如直接增发普通股,对可转换债券的发行方没有吸引力;如果可转换债券的税前成本低于普通债券的利率,则对可转换债券的投资人没有吸引力。

(2)可以通过修改票面利率、转换比例和赎回保护期年限等调整可转换债券的成本,达到发行方和投资方都可以接受的预想水平。

【例題6•单选題】F公司正在为某项目拟订筹资方案。经测算,如果发行普通债券,税后利息率应该达到3.75%;如果发行股票,公司股票的p系数为1.5,目前无风险利率为3%,市场组合收益率为6%,公司所得税税率为25%。根据以上信息,如果该公司发行可转换债券,其综合税前融资成本的合理范围应为()。

A.3.75%到7.5%

B.3.75%到10%

C.5%到7.5%

D.5%到10%

【答案】D

【解析】股票资本成本=3%+l.5×(6%-3%)=7.5%,可转换债券的税后成本应该高于3.75%低于7.5%,由此可知,可转换债券的税前成本应该高于3.75%/(1-25%)=5%低于7.5%/(1—25%)=10%。

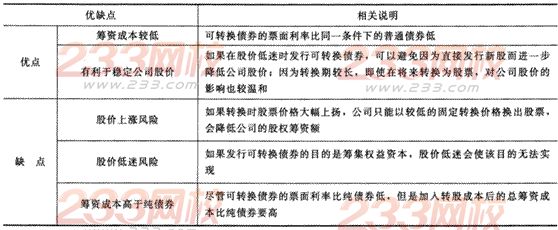

3.可转换债券筹资的优缺点

【提示】股权筹资额指的是发行股票筹集的资金总额。假设债券面值为1000元,平价发行,规定的转换价格为20元/股,即每张债券可转换为50股普通股,转换之后获得的股权筹资额是1000元;如果转换时的股价为30元,则按照该价格发行50股普通股之后,可以获得的股权筹资额=30×50=1500(元),1500元大于1000元。由此可知:如果转换时股票价格大幅度上扬,便会降低公司的股权筹资额。

【例題7•多选题】可转换债券筹资的缺点有()。

A.筹资成本高于纯债券

B.股价上涨风险

C.股价低迷风险

D.票面利率比纯债券高

【答案】ABC

【解析】可转换债券筹资的缺点包括:(1)股价上涨风险;(2)股价低迷风险;(3)筹资成本高于纯债券。可转换债券的票面利率比纯债券低。

本章小结

本章由租赁、优先股、认股权证和可转换债券筹资几部分内容组成,其中重点内容包括租赁的决策分析、认股权证和可转换债券等。由于本章内容和实务结合紧密,符合考试的发展趋势,因此,对本章的重点内容应加以重视,尤其是适宜出计算题的考点,更要加倍注意。