233注册会计考试网提供注册会计师《税法》精讲班课程讲义,本节视频讲解注册会计税法精讲班考点。免费试听注册会计授课老师精讲班课程>>

下载233网校APP免费看注会历年真题解读视频!

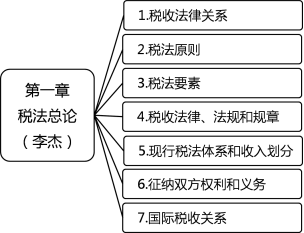

第一章 税法总论

第5讲 税务权利与义务、国际税收关系

第六节 税务权利与义务

知识点1 征纳主体双方的权利和义务

【例·单选题】下列权利中,不属于纳税人权利范围的是( )。

A.税收检查权

B.申请延期缴纳税款权

C.申请退还多缴税款权

D.索取有关税收凭证的权利

【例·多选题】下列各项属于纳税人权利范围的有( )。

A.发票使用检查权

B.申请延期缴纳税款权

C.申请退还多缴税款权

D.索取有关税收凭证的权利

知识点2 发展涉税专业服务促进税法遵从

涉税专业服务是指涉税专业机构接受委托,利用专业知识和技能,就涉税事项向委托人提供的税务代理等服务。涉税专业服务机构是指税务师事务所和从事涉税专业服务的会计师事务所、律师事务所、代理记账机构、税务代理公司、财税类咨询公司等机构。

(一)涉税专业服务机构涉税业务内容

1. 纳税申报代理。对纳税人、扣缴义务人提供的资料进行归集和专业判断,代理纳税人、扣缴义务人进行纳税申报准备和签署纳税申报表、扣缴税款报告表以及相关文件。

2. 一般税务咨询。对纳税人、扣缴义务人的日常办税事项提供税务咨询服务。

3. 专业税务顾问。对纳税人、扣缴义务人的涉税事项提供长期的专业税务顾问服务。

4. 税收策划。对纳税人、扣缴义务人的经营和投资活动提供符合税收法律法规及相关规定的纳税计划、纳税方案。

5. 涉税鉴证。按照法律、法规以及依据法律、法规制定的相关规定要求,对涉税事项真实性和合法性出具鉴定和证明。

6. 纳税情况审查。接受行政机关、司法机关委托,依法对企业纳税情况进行审查,作出专业结论。

7. 其他税务事项代理。接受纳税人、扣缴义务人的委托,代理建账记账、发票领用、减免退税申请等税务事项。

8. 其他涉税服务。

(二)税务机关对涉税专业服务机构实施监管内容

1. 税务机关应当对税务师事务所实施行政登记管理。

2. 税务机关对涉税专业服务机构及其从事涉税服务 人员进行实名制管理。

3. 税务机关应当建立业务信息采集制度,利用现有 的信息化平台分类采集业务信息,加强内部信息共享, 提高分析利用水平。

4. 税务机关对涉税专业服务机构从事涉税专业服务 的执业情况进行检查,根据举报、投诉情况进行调查。

5. 税务机关应当建立信用评价管理制度,对涉税专业服务机构从事涉税专业服务情况进行信用评价,对其从事涉税服务人员进行信用记录。

6. 税务机关应当加强对税务师行业协会的监督指导,与其他相关行业协会建立工作联系制度。

7. 税务机关应当在门户网站、电子税务局和办税服务场所公告纳入监管的涉税专业服务机构名单及其信用情况,同时公告未经行政登记的税务师事务所名单。

8. 税务机关应当为涉税专业服务机构提供便捷的服务,依托信息化平台为信用等级高的涉税专业服务机构开展批量纳税申报、信息报送等业务提供便利化服务。

第七节 国际税收关系

知识点1 税收管辖权与国际重复征税

(一)税收管辖权

国际税收是指两个或两个以上的主权国家或地区,各自基于其课税主权,在对跨国纳税人进行分别征税而形成的征纳关系中,所发生的国家或地区之间的税收分配关系。

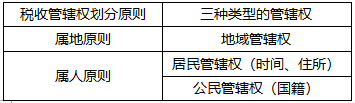

国际税收分配关系中的一系列矛盾的产生都与税收管辖权有关。税收管辖权属于国家主权在税收领域中的体现,是一个主权国家在征税方面的主权范围。通常按照国际公认的顺序,税收管辖权划分原则有属地原则和属人原则两种。

(二)国际重复征税

两个或两个以上国家对同一跨国纳税人的同一征税对象进行分别课税所形成的交叉重叠征税,又称为国际双重征税。

国际重复征税有狭义和广义之分。狭义的国际重复征税强调被重复征税的纳税主体与征税对象都具有同一性。广义的国际重复征税则在狭义基础上还包括纳税主体与征税对象具有非同一性时所发生的国际重复征税,以及因对同一笔所得或收入的确定标准和计算方法的不同所引起的国际重复征税。

国际重复征税一般包括法律性国际重复征税、经济性国际重复征税、税制性国际重复征税。国际税收中所指的国际重复征税一般属于法律性国际重复征税。

纳税人所得或收益的国际化和各国所得税制的普遍化是产生国际重复征税的前提条件。各国行使的税收管辖权的重叠是产生国际重复征税的根本原因。

国际重复征税产生的情形包括:居民(公民)管辖权同地域管辖权的重叠;居民(公民)管辖权与居民(公民)管辖权的重叠;地域管辖权与地域管辖权的重叠。

从现实情况来看,作为国际重复征税的根本原因,各国行使的税收管辖权的重叠的各种情况中,最主要的是有关国家对同一跨国纳税人的同一项所得同时行使收入来源地管辖权和居民管辖权造成税收管辖权的重叠。

知识点2 国际税收协定

国际税收协定,是指两个或两个以上的主权国家为了协调相互间在处理跨国纳税人征税事务和其他有关方面的税收关系,本着对等原则,经由政府谈判所签订的一种书面协议或条约,也称为国际税收条约。

国际税收协定是以国内税法为基础的。在国际税收协定与其他国内税法的地位关系上,第一种模式是国际税收协定优于国内税法;第二种模式是国际税收协定与国内税法具有同等的法律效力,当出现冲突时按照“新法优于旧法”和“特别法优于普通法”等处理法律冲突的一般性原则来协调。

国际税收协定的目标:妥善处理国家之间的双重征税问题,即通过采取一定的措施(如免税法、抵免法等)来有效地处理对跨国所得和一般财产价值的双重征税问题;实行平等负担的原则,取消税收差别待遇;互相交换税收情报,防止或减少国际避税和国际偷逃税。

国际税收协定的主要内容:协定适用范围;基本用语的定义;对所得和财产的课税;避免双重征税的办法;税收无差别待遇;防止国际偷、漏税和国际避税。

知识点3 国际避税、反避税和国际税收合作

各国政府以及国际社会不仅要采取措施避免所得的国际重复征税,而且也要采取措施防范跨国纳税人的国际避税。在国外,“避税”与“税务筹划”或“合法节税”基本上是一个概念,它们都是指纳税人利用税法的漏洞或不明之处,规避或减少纳税义务的一种不违法的行为。

国际避税是指纳税人利用两个或两个以上国家的税法和国家间的税收协定的漏洞、特例和缺陷,规避或减轻其全球总纳税义务的行为。

在经济全球化的背景下,税基侵蚀和利润转移愈演愈烈,引起了全球政治领袖、媒体和社会公众的高度关注。税基侵蚀和利润转移(以下简称BEPS)是指跨国企业利用国际税收规则存在的不足,以及各国税制差异和征管漏洞,最大限度地减少其全球总体税负,甚至达到 双重不征税的效果,造成对各国税基的侵蚀。

我国由财政部和税务总局以OECD合作伙伴身份参与BEPS行动计划,与OECD成员享有同等权利和义务。2013年8月,中国签署《多边税收征管互助公约》,成为该公约的第56个签约方,G20成员至此已全部加入这一公约。

2015年12月16日,中国签署了《金融账户涉税信息自动交换之多边政府间协议》(《多边自动情报交换协议》)

2017年6月7日,我国与德英法印俄等全球66个国家或地区共同签署了《实施税收协定相关措施以防止税基侵蚀和利润转移(BEPS)的多边公约》。该公约是全球首个对所得税税收协定进行多边协调的法律文件。

四、本章小节

——本内容来自233网校注册会计师《税法》精讲班课程讲义,版权归233网校,禁止转载,违者必究!

| 考试难度提高→速来领取注册会计师备考资料>> |

热点关注

注会刷题太费脑?听完老师讲讲考点和答题技巧,你会豁然开朗!严谨细致的孙文静老师、魅力超凡的MR.H+葛广宇老师,带你读薄教材,举一反三,做题才能更有效率!【点击马上听课>>】