233注册会计考试网提供注册会计师《税法》精讲班课程讲义,本节视频讲解注册会计税法精讲班考点。免费试听注册会计授课老师精讲班课程>>

下载233网校APP免费看注会历年真题解读视频!

第一章 税法总论

第二章 增值税法

第6讲 征税范围(一)

一、考情分析

本章是考试中非常重要的税种,增值税也是我国税收收入中比重最高的税种。本章在历年考试中都是重点,也是分值最高的一章,其应纳税额的计算和征管的复杂性也决定了考点的复杂多变。考试中各种题型都可能涉及,尤其是主观题,既可以单独命题,也可以和其他税种(如消费税、城建税和教育费附加、关税等)组合命题,本章分值一般在20分以上,复习中必须格外重视。

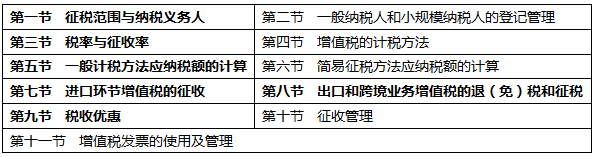

本章内容结构:

二、教材变化

1.小规模纳税人的认定标准调整为500万元;

2.增加“一般纳税人转登记为小规模纳税人”的相关内容;

3.增值税税率调整(17%调整为16%,11%调整为10%);

4.征收率的特殊政策增加抗癌药品和罕见药品的内容;

5.购进农产品的扣除率从11%调整为10%,纳税人购进用于生产销售或委托加工16%税率货物的农产品,从13%改为12%计算进项税额;

6.出口退税率原适用17%的调整为16%,原适用11%的调整为10%;

7.增加“对跨境电子商务综合试验区电子商务出口企业出口未取得有效进货凭证的货物”相关免税政策的内容;

8.对“出口货物认定和申报”按第16号公告进行修订;

9.税收优惠政策中免征增值税项目从48项增加至54项,退役士兵创业就业扣减增值税政策调整;

10.增加宣传文化的增值税先征后退政策内容;

11.删除财政部、国家税务总局规定的其他部分征免税项目中的国产抗艾滋病病毒药品的内容,增加其他个人出租不动产租金收入、赞助北京冬奥会、增值税期末留抵税额的退还政策和小规模纳税人月销售额未超过10万元等项目内容;

12.小规模纳税人的起征点从2万上调至10万;

13.增值税发票的使用及管理内容调整。

三、本章知识点精讲

增值税是以商品和劳务在流转过程中产生的增值额作为征税对象而征收的一种流转税。

第一节 征税范围与纳税义务人

增值税的征税范围包括在境内发生应税销售行为以及进口货物等。

知识点1 征税范围的一般规定

知识点2 征税范围的特殊规定

知识点3 纳税义务人和扣缴义务人

知识点1 征税范围的一般规定

(一)销售或者进口的货物

货物是指有形动产。包括电力、热力、气体在内。销售货物是指有偿转让货物的所有权。

(二)销售劳务

劳务是指纳税人提供的加工、修理修配劳务。加工,是指受托加工货物,即委托方提供原料及主要材料,受托方按照委托方的要求,制造货物并收取加工费的业务。修理修配,是指受托对损伤和丧失功能的货物进行修复,使其恢复原状和功能的业务。

提供应税劳务,是指有偿提供劳务。单位或个体工商户聘用员工为本单位或者雇主提供的加工、修理修配劳务,不包括在内。

(三)销售服务

服务包括交通运输服务、邮政服务、电信服务、建筑服务、金融服务、现代服务、生活服务。

1、交通运输服务

交通运输服务是指利用运输工具将货物或者旅客送达目的地,使其空间位置得到转移的业务活动。包括陆路运输服务、水路运输服务、航空运输服务和管道运输服务。

(1)出租车公司向使用本公司自有出租车的出租车司机收取的管理费用,按照陆路运输服务缴纳增值税。

(2)水路运输的程租、期租业务,属于水路运输服务。

(3)航空运输的湿租业务,属于航空运输服务。

(4)无运输工具承运业务,按照交通运输服务缴纳增值税。

(5)自2018年1月1日起,纳税人已售票但客户逾期未消费取得的运输逾期票证收入,按照“交通运输服务”缴纳增值税。

2、邮政服务

邮政服务是指中国邮政集团公司及其所属邮政企业提供邮件寄递、邮政汇兑和机要通信等邮政基本服务的业务活动。包括邮政普遍服务(包括函件、包裹等邮件寄递,以及邮票发行、报刊发行和邮政汇兑等业务活动)、邮政特殊服务(包括义务兵平常信函、机要通信、盲人读物和革命烈士遗物的寄递等业务活动)和其他邮政服务(包括邮册等邮品销售、邮政代理等业务活动)。

3、电信服务

电信服务是指利用有线、无线的电磁系统或者光电系统等各种通信网络资源,提供语音通话服务,传送、发射、接收或者应用图像、短信等电子数据和信息的业务活动。包括基础电信服务(固网、移动网、互联网等提供语音通话)和增值电信服务(利用固网、移动网、互联网等提供短信和彩信服务)。

卫星电视信号落地转接服务,按照增值电信服务计算缴纳增值税。

4、建筑服务

建筑服务是指各类建筑物、构筑物及其附属设施的建造、修缮、装饰,线路、管道、设备、设施等的安装以及其他工程作业的业务活动。包括工程服务、安装服务、修缮服务、装饰服务和其他建筑服务。

(1)修缮服务是指对建筑物、构筑物的修补、加固、养护、改善,使之恢复原来的使用价值或者延长其使用期限的工程作业(有形动产修理属于加工修理修配劳务)。

(2)物业服务企业为业主提供的装修服务,按照“建筑服务”缴纳增值税。

(3)其他建筑服务如钻井(打井)、拆除建筑物或者构筑物、平整土地、园林绿化、疏浚(不包括航道疏浚)、建筑物平移、搭脚手架、爆破、矿山穿孔、表面附着物(包括岩层、土层、沙层等)剥离和清理等工程作业。

(4)纳税人将建筑施工设备出租给他人使用并配备操作人员的,按照“建筑服务”缴纳增值税。

5、金融服务

金融服务是指经营金融保险的业务活动。包括贷款服务、直接收费金融服务、保险服务和金融商品转让。

(1)各种占用、拆借资金取得的收入,包括金融商品持有期间(含到期)利息(保本收益、报酬、资金占用费、补偿金等)收入、信用卡透支利息收入、买入返售金融商品利息收入、融资融券收取的利息收入,以及融资性售后回租(非融资租赁)、押汇、罚息、票据贴现、转贷等业务取得的利息及利息性质的收入,按照贷款服务缴纳增值税。

(2)以货币资金投资收取的固定利润或者保底利润,按照贷款服务缴纳增值税。

金融商品转让是指转让外汇、有价证券、非货物期货和其他金融商品所有权的活动。

【多选题·2018年考生回忆版】金融企业提供金融服务取得的下列收入中,按“贷款服务”缴纳增值税的有( )。

A.以货币资金投资收取的保底利润

B.融资性售后回租业务取得的利息收入

C.买入返售金融商品利息收入

D.金融商品持有期间取得的非保本收益

——本内容来自233网校注册会计师《税法》精讲班课程讲义,版权归233网校,禁止转载,违者必究!

| 考试难度提高→速来领取注册会计师备考资料>> |

热点关注

注会刷题太费脑?听完老师讲讲考点和答题技巧,你会豁然开朗!严谨细致的孙文静老师、魅力超凡的MR.H+葛广宇老师,带你读薄教材,举一反三,做题才能更有效率!【点击马上听课>>】