111

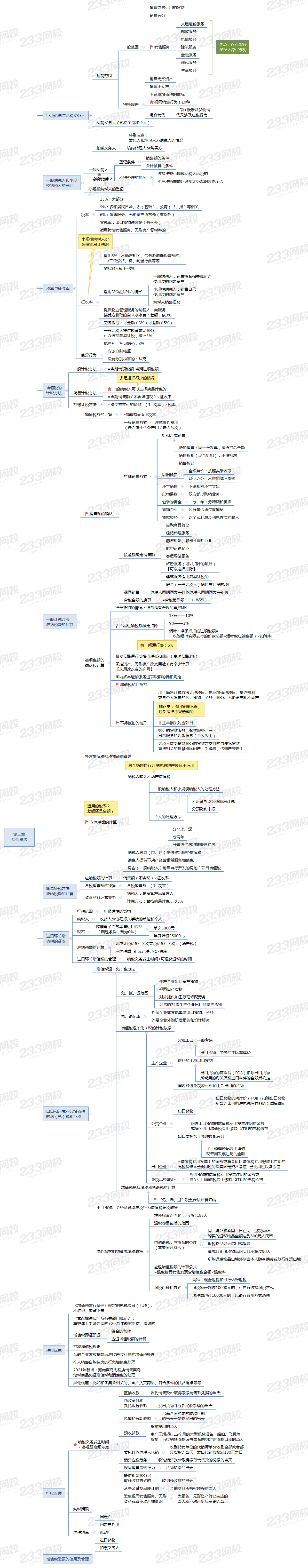

知识点一 纳税人转让不动产增值税征收管理

★房地产开发企业销售自行开发的房地产项目不适用以下规定

一、一般纳税人和小规模纳税人的处理方法

时间 | 方式 | 选择简易计税 | 选择一般计税 | ||

预缴 | 申报 | 预缴 | 申报 | ||

2016.4.30前 | 不含自建 | 差额/(1+5%)*5%【征收率】 | 同左 | 差额/(1+5%)*5%【征收率】 | 全额/(1+9%)*9%-进项税额-预缴税款 |

自建 | 全额/(1+5%)*5% | 同左 | 全额/(1+5%)*5% | 全额/(1+9%)*9%-进项税额-预缴税款 | |

2016.4.30后 | 不含自建 | —— | 同2016.4.30前,选择一般计税方法的计算一样 | ||

自建 | |||||

【注意】差额=全部价款和价外费用-购置原价或者作价

★在不动产所在地预缴,在机构所在地进行申报纳税。

★小规模纳税人的处理,和简易计税的处理方式一模一样

二、个人的处理方法

城市 | 购房时间 | 房屋性质 | 税务处理原则 |

除北上广深 | < 2年 | 通用 | 按照5%的征收率全额缴纳增值税 |

≥2年 | 免征增值税 | ||

北上广深 | < 2年 | 通用 | 按照5%的征收率全额缴纳增值税 |

≥2年 | 普通住房 | 免征增值税 | |

非普通住房 | 差额,5%的征收率 |

【总结】

1、购置时间不足两年,不管任何情况,统一按照5%的征收率全额缴纳增值税(为了调控房地产市场)

2、购置时间满了两年,一般情况,都能免征增值税。特殊情况:(北上广深的)非普通住房(原因还是房价太高,个人也来分楼市的羹,那更买不起房了~)

知识点二 纳税人跨县(市、区)提供建筑服务增值税征收管理

★“跨”的含义:在机构所在地以外的地方

★在服务发生地预缴税款,向机构所在地申报纳税

纳税人种类 | 一般计税方法 | 简易计税 | ||

预缴 | 申报 | 预缴 | 申报 | |

一般纳税人 | 差额/(1+9%)×2%【预征率】 | 含税全额/(1+9%)×9%-进项税额-预缴税款 | 差额/(1+3%)×3% | 差额/(1+3%)×3%-预缴税款=0 |

★差额=全部价款和价外费用-支付的分包款;该差额若为负数,可以留抵

★小规模纳税人的计算公式和简易计税的计算公式一模一样。除了,小规模纳税人月销售额不超过十万元时:当期无须预缴税款。

★纳税人超过6个月没有预缴税款的,由机构所在地主管国税机关按照《税收征管法》及相关规定进行处理。*(跑得了和尚跑不了庙)

知识点三 纳税人提供不动产经营租赁服务增值税征收管理

★纳税人提供道路通行服务不适用本管理办法

纳税人 | 一般计税 | 简易计税 | |||

预缴 | 申报 | 预缴 | 申报 | ||

一般纳税人 | 含税销售额÷(1+9%)×3%【预征率】 | 含税销售额÷(1+9%)×9%-进项税额-预缴税款 | 含税销售额÷(1+5%)×5%【征收率】 | 含税销售额÷(1+5%)×5%-预缴税款=0 | |

小规模纳税人 | 个体工商户外 | 简易计税:应预缴税款=含税销售额÷(1+5%)×5%; 申报纳税同预缴。 | |||

个体工商户 | 简易计税:应预缴税款=含税销售额÷(1+5%)×1.5%; 申报纳税同预缴。 | ||||

其他个人(我们) | 申报纳税:(无须预缴) 住房:应纳税款=含税销售额÷(1+5%)×1.5%; 非住房:应纳税款=含税销售额÷(1+5%)×5% | ||||

知识点四 房地产开发企业(一般纳税人)销售自行开发的房地产项目增值税征收管理

纳税人 | 一般计税 | 简易计税 | ||

预缴 | 申报 | 预缴 | 申报 | |

一般纳税人 | 预收款 ÷(1+9%)×3% | 销售额×9%-进项税额-预缴税款 | 预收款÷(1+5%)×3% | 含税全额/(1+5%)×5%-预缴税款 |

★销售额=(全部价款和价外费用-当期允许扣除的土地价款)÷(1+9%)

其中:当期允许扣除的土地价款=(当期销售房地产项目建筑面积÷房地产项目可供销售建筑面积)×支付的土地价款

温馨提示:文章由作者233网校-cqq独立创作完成,未经著作权人同意禁止转载。