2023年注会新考季,注会考生们全新起航!233网校也重磅加码,除了我们熟悉的人气老师,23年还有一群实力派讲师强势入驻!现在距离教材发布还有几月的“空窗期”,为帮助考生更好的抢先备考,入门导学班现已开课,2023年注会《税法》预习阶段备考知识点进行了更新,快来一起学习!

一、收入总额(★★★)

(一)一般情况

1、销售货物收入

2、提供劳务收入

3、转让财产收入:企业转让股权收入,应于转让协议生效且完成股权变更手续时,确认收入的实现。

4、股息、红利等权益性投资收益(持有期间免税的规定):除国务院财政、税务主管部门另有规定外,按被投资企业作出利润分配决定的日期确认收入的实现。

5、利息收入:按照合同约定的债务人应付利息的日期确认收入的实现。

6、租金收入: 租金收入按照合同约定的承租人应付租金的日期确认收入的实现。

7、特许权使用费收入:按照合同约定的应付特许权使用费的日期确认收入的实现。

8、接受捐赠收入:按照实际收到捐赠资产的日期确认。

9、其他收入≠其他业务收入

【注意】

(1)重视收入的确认时点,客观题常考。

【精选例题】

(单选题)下列关于企业确认收入的表述中,正确的是( )

A.利息收入,按照合同约定的债务人应付利息的日期确认收入的实现

B.成本计算期B.企业转让股权收入,应于转让协议生效时确认收入的实现

C.特许权使用费收入,应于许可方收到特许权使用费的日期确认收入的实现

D.接受捐赠收入,按照捐赠方作出捐赠决定的日期确认收入的实现

(2)特殊收入的确认

2020年新增内容:

1、对企业投资者持有2019-2023年发行的铁路债券取得的利息收入,减半征收企业

所得税。铁路债券是指以中国铁路总公司为发行和偿还主体的债券,包括中国铁路建设债券、中期票据、短期融资券等债务融资工具。

2、永续债企业所得税处理。

自2019年1月1日起,企业发行的永续债,可以适用股息、红利企业所得税政策,

即:投资方取得的永续债利息收入属于股息、红利性质,按照现行企业所得税政策相关规定进行处理,其中,发行方和投资方均为居民企业的,永续债利息收入可以适用企业所得税法规定的居民企业之间的股息、红利等权益性投资收益免征企业所得税规定;同时发行方支付的永续债利息支出不得在企业所得税税前扣除。

(1)企业发行符合规定条件的永续债,也可以按照债券利息适用企业所得税政策,,即:发行方支付的永续债利息支出准予在其企业所得税税前扣除;投资方取得的永续债利息收入应当依法纳税。

(2)上述(1)所称符合规定条件的永续债,是指符合下列条件中5条(含)以上的永续债:

①被投资企业对该项投资具有还本义务;

②有明确约定的利率和付息频率;

③有一定的投资期限;

④投资方对被投资企业净资产不拥有所有权;

⑤投资方不参与被投资企业日常生产经营活动;

⑥被投资企业可以赎回,或满足特定条件后可以赎回;

⑦被投资企业将该项投资计入负债;

⑧该项投资不承担被投资企业股东同等的经营风险;

⑨该项投资的清偿顺序位于被投资企业股东持有的股份之前。

(3)企业发行永续债,应当将其适用的税收处理方法在证券交易所、银行间债券市场等发行市场的发行文件中向投资方予以披露。

(4)发行永续债的企业对每一永续债产品的税收处理方法一经确定,不得变更。企业对永续债采取的税收处理办法与会计核算方式不一致的,发行方、投资方在进行税收处理时须作出相应纳税调整。

(5)上述所称永续债是指经国家发展改革委员会、中国人民银行、中国银行保险监督管理委员会、中国证券监督管理委员会核准,或经中国银行间市场交易商协会注册、中国证券监督管理委员会授权的证券自律组织备案,依照法定程序发行、附赎回(续期)选择权或无明确到期日的债券,包括可续期企业债、可续期公司债、永续债务融资工具(含永续票据)、无固定期限资本债券等。

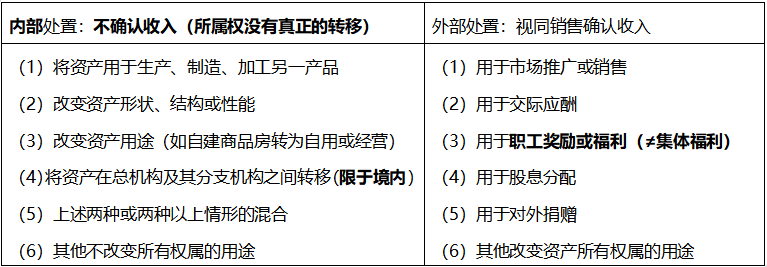

(3)处置资产收入的确认

(4)企业转让代个人持有的限售股征税问题:若企业不能准确计算该限售股原值的,主管税务机关一律按该限售股转让收入的15%,核定为该限售股原值和合理税费。

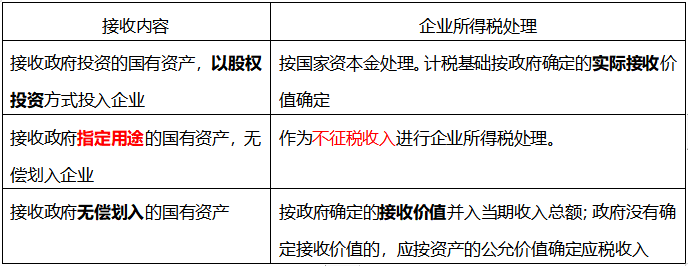

(5)企业接收政府划入资产的企业所得税处理:

(6)企业接收股东划入资产的企业所得税处理:公允价值

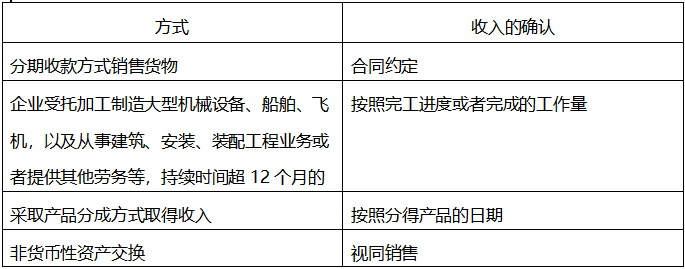

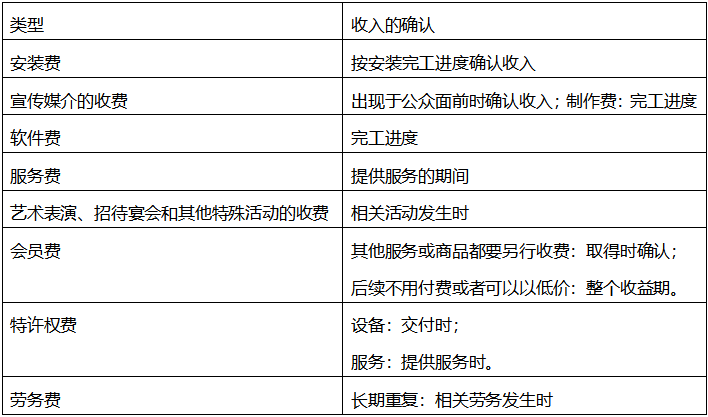

(二)相关收入实现的确认——6种

1、售后回购

采用售后回购方式销售商品的,销售的商品按售价确认收入,回购的商品作为购进商品处理,如不符合销售收入条件的,收到的款项应确认为负债,回购价格大于原售价的,差额应在回购期间确认为利息费用。

2、销售商品以旧换新的应当按照销售商品收入确认条件确认收入,回收的商品作为购进商品处理。(一卖一买)

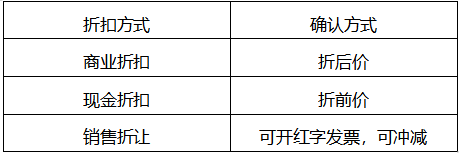

3、折扣折让方式销售

4、提供劳务收入

5、买一赠一:按各项商品的公允价值的比例来分摊确认各项的销售收入。

6、其他收入:除另有规定外,均应一次性计入确认收入的年度计算缴纳企业所得税。

【精选例题】

(单选题)2015年5月6日,甲公司与乙公司签订合同,以预收款方式销售产品200件,不含税单价0.1万元,并于5月10日取得了全部产品销售额20万元。2015年5月20日,甲公司发出产品120件,6月25日发出产品80件。根据企业所得税法律制度的规定,下列关于甲公司确认销售收入实现日期及金额的表述中,正确的是( )。

A.2015年5月6日应确认销售收入20万元

B.2015年5月10日应确认销售收入20万元

C.2015年5月20日应确认销售收入12万元

D.2015年6月25日应确认销售收入20万元