2023年注会新考季,注会考生们全新起航!233网校也重磅加码,除了我们熟悉的人气老师,23年还有一群实力派讲师强势入驻!现在距离教材发布还有几月的“空窗期”,为帮助考生更好的抢先备考,入门导学班现已开课,2023年注会《税法》预习阶段备考知识点进行了更新,快来一起学习!

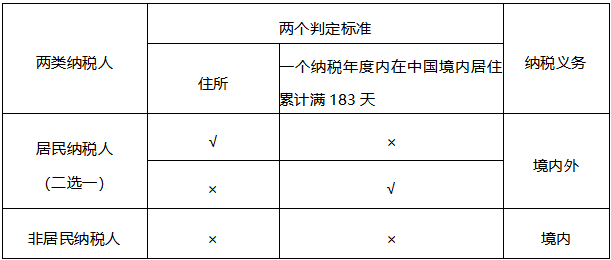

1、居民纳税人和非居民纳税人的区别

【注意】自2019年1月1日起,无住所个人一个纳税年度内在中国境内累计居住天数,按照个人在中国境内累计停留的天数计算。在中国境内停留的当天满24小时的,计入中国境内居住天数,在中国境内停留的当天不足24小时的,不计入中国境内居住天数。

2、所得来源的确定

除国务院财政、税务主管部门另有规定外,下列所得,不论支付地点是否在中国境内,均为来源于中国境内的所得:

(1)因任职、受雇、履约等而在中国境内提供劳务取得的所得;

(2)将财产出租给承租人在中国境内使用而取得的所得;

(3)转让中国境内的不动产等财产或者在中国境内转让其他财产取得的所得。;

(4)许可各种特许权在中国境内使用而取得的所得;

(5)从中国境内企业、事业单位、其他组织以及居民个人取得的利息、股息、红利所得。

【精选例题】

(多选题)根据个人所得税法律制度的规定,下列个人所得中,不论支付地点是否在境内,均为来源于中国境内所得的有( )。

A.转让境内房产取得的所得

B.许可专利权在境内使用取得的所得

C.因任职在境内提供劳务取得的所得

D.将财产出租给承租人在境内使用取得的所得

【233网校答案】ABCD

【233网校解析】以上情形都满足来源于境内所得的规定。

1、工资、薪金所得(因任职或者受雇、非独立个人劳动所得)

【提示】

①公司职工取得的用于购买企业国有股权的劳动分红,按”工资、薪金所得”项目计征个人所得税;

②出租汽车经营单位对出租车驾驶员采取单车承包或承租方式运营,出租车驾驶员从事客货营运取得的收入,按工资、薪金所得征税。

【注意】不与征税项目:

(1)独生子女补贴;

(2)执行公务员工资制度未纳入基本工资总额的补贴、津贴差额和家属成员的副食品补贴;

(3)托儿补助费;

(4)差旅费津贴、误餐补助。(常考)

★单位以误餐补助名义发给职工的补助、津贴不能包括在内。

(5)外国来华留学生,领取的生活津贴费、奖学金,不属于工资、薪金范畴,不征个人所得税。

2、劳务报酬所得:独立从事各种非雇佣(和工资薪金的区别)

【精选例题】

(单选题)根据个人所得税法律制度的规定,下列收入中,应按”劳务报酬所得”税目缴纳个人所得税的是( )。( )。

A.退休人员再任职取得的收入

B.从非任职公司取得的董事费收入

C.从任职公司取得的监事费收入

D.从任职公司关联企业取得的监事费收入

3、稿酬所得:稿酬所得,是指个人因其作品以图书、报刊形式出版、发表而取得的所得。(注意和特许权使用费的区别)

4、特许权使用费所得:是指个人提供专利权、商标权、著作权、非专利技术以及其他特许权的使用权取得的所得。提供著作权的使用权取得的所得,不包括稿酬的所得。

5、经营所得

【注意】

(1)个人因从事彩票代销业务而取得的所得;

(2)从事个体出租车运营的出租车驾驶员取得的收入。包括:出租车属个人所有,但挂靠出租汽车经营单位或企事业单位,驾驶员向挂靠单位缴纳管理费的,或出租汽车经营单位将出租车所有权转移给驾驶员的。

6、利息、股息、红利所得

【注意】

(1)除个人独资企业、合伙企业以外(依照经营所得)的企业的个人投资者,以企业资金为本人、家庭成员支付的与生产经营无关的消费性支出及购买汽车、住房等财产性支出,视为企业对个人投资者的红利分配,依照”利息、股息、红利所得”缴纳个人所得税。企业的上述支出不允许税前扣除。

(2)纳税年度内个人投资者从其投资企业(个人独资企业、合伙企业除外)借款,在该纳税年度终了后既不归还又未用于企业生产经营的,其未归还的借款可视为企业对个人投资者的红利分配,依照”利息、股息、红利所得”项目计征个人所得税。

7、财产租赁所得

8、财产转让所得

【注意】

(1)鉴于我国证券市场发育不成熟,股票转让所得暂不征收个人所得税。

(2)量化资产股份转让:取得环节:暂缓征收;转让时,按”财产转让所得”征税。

9、偶然所得

【总结】上述九项收入中的前四项,按纳税年度合并计算个人所得税。(综合所得)

注册会计师《干货笔记》电子资料,对历年考点进行梳理和筛选,并对常考知识、高分值考点、重难点等内容进行分析和标注,以便于考生更好的掌握整体教材内容和考试要点。扫描二维码进入小程序,就可以看整本干货笔记了!浓缩版考点笔记,轻松掌握!