2023年注会新考季,注会考生们全新起航!233网校也重磅加码,除了我们熟悉的人气老师,23年还有一群实力派讲师强势入驻!现在教材暂未发布,为帮助考生更好的抢先备考,入门导学班现已开课,2023年注会《税法》预习阶段备考知识点进行了更新,快来一起学习!

六、房屋赠与个人所得税的计算

1、以下情形的房屋产权无偿赠与,对当事双方不征收个人所得税(概括版,非教材原文):

(1)有血缘、亲属关系;

(2)抚养人或者赡养人;

(3)法定继承人、遗嘱继承人或者受遗赠人。

2、除上述情形以外,房屋产权所有人将房屋产权无偿赠与他人的,受赠人因无偿受赠房屋取得的受赠所得,按照“偶然所得”项目缴纳个人所得税,税率为20%

七、关于外籍个人有关津贴的政策

1、2019年1月1日至2021年12月31日期间,外籍个人符合居民个人条件的,可以选择享受个人所得税专项附加扣除,也可以选择享受住房补贴、语言训练费、子女教育费(房、说、学)等津补贴免税优惠政策,但不得同时享受。外籍个人一经选择,在一个纳税年度内不得变更。

2、自2022年1月1日起应按规定享受专项附加扣除。

3、津贴是要以非现金形式或实报实销形式取得的。

4、可以享受免征个人所得税优惠的探亲费,仅限于外籍个人在我国的受雇地与其家庭所在地(包括配偶或父母居住地)之间搭乘交通工具,且每年不超过两次的费用。

八、在中国境内无住所的个人取得工资薪金所得的征税问题

(一)关于无住所个人工资薪金所得收入额计算

1、无住所个人为非居民个人的情形(通常按照)。

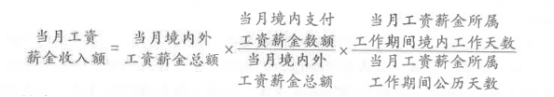

(1)非居民个人境内居住时间累计不超过90天的情形。在一个纳税年度内,在境内累计居住不超过90天的非居民个人,仅就归属于境内工作期间并由境内雇主支付或者负担的工资薪金所得计算缴纳个人所得税。当月工资薪金收入额的计算公式如下:

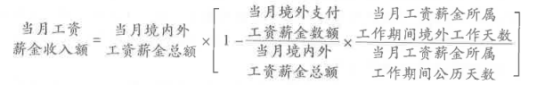

(2)非居民个人境内居住时间累计超过90天不满183天的情形。在一个纳税年度

内,在境内累计居住超过90天但不满183天的非居民个人,取得归属于境内工作期间的工资薪金所得,均应当计算缴纳个人所得税;其取得归属于境外工作期间的工资薪金所得,不征收个人所得税。当月工资薪金收入额的计算公式如下:

2、无住所个人为居民个人的情形。

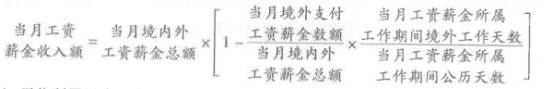

(1)无住所居民个人在境内居住累计满183天的年度连续不满六年的情形。在境内居住累计满183天的年度连续不满六年的无住所居民个人,符合《个人所得税法实施条例》第四条优惠条件的,其取得的全部工资薪金所得,除归属于境外工作期间且由境外单位或者个人支付的工资薪金所得部分外,均应计算缴纳个人所得税。工资薪金所得收入额的计算公式如下:

(2)无住所居民个人在境内居住累计满183天的年度连续满六年的情形。

在境内居住累计满183天的年度连续满六年后,不符合《个人所得税法实施条例》第四条优惠条件的无住所居民个人,其从境内、境外取得的全部工资薪金所得均应计算缴纳个人所得税。

无住所个人一个纳税年度在中国境内累计居住满183天的,如果此前六年在中国境内每年累计居住天数都满183天而且没有任何一年单次离境超过30天,该纳税年度来源于中国境内、境外所得应当缴纳个人所得税;如果此前六年的任一年在中国境内累计居住天数不满183天或者单次离境超过30天,该纳税年度来源于中国境外且由境外单位或者个人支付的所得,免予缴纳个人所得税。

这里所说的此前六年,是指该纳税年度的前年至前六年的连续六个年度,此前六年的起始年度自2019年(含)以后年度开始计算。

(二)关于无住所个人税款计算——居民个人税款计算的规定。

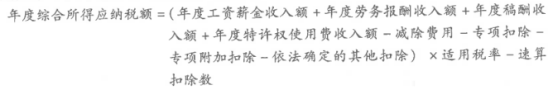

无住所居民个人取得综合所得,年度终了后,应按年计算个人所得税;有扣缴义务

人的,由扣缴义务人按月或者按次预扣预缴税款;需要办理汇算清缴的,按照规定办理汇算清缴,年度综合所得应纳税额计算公式如下:

九、对个人因解除劳动合同取得经济补偿金的征税方法

1、破产+一次性安置费收入,免征个人所得税。(已经这么惨了,就不火上浇油了)

2、解除劳动关系而取得的一次性补偿收入: 在当地上年职工平均工资3倍数额以内的部分,免征。超过的部分,单独适用综合所得税率表,计算纳税。

3、个人领取一次性补偿收入时按照国家和地方政府规定的比例实际缴纳的住房公积金、医疗保险费、基本养老保险费、失业保险费,可以在计征其一次性补偿收入的个人所得税时予以扣除。

十、关于企业减员增效和行政事业单位、社会团体在机构改革过程中实行内部退养办法人员取得收入的征税问题

1、内退期间:按”工资、薪金所得”项目计征个人所得税。

2、内退后取得的一次性收入,应按办理内部退养手续后至法定离退休年龄之间的所属月份进行平均,并与领取当月的”工资、薪金”所得合并后减除当月费用扣除标准,以余额为基数确定适用税率,再将当月工资、薪金加上取得的一次性收入,减去费用扣除标准,按适用税率计征个人所得税。(即,选择税率时,把一次性收入放到每月平均一下,计算税额时,还是按照未平均前的)。

注册会计师《干货笔记》电子资料,对历年考点进行梳理和筛选,并对常考知识、高分值考点、重难点等内容进行分析和标注,以便于考生更好的掌握整体教材内容和考试要点。扫描二维码进入小程序,就可以看整本干货笔记了!浓缩版考点笔记,轻松掌握!