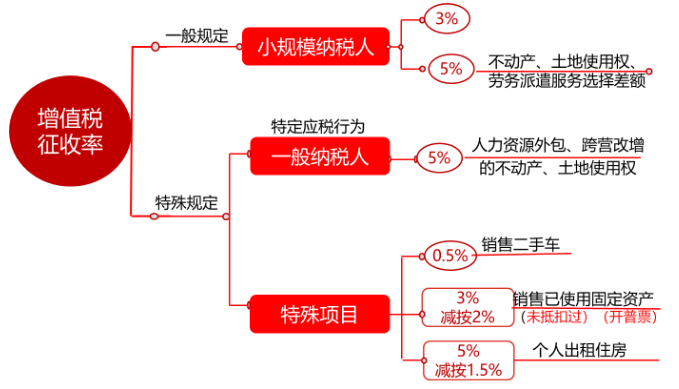

增值税征收率适用于两种情况:一是小规模纳税人;二是一般纳税人发生应税销售行为按规定可以选择简易计税方法计税的。

(一)征收率的一般规定

1、纳税人发生按简易计税方法计税的情形,除按规定适用5%征收率的以外,其应税销售行为均适用3%的征收率。

2、下列情况适用5%的征收率:

【一般纳税人】:

(1)一般纳税人选择简易计税方法计税的不动产销售。

(2)一般纳税人选择简易计税方法计税的不动产经营租赁。

(3)一般纳税人提供劳务派遣服务选择差额纳税的。

(4)纳税人转让 2016年4月30 日前取得的土地使用权,选择适用简易计税方法的。

(5) 一般纳税人 2016年4月30 日前签订的不动产融资租赁合同,或以 2016年4月30 日前取得的不动产提供的融资租赁服务,选择适用简易计税方法的。

(6)一般纳税人收取试点前(2016年4月30 日前)开工的一级公路、二级公路、桥、闸通行费,选择适用简易计税方法的。

(7)一般纳税人提供人力资源外包服务,选择适用简易计税方法的。

(8)房地产开发企业中的一般纳税人购入未完工的房地产老项目(2016 年4月30日之前的建筑工程项目)继续开发后,以自己名义立项销售的不动产,属于房地产老项目,可以选择适用简易计税方法按照5%的征收率计算缴纳增值税。

【小规模纳税人】:

(1)小规模纳税人销售自建或者取得的不动产。

(2) 小规模纳税人出租(经营租赁)其取得的不动产(不含个人出租住房)。

(3)小规模纳税人提供劳务派遣服务选择差额纳税的。

【注意】劳务派遣的销售额=全部价款和价外费用-支付劳务派遣员工的工资、福利和三险一金

(4)房地产开发企业中的小规模纳税人,销售自行开发的房地产项目。

【个人】:

(1)个人出租住房,应按照 5% 的征收率减按1. 5% 计算应纳税额。

(2)其他个人销售其取得(不含自建)的不动产(不含其购买的住房)。

(3)其他个人出租(经营租赁)其取得的不动产(不含住房)。

(二)征收率的特殊规定(3%→2%)

根据增值税法相关规定,适用3%征收率的某些一般纳税人和小规模纳税人可以减2% 计征增值税。

1、一般纳税人销售自己使用过的属于《增值税暂行条例》第十条规定不得抵扣且未抵扣进项税额的固定资产,按照简易办法依照 3% 征收率减按 2% 征收增值税。

【特别注意】:

(1)原来购买时可以抵扣的,不能简易。

(2)可以放弃减税,按照简易办法依照3%征收率缴纳增值税,并可以开具增值税专用发票。

(3)所称自己使用过的固定资产,是指纳税人根据财务会计制度已经计提折旧的固定资产。

2、小规模纳税人(除其他个人外,下同)销售自己使用过的固定资产,减按2%征收率征收增值税。

3. 纳税人销售旧货,按照简易办法依照3%征收率减按2%征收率征收增值税。

旧货是指进入二次流通的具有部分使用价值的货物(含旧汽车、旧摩托车和旧游艇),但不包括自己使用过的物品。

【计算公式】:

1、上述纳税人销售自己使用过的固定资产、物品和旧货适用按照简易办法依照3%征收

率减按2%征收增值税的(该规定不包括二手车经销业务),按下列公式确定销售额和应纳税额:

销售额=含税销售额/(1 +3%)

应纳税额=销售额 x2%

2、对从事二手车经销业务的纳税人销售其收购的二手车,自 2020年5月1日至2023年12月31日减按 0.5% 的征收率征收增值税,其销售额的计算公式为:

销售额=含税销售额/ (1 +0.5% )

应纳税额=销售额 x0.5%

纳税人应当开具二手车销售统一发票。购买方索取增值税专用发票的,应当再开具征收率为0.5%的增值税专用发票。

1、(单选题)甲企业为从事二手车经销业务的纳税人,其销售其收购的二手车,2021年5月份共取得含税销售收入300万元,本月应该缴纳的增值税税额为( )万元。

A.1.49

B.1.46

C.8.74

D.5.83

不含税销售额=含税销售额/(1+0.5%)。

本月应纳税额=300÷(1+0.5%)×0.5%=1.49(万元)。

2、(单选题)某副食品商店为增值税小规模纳税人,2020年2月销售副食品取得含税销售额66950元,销售自己使用过的设备取得含税销售额170980元(未放弃减免)。该商店当月产生增值税应纳税额为( )。(不考虑小规模免税)

A.5270元

B.3320元

C.2448元

D.2477.88元

【提示】题中未提及该纳税人放弃减税,则默认其没有放弃减税。

3、(单选题)甲企业为从事二手车经销业务的纳税人,其销售其收购的二手车,2021年5月份共取得含税销售收入300万元,本月应该缴纳的增值税税额为( )万元。

A.1.49

B.1.46

C.8.47

D.5.83

不含税销售额=含税销售额/(1+0.5%)。

本月应纳税额=300÷(1+0.5%)×0.5%=1.49(万元)。

温馨提示:文章由作者233网校-chenyang独立创作完成,未经著作权人同意禁止转载。