基金从业备考学习笔记汇总,一起来学习吧!学霸君汇总了证券投资基金备考资料,更多考试内容请关注233网校!

基金从业备考学习笔记《科目二》第12章第2节 资本市场理论

【题库会员免费领】【基金备考资料】【基金考试信息查询】【基金机考考点】

1、资本市场理论的假设

(1)所有的投资者都是风险厌恶者;

(2)投资者可以以无风险利率任意地借入或贷出资金;

(3)所有投资的期望相同;

(4)所有投资者的投资期限都是相同的;

(5)所有的投资都可以无限分割,投资数量随意;

(6)无摩擦市场;

(7)投资者是价格的接受者。

总结:所有投资者是一样的,市场是无效的

2、资本配置线

(1)资本配置线(CAL)上的点表示无风险资产与风险资产的线性组合,其截距是无风险收益率,斜率是(E(Rx)-Rf)/σx(夏普比率)

(2)每一个投资者对于收益和风险都有不同的预期和偏好,每一个投资者都有不同的最优投资组合及不同的CAL

(3)在这无数条CAL中,最优的CAL是与有效前沿相切的那条。

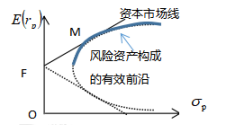

3、资本市场线

(1)当引入无风险资产后,不同的投资者有不同的最优资产组合以及不同的资本配置线。

(2)最佳的资本配置线是与马科维茨有效前沿相切的一条直线,这条直线取代了马科维茨有效前沿,成为新的有效前沿,称为资本市场线

(3)切点即为市场投资组合。理论上,市场投资组合包含市场上所有的风险资产。

4、系统性风险和非系统性风险及风险分散化

总风险=系统性风险+非系统性风险

非系统性风险可以通过构造资产组合分散掉,系统性风险不能通过构造投资组合分散。

【真题试练】关于通过构建投资组合来分散风险的效果,以下表述正确的是()

A、可以分散系统性风险

B、系统性风险和非系统性风险均能被完全分散

C、可以分散非系统性风险

D、系统性风险和非系统性风险都不可能被分散

5、β系数的衡量

β系数衡量的是资产收益率和市场组合收益率之间的线性关系。

β系数度量的是资产收益率相对市场波动的敏感性。

6、资本资产定价模型

(1)CAPM主要思想

CAPM假设所有的投资者都进充分化的投资,没有投资者会“关心”非系统性风险。投资者要想获得更高的报酬,必须承担更高的系统性风险;承担额外的非系统性风险将不会给投资者带来收益。

CAPM使用β系数来描述资产或资产组合的系统风险大小。

资本资产定价模型的公式:E(ri)=rf+βi[E(rm)-rf]

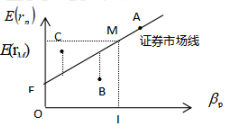

(2)证券市场线—CPAM的核心

①资本市场线给出了所有有效投资组合风险与预期收益率之间的关系,但没有指出每一个风险资产的风险与收益之间的关系。

②证券市场线则给出每一个风险资产风险与预期收益率之间的关系,也就是说证券市场线能为每一个风险资产进行定价。这是CAPM的核心。

③证券市场线既适用于资产组合,又适用于单个资产。我们可以用证券市场线来给资产确定一个最合理的预期收益率。证券市场线是基于资本资产定价模型的,斜率是市场组合的风险溢价。

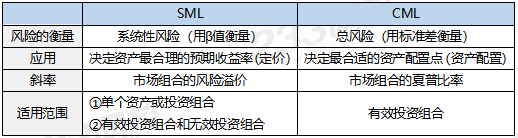

(3)证券市场线和资本市场线的区别

(4)CAPM的应用

①若某资产或资产组合的预期收益率高于与其贝塔值对应的预期收益率,也就是说位于证券市场线的上方,则理性投资者将更偏好于该资产或资产组合,市场对该资产或资产组合的需求超过其供给,最终抬升其价格,导致其预期收益率降低,使其向证券市场线回归。

②若某资产或资产组合的预期收益率低于与其贝塔值对应的预期收益率,既某资产或资产组合位于证券市场线的下方,则理性投资者将不愿意投资该资产或资产组合,导致市场对它供过于求,价格下降,预期收益率上升,最终该资产或资产组合也会向证券市场线回归。

【真题试练】以下不属于资本资产定价模型关于同质期望假定的是()

A、所有投资者都具有同样的信息

B、所有投资者都以方差来度量投资风险

C、所有投资者对各种资产的预期收益率,风险及资产间的相关性都具有同样判断

D、所有投资者对资产的收益率服从的概率分布具有一致的看法