1、企业价值与股权价值等式

(1)简单价值等式

企业价值+现金=股权价值+债务

现金与债务差额为净债务,即:企业价值=股权价值+净债务

(2)一般价值等式

企业价值+非核心资产价值+现金=债务+少数股东权益+归属于母公司股东的股权价值

2、企业估值——相对估值法

【基本原理】以可以比较的其他公司(可比公司)的价格为基础,来评估目标公司的相应价值。

目标公司价值=目标公司某种指标×(可比公司价值/可比公司某种指标)

可比公司价值/可比公司某种指标被称为倍数,常用倍数:市盈率倍数、企业价值/息税前利润倍数、企业价值/息税折旧摊销前利润倍数、市净率倍数、失销率倍数。

(1)市盈率倍数法

市盈率倍数=股权价值÷净利润=每股价值÷每股收益

(2)企业价值/息税前利润倍数法

息税前利润(EBIT)=净利润+所得税+利息

EV(企业价值)=EBIT×(EV/EBIT倍数)

(3)企业价值/息税折旧摊销前利润倍数法(适用于重资产企业)

息税折旧摊销前利润(EBITDA)=息税前利润(EBIT)+折旧+摊销

EV=EBITDA×(EV/EBITDA倍数)

(4)市净率倍数法(较适用于金融机构、银行业)

市净率倍数=股权价值÷净资产=每股价值÷每股净资产

(5)市销率倍数法

市销率倍数=每股价值÷每股销售收入

市销率倍数主要适用于销售成本率较稳定的收入驱动型企业,如公共交通、商业服务、互联网(尤其电子商务)、制药及通信设备制造公司。

3、企业估值——折现现金流估值法

【基本原理】将估值时点之后目标公司的未来现金流以合适的折现率进行折现,加总得到相应的价值。

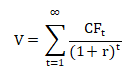

折现现金流估值的计算公式为:

V 为价值,t为时期,CFt为第t期的现金流,r 为未来所有时期的平均折现率。

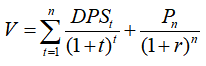

(1)红利折现模型

V=股权价值;DPSt=第t期的现金红利;n=详细预测期数;r=股权要求收益率;Pn=持有期末卖出股权时的预期价格。

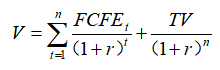

(2)股权自由现金流折现模型

V=股权价值;FCFEt=第t期的股权自由现金流;n为详细预测期数;r=股权要求收益率;TV=股权自由现金流的终值。

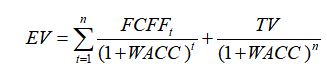

(3)企业自由现金流折现模型

EV=企业价值;FCFFt=第t期的企业自由现金流;n=详细预测期数;WACC=加权平均资本成本;TV=企业自由现金流的终值。

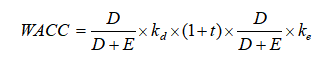

D=付息债务的市场价值;E=股权的市场价值;kd=税前债务成本;ke=股权资本成本;t=所得税税率。

4、企业估值——创业投资估值法

创业投资估值法步骤:

(1)估计目标公司在股权投资基金退出时的股权价值,一般使用相对估值法;

(2)计算当前股权价值

当前股权价值=退出时的股权价值/目标回报倍数=退出时的股权价值/(1+目标收益率)n

(3)估计股权投资基金在退出时的要求持股比例

要求持股比例=投资额/当前股权价值

(4)估计股权稀释情况,计算投资时的持股比例

5、企业估值——成本法

(1)账面价值法

账面价值=公司总资产-公司总负债

若要评估目标公司的真正价值,还需对资产负债表的各个项目作出必要的调整。

(2)重置成本法

待评估资产价值=重置全价-综合贬值=重置全价×综合成新率

温馨提示:文章由作者233网校-pjm独立创作完成,未经著作权人同意禁止转载。