2014хЙДчЛцЕхИуфИчКЇщшуцАшшЏцхяМчЌЌфКчЋ

- чЌЌ1щЁЕяМшц хцуххМххИуфИЛшІшчЙ

- чЌЌ2щЁЕяМшчЙфИухЉччхчБЛ

- чЌЌ3щЁЕяМшчЙфКухЉччшЎЁчЎ

- чЌЌ4щЁЕяМшчЙфИухЉчхГхЎчшЎК

- чЌЌ5щЁЕяМшчЙхуфИчЇцЖчч

- чЌЌ6щЁЕяМшчЙфКухКхИхАццЖчччшЎЁчЎ

- чЌЌ7щЁЕяМшчЙх уццццЖчч

- чЌЌ8щЁЕяМшчЙфИухЉчфИщшшЕфКЇхЎфЛЗ

- чЌЌ9щЁЕяМшчЙх ЋуццхИхКхшЏД

- чЌЌ10щЁЕяМшчЙфЙушЕцЌшЕфКЇхЎфЛЗчшЎК

- чЌЌ11щЁЕяМшчЙхуцхНчхЉчхИхКх

шчЙфЙушЕцЌшЕфКЇхЎфЛЗчшЎК

хКцЌхшЎОяМ

(1)цшЕш ц ЙцЎцшЕчЛххЈхфИцшЕцх чщЂццЖччхц ххЗЎцЅшЏфЛЗх ЖцшЕчЛхяМ

(2)цшЕш шПНцБцчЈхяМ

(3)цшЕш цЏхцЖщЃщЉчяМ

(4)ххЈфИчЇц щЃщЉхЉчяМхЏфЛЅхх ЅцххКфЛЛццАщЂчц щЃщЉшЕфКЇяМ

(5)чЈцЖхфКЄцшДЙчЈщНхПНчЅфИшЎЁу

(фИ)шЕцЌхИхКчКП

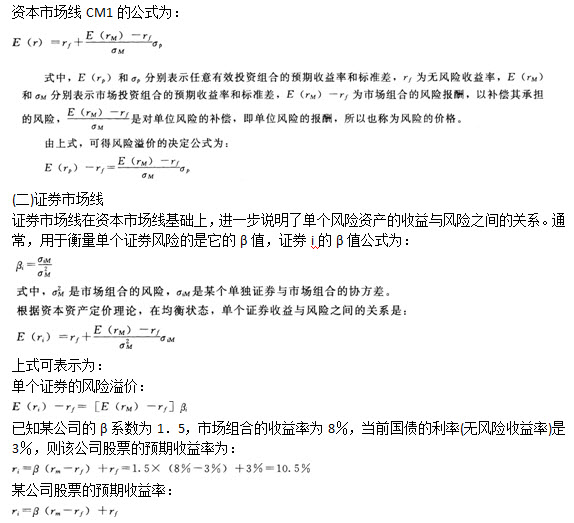

шЕцЌхИхКчКП(CM1)яМхАБцЏхЈщЂццЖччхц ххЗЎчЛцчхц чГЛфИяМхАц щЃщЉшЕфКЇххИхКчЛхчИшПцхНЂцчхАчКПу

хЈхшЁЁчЖцяМшЕцЌхИхКчКП(CM1)шЁЈчЄКхЏЙцццшЕш шшЈцЏчщЃщЉцЖччЛхуфЛЛфНфИхЉчЈх ЈхИхКчЛхуцш фИшПшЁц щЃщЉхшДЗчх ЖфЛцшЕчЛхщНфНфКшЕцЌхИхКчКПчфИцЙу

(фИ)чГЛчЛщЃщЉфИщчГЛчЛщЃщЉ

1яМцІшПА

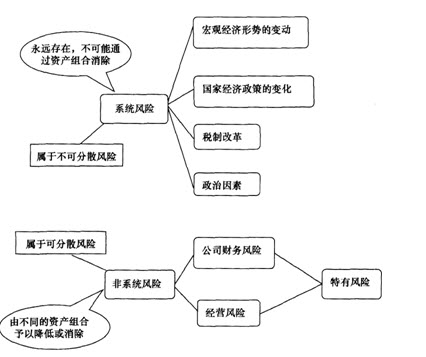

шЕфКЇщЃщЉфИшЌцчГЛчЛщЃщЉхщчГЛчЛщЃщЉфИЄчБЛу

уфО18ТЗхЄщщЂушЕцЌшЕфКЇхЎфЛЗчшЎКшЎЄфИКяМхЏфЛЅщшПфИхшЕфКЇчЛхцЅщфНццЖщЄчщЃщЉцЏяМууяМу

AяМхИхКщЃщЉ

BяМчЙцщЃщЉ

CяМщчГЛчЛцЇщЃщЉ

DяМхЎшЇчЛцЕшПшЁхМшДчщЃщЉ

EяМхИхКчЛцхМшДчщЃщЉ

учцЁуBC

ушЇЃцуцЌщЂшцЅщчГЛчЛцЇщЃщЉушЕфКЇщЃщЉфИшЌцчГЛчЛцЇщЃщЉхщчГЛчЛцЇщЃщЉфИЄчЇущчГЛчЛцЇщЃщЉцЏцх ЗфНччЛцЕхфНшЊшКЋцшЕцЙхМцхМшДчщЃщЉяМхчЇАчЙцщЃщЉухЎхЈхИхКфИхЏчБфИхчшЕфКЇчЛхфКфЛЅщВшущфНяМчшГцЖщЄушчГЛчЛцЇщЃщЉхцЏчБхЎшЇчЛцЕшЅшПчЖхЕцхИхКчЛццхМшДчщЃщЉяМхчЇАхИхКщЃщЉухЎхЈхИхКфИцАИшПххЈяМфИхЏшНщшПшЕфКЇчЛхцЅцЖщЄу

2яМщЃщЉчГЛцАЮВ

(1)шЕфКЇхЎфЛЗцЈЁх(CAPM)цфОфКцЕхКІфИхЏцЖщЄчГЛчЛцЇщЃщЉчцц яМхГщЃщЉчГЛцАЮВу

(2)ЮВхМшПцфОфКфИфИЊшЁЁщшЏхИчхЎщ цЖччхЏЙхИхКцшЕчЛхчхЎщ цЖчччццхКІчцЏфОцц яМхІцхИхКцшЕчЛхчхЎщ цЖччцЏщЂццЖччхЄЇYяМ яМхшЏхИiчхЎщ цЖччцЏщЂцхЄЇЮВiУYяМ у

хІцЮВяМ1яМшЏДцх ЖцЖччххЈхЄЇфКхИхКчЛхцЖччххЈяМхБтцПшПхттшЏхИяМ

хІцЮВяМ1яМшЏДцх ЖцЖччххЈхАфКхИхКчЛхцЖччххЈяМхБтщВхЋхтшЏхИяМу

хІцЮВ=1яМшЏДцх ЖцЖччххЈчфКхИхКчЛхцЖччххЈяМхБтхЙГххтшЏхИяМ

хІцЮВ=0яМшЏДцшЏхИчфЛЗц МцГЂхЈфИхИхКфЛЗц МцГЂхЈц х ГяМхЙЖфИфИхЎшЏхИц щЃщЉу(ц щЃщЉшЏхИЮВ=0)

уфО19ТЗхщщЂухІцхИхКцшЕчЛхчхЎщ цЖччцЏщЂццЖччхЄЇ3яМ яМЮВфИ2яМхшЏхИiчхЎщ цЖччцЏщЂццЖччхЄЇяМууяМу

AяМ1яМ5яМ

BяМ6яМ

CяМ1яМ

DяМ9яМ

учцЁуB

ушЇЃцуцЌщЂшцЅшЕфКЇщЃщЉччИх ГчЅшЏушЏхИiчхЎщ цЖччцЏщЂцхЄЇЮВXYяМ =2X3яМ =6яМ у

(х)ццхЎфЛЗчшЎК

ццфЛЗхМчхГхЎх чД фИЛшІццЇшЁфЛЗц Муцццщуц чшЕфКЇчщЃщЉхКІхц щЃщЉхИхКхЉччу

1яМхИшБх фИцЏчЇхАцЏцЈЁхчхКцЌххЎ

(1)ц щЃщЉхЉчrфИКхИИцАяМ

(2)цВЁцфКЄцццЌучЈцЖххчЉКщхЖяМфИххЈц щЃщЉхЅхЉцКфМяМ

(3)ц чшЕфКЇхЈццхАццЖщДфЙхфИцЏфЛшЁцЏхчКЂхЉяМ

(4)хИхКфКЄццЏшПчЛчяМфИххЈшЗГшЗхМцщДцхМххяМ

(5)ц чшЕфКЇфЛЗц МцГЂхЈчфИКхИИцАяМ

(6)ххЎц чшЕфКЇфЛЗц МщЕфЛх фНхИцшПхЈу

2яМхИшБх фИцЏчЇхАцЏцЈЁх

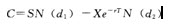

ц ЙцЎхИшБх фИцЏчЇхАцЏцЈЁхяМхІцшЁчЅЈфЛЗц МххщЕфЛх фНхИцшПхЈяМщЃфЙцЌЇхМчцЖЈццчфЛЗц МCфИКяМ

хМфИяМSфИКшЁчЅЈфЛЗц МяМXфИКццчцЇшЁфЛЗц МяМTфИКцццщяМrфИКц щЃщЉхЉчяМeфИКшЊчЖхЏЙцАчхКт(2яМ718)яМЯфИКшЁчЅЈфЛЗц МцГЂхЈчяМN(d1)хN(d2)фИКd1хd2ц хцЃцххИчцІчу

уучМшОцЈшяМ2014хЙДфИчКЇчЛцЕхИшшЏчЙчЙхццБцЛяНфИфИщцЉяНшшЏцЖщД

уучщЂцЈшяМ2003-2013хЙДфИчКЇчЛцЕхИшшЏчщЂцБцЛу2003-2013хЙДхчКЇчЛцЕхКчЁчщЂхчцЁ

уучНц ЁшО хЏМяМфИКхИЎхЉшчхЈшЊхІчхКчЁфИшНшОхЅНхАццЁ2014хЙДчЛцЕхИшшЏх хЎЙяМ233чНц ЁчВОхПфИКхЄЇхЎЖцфОфК2014хЙДчЛцЕхИхфИчКЇчЛцЕхКчЁхВхКчуфЙ щЂччшЏОчЈяМчЙхЛх шДЙшЏхЌ>>

шДЃчМяМdrfcyшЏшЎК

| ПЮГЬзЈвЕУћГЦ | НВЪІ | дМл/гХЛнМл | УтЗбЬхбщ | БЈУћ |

|---|---|---|---|---|

| 2017ФъжаМЖОМУЛљДЁжЊЪЖОЋНВАр | ЛБПЁЩ§ | ЃЄ350 / ЃЄ350 |  |

БЈУћ |

| 2017ФъжаМЖН№ШкОЋНВАр | ЛБПЁЩ§ | ЃЄ350 / ЃЄ350 |  |

БЈУћ |

| 2017ФъжаМЖШЫСІзЪдДЙмРэОЋНВАр | ЭѕіЮіЮ | ЃЄ350 / ЃЄ350 |  |

БЈУћ |

| 2017ФъжаМЖЙЄЩЬЙмРэОЋНВАр | ЙљЯўЭЎ | ЃЄ350 / ЃЄ350 |  |

БЈУћ |

| 2017ФъжаМЖВЦеўЫАЪеОЋНВАр | ДЂГЩБј | ЃЄ350 / ЃЄ350 |  |

БЈУћ |

| 2017ФъжаМЖНЈжўОМУзЈОЋНВАр | ЙљьП | ЃЄ350 / ЃЄ350 |  |

БЈУћ |

| 2017ФъжаМЖЗПЕиВњОМУОЋНВАр | ЙљьП | ЃЄ350 / ЃЄ350 |  |

БЈУћ |

| 2017ФъжаМЖОМУЪІХЉвЕОМУОЋНВАр | ЮКОДжм | ЃЄ350 / ЃЄ350 |  |

БЈУћ |