期货从业资格考试复习抓不住重点?跟着老师学习提升吧!233网校提供期货从业资格考试《期货投资分析》教材第六章(金融期货及衍生品应用)精讲班课程内部资料:权益类衍生品应用。购课后可观看许睿老师完整版精讲班课程>>

许睿老师,233网校2020年期货从业《期货投资分析》网课签约老师 。经济学硕士,从事金融行业(证券和期货)十余年,有丰富的实践经验,深谙学员的特点和需求,因此在讲解过程中能把握难以理解的知识点,并结合行业实例和生活中的小故事帮助学员理解掌握这些知识点。

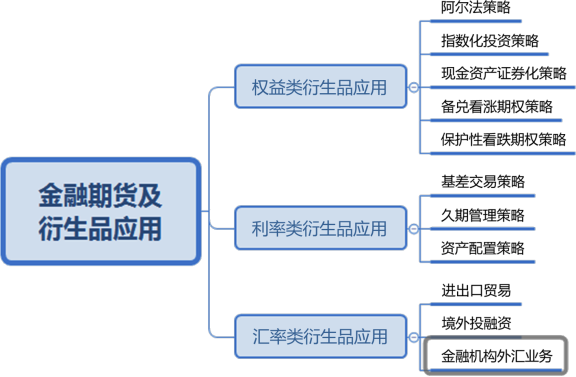

第六章金融期货及衍生品应用

第46讲 权益类衍生品应用(一)

第一节 权益类衍生品应用

第一节 权益类衍生品应用 | 阿尔法策略 |

指数化投资策略 | |

现金资产证券化策略 | |

备兑看涨期权策略 | |

保护性看跌期权策略 |

权益类衍生品分类 | 应用 |

股指期货 | 1、套期保值、套利 2、管理和优化资产组合 |

股票期货 | |

股指期权、远期互换 | |

股票期权、远期互换 | |

包含股票的一些结构性产品或奇异期权 |

衍生品工具的两个重要特征:

一是指股指期货等权益类衍生品能够灵活的改变投资组合的β值;

二是权益类衍生品具备灵活的资产配置功能:

权益类衍生品应用范围:

指数化投资策略;阿尔法(α)策略;现金资产证券化策略;备兑看涨期权策略;保护性看跌期权策略。

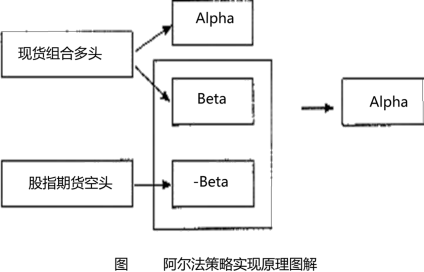

2.阿尔法策略适合场景

在成熟的大盘股市场或债券市场上:想赚取超额收益是很困难的;

在新兴市场(如创业板市场):有可能获得超越市场收益的Alpha。但是,这些市场的系统风险却又比成熟市场大,是投资者所不愿意面对的。

3.阿尔法策略的具体做法

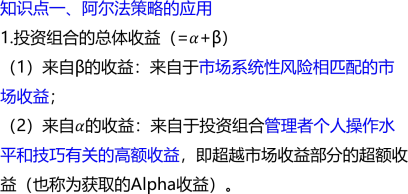

通过卖空期货、期权等衍生品,投资者可以将投资组合的市场收益和超额收益分离出来,在获取超额收益的同时规避系统风险,这就是使用衍生工具的阿尔法策略。

(1)首先是寻找一个具有高额、稳定积极收益的投资组合。

(2)然后通过卖出相对应的股指期货合约对冲该投资组合的市场风险(系统性风险),使组合的β值在投资过程中一直保持为零,从而获得与市场相关性较低的积极风险收益Alpha(见下图)。

4.阿尔法策略的优点

第一,扩大了投资的可选择范围,提供了广阔的投资领域。

第二,优化资产配置。

第三,有效构建组合。由于投资者能够使得阿尔法部分和贝塔部分分离并重新进行组合,能形成更分散化、更有效的投资组合。

第四,节约管理费用。

5.案例:8月份,某银行Alpha策略理财产品的管理人认为市场未来将陷入震荡整理,但前期一直弱势的消费类股票的表现将强于指数。根据这一判断,该管理人从家电、医药、零售等行业选择了20只股票构造投资组合,经计算,该组合的β值为0.92。

8月24日,产品管理人开仓买入消费类股票组合,共买入市值8亿元的股票;同时在沪深300指数期货10月合约上建立空头头寸,此时的10月合约价位在3 263.8点,建仓规模=8亿元×0.92/(3263.8点×300元/点)=752(张);该组合的β值恰好为0。

10月12日,10月合约临近到期,此时产品管理人也认为消费类股票超越指数的走势将告一段落,因此,把全部股票卖出,同时买入平仓10月合约空头。在这段时间里,10月合约下跌到3 132.0点,跌幅约4%;而消费类股票组合的市值增长了6.73%。此次Alpha策略的操作共获利=8亿元×6.73%+(3 263.8-3 132.0)×752×300=8 357.4(万元)。

【例-单选题】某基金经理认为未来股市将出现震荡行情,并且军工类股票的表现将强于指数,根据这一判断,该基金经理从军工行业中精选出20家龙头企业,经计算,该组合的beta值为0.86,2018年11月,该基金经理开仓买入军工类股组合,市值共10亿元,同时在沪深300指数期货11月合约上建立空头头寸,此时,11月合约价位在3202.6,则期货合约的建仓规模为( )手。

A.890

B.880

C.887

D.895

233网校答案:D

233网校解析:(1000000000*0.86)/(3202.6*300)=895

——本内容来自233网校期货从业许睿老师《期货投资分析》课程内部资料,版权归233网校,禁止转载,违者必究!