第三节期权定价

一、期权定价概述

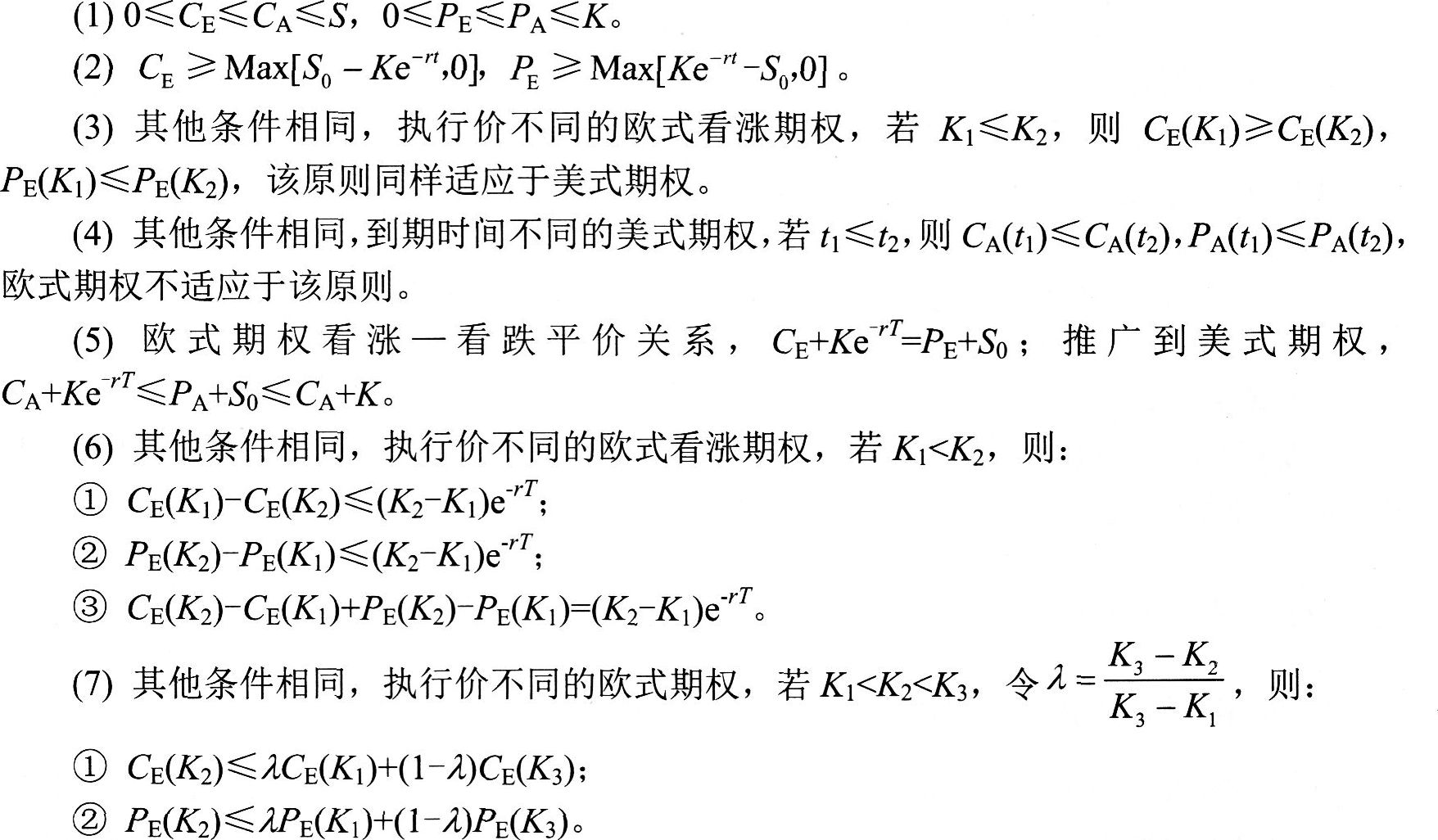

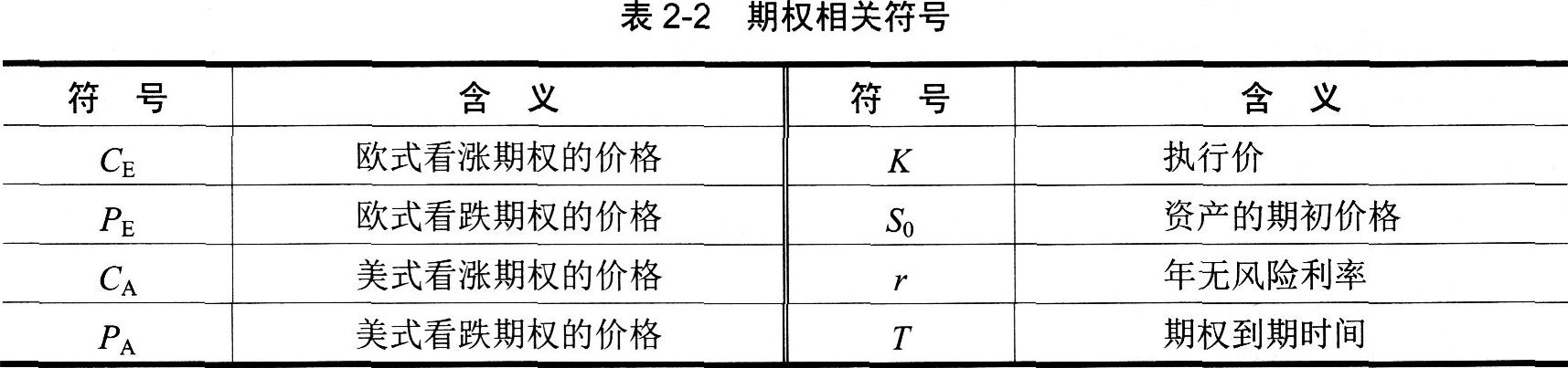

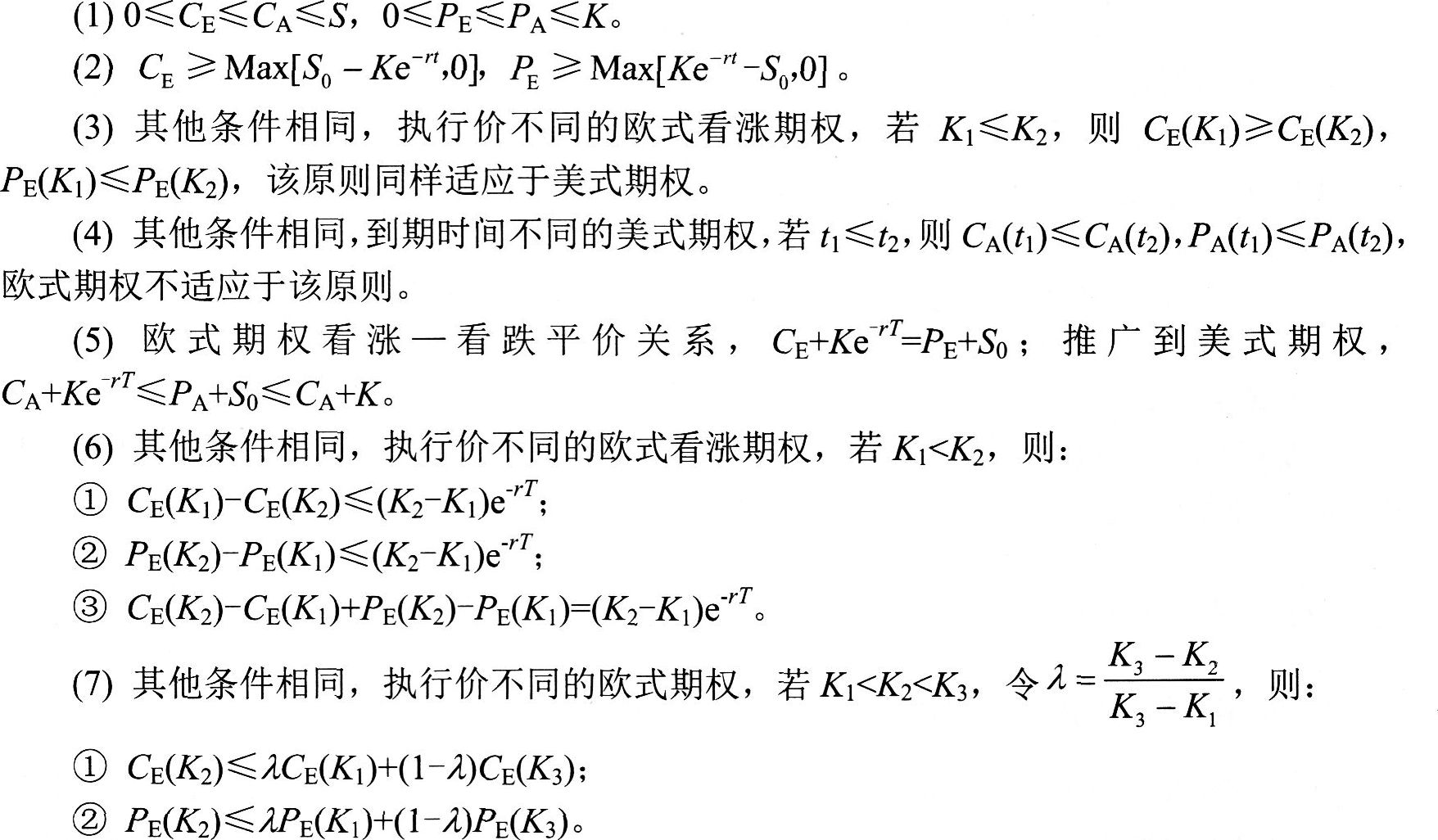

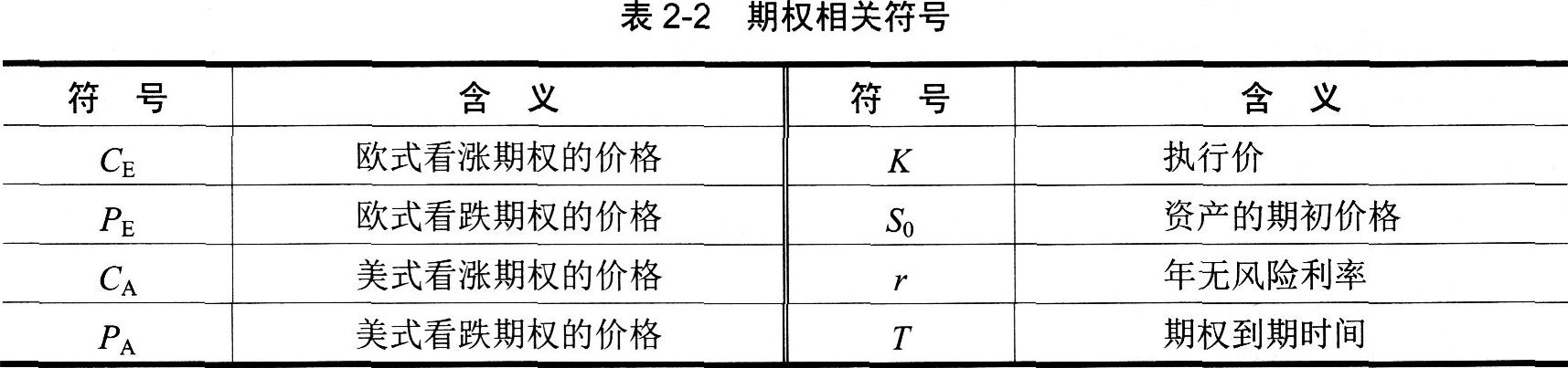

期权定价模型在1973年由美国学者费雪·布莱克、迈伦·斯科尔斯最先提出并由罗伯特·默顿完善。依据期权价值依赖的因素,在无套利市场中,期权的价格有着合理的估值范围。以无分红标的资产的期权为例(相关符号如表2-2所示),期权的价格需满足:

这些原则可以帮助投资者判断市场中是否存在基本的套利机会;在标的资产存在分红的情况下,上述原则会有所改变。

例题:

在布莱克-斯科尔斯(BLACK-SCHOLES)期权定价模型中,通常需要估计的变量是( )。

A.期权的到期时间

B.标的资产的价格波动率

C.标的资产的到期价格

D.无风险利率

【答案】B

【解析】在布莱克-斯科尔斯(BLACK-SCHOLES)期权定价模型中,通常需要估计的变量是标的资产的价格波动率。价格波动率用于度量资产所提供收益的不确定性,可以用资产价格的历史数据来估计。

价格波动率是指标的物价格的波动程度,它是期权定价模型中最重要的变量。在其他因素不变的条件下,标的物价格的波动增加了期权向实值方向转化的可能性,权利金也会相应增加。

手机用户可访问:期货从业资格考试网手机网(http://m.233.com/qh)

考试交流区(点击加入QQ群可快速加群交流): (群:95434377)

(群:95434377)

备考推荐>>" "2016年期货从业有效锁分套餐班推荐:

| 全科VIP班 ¥600/套 |

单科VIP班 ¥350/套 |

特色:

1、精讲新版教材,涵盖99%考点

2、讲解典型考题,配套习题有效强化

3、深度总结机考答题技巧

4、讲解2套高含金量试题

5、送价值560元专属VIP题库(含视频解析+考前+错题库)

协议:

签约通关,不过免费重学

立即试听 点击报名

|

特色:

1、精讲新版教材,涵盖99%考点

2、讲解典型考题,配套习题有效强化

3、深度总结机考答题技巧

4、讲解2套高含金量试题

5、送价值280元专属VIP题库(含视频解析+考前+错题库)

协议:

签约通关,不过免费重学

立即试听 点击报名

|

【价格若有变动,请以网校的最新价格为准!】

温馨提示:有任何报考及考试相关疑问,可添加使用微信公众号"kjzc233"加入我们的备战团队进行咨询!233网校APP已上线,考生可下载手机APP,随时掌握考试资讯!