知识点预习十五:财务杠杆效应

1.财务杠杆

财务杠杆,是指由于固定性资本成本的存在,而使得企业的普通股收益(或每股收益)变动率大于息税前利润变动率的现象。

TE=(EBIT-I)(I-T)

EPS=[(EBIT-I)(I-T)]/N

式中:TE为全部普通股净收益;EPS为每股收益;I为债务资本利息; T为所得税率:N为普通股股数。

上式中,影响普通股收益的因素包括资产报酬、资本成本、所得税税率等因素。当不存在固定利息、股息等资本成本时,息税前利润就是利润总额,此时利润总额变动率与息税前利润变动率完全一致。如果两期所得税率和普通股股数保持不变,每股收益的变动率与利润总额变动率也完全一致,进而与息税前利润变动率一致。

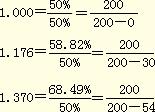

2.财务杠杆系数

只要企业融资方式中存在固定性资本成本,就存在财务杠杆效应。如固定利息、固定融资租赁费等的存在,都会产生财务杠杆效应。测算财务杠杆效应程度,常用指标为财务杠杆系数。财务杠杆系数(DFL),是每股收益变动率与息税前利润变动率的倍数,计算公式为:

![]()

上式经整理,财务杠杆系数的计算也可以简化为:

![]()

【例题】(2007年第一大题第13小题)某企业某年的财务杠杆系数为2.5,息税前利润(EBIT)的计划增长率为10%,假定其他因素不变,则该年普通股每股收益(EPS)的增长率为( )。

A.4%

B.5%

C.20%

D.25%

『正确答案』D

『答案解析』根据财务杠杆系数定义公式可知:财务杠杆系数=每股收益增长率/息税前利润增长率=每股收益增长率/10%=2.5,所以每股收益增长率为25%。

【例】有A、B、C三个公司,资本总额均为1000万元,所得税税率均为30%,每股面值均为1元。A公司资本全部由普通股组成;B公司债务资本300万元(利率10%),普通股700万元;C公司债务资本500万元(利率10.8%),普通股500万元。三个公司2008年EBIT均为200万元,2009年EBIT均为300万元,EBIT增长了50%。则有关财务指标如表3-9所示:

表3-9 普通股收益及财务杠杆的计算 单位:万元

|

利润项目 |

A公司 |

B公司 |

C公司 | |

|

普通股股数 |

1000万股 |

700万股 |

500万股 | |

|

利润总额 |

2008年 |

200 |

170 |

146 |

|

2009年 |

300 |

270 |

246 | |

|

增长率 |

50% |

58.82% |

68.49% | |

|

净利润 |

2008年 |

140 |

119 |

102.2 |

|

2009年 |

210 |

189 |

172.2 | |

|

增长率 |

50% |

58.82% |

68.49% | |

|

普通股收益 |

2008年 |

140 |

119 |

102.2 |

|

2009年 |

210 |

189 |

172.2 | |

|

增长率 |

50% |

58.82% |

68.49% | |

|

每股收益 |

2008年 |

0.14元 |

0.17元 |

0.20元 |

|

2009年 |

0.21元 |

0.27元 |

0.34元 | |

|

增长率 |

50% |

58.82% |

68.49% | |

|

财务杠杆系数 |

1.000 |

1.176 |

1.370 | |

3.财务杠杆与财务风险

财务风险是指企业由于筹资原因产生的资本成本负担而导致的普通股收益波动的风险。财务杠杆放大了资产报酬变化对普通股收益的影响,财务杠杆系数越高,表明普通股收益的波动程度越大,财务风险也就越大。只要有固定性资本成本存在,财务杠杆系数总是大于1。

影响财务杠杆的因素包括:企业资本结构中债务资本比重;普通股收益水平;所得税税率水平。债务成本比重越高、固定的资本成本支付额越高、息税前利润水平越低,财务杠杆效应越大,反之亦然。

相关推荐:

2013年中级会计职称考试《财务管理》预习计划

考试大全新推出考试应用平台>>

在线模场|章节练习|报考订阅|免费课程|你问我答|每日一练

如果有什么不懂,欢迎进入中级会计职称考试讨论小组!!

2013年中级会计职称HD高清课件全新上线,48小时免费试听,并提供讲师在线答疑、课堂习题等专业服务。详情点击进入>>

2013年中级会计职称HD高清课件全新上线,48小时免费试听,并提供讲师在线答疑、课堂习题等专业服务。详情点击进入>>