中级财务管理最重要的内容——计算。不仅分布在主观题,客观题中也能考小计算。所以对于计算公式及其公式的运用,都必须在理解掌握。233网校学霸君为大家整理中级会计《财务管理》公式,赶紧来学习吧!

中级财务管理公式大全:第五章 筹资管理(下)

备考资料>>【刷题小程序】【历年真题下载】【会计分录、经济法条、公式大全下载】

资金需要量=(基期资金平均占用额-不合理资金占用额)×(1+预测期销售增长率)÷(1+预测期资金周转速度增长率)

【理解要点】销售增长与资金需用量同向变动;资金周转速度与资金需用量反向变动。

敏感资产(敏感负债)销售百分比=基期敏感资产(敏感负债)/基期销售收入

(1)增加的资产=增加的敏感资产+非敏感资产的调整数

(2)增加的敏感负债=增量收入×敏感负债销售百分比=基期敏感负债×预计销售收入增长率

(3)增加的资金需要量=增加的资产-增加的敏感负债

(4)增加的留存收益=预计销售收入×预计销售净利率×利润留存率

【提示】股利支付率+利润留存率=1。

(5)外部融资需求量 =增加的资金需要量-增加的留存收益=增加的资产-增加的敏感负债-增加的留存收益

Y=a+bX

式中:Y为资金总额(资金占用量);a为不变资金;b为单位产销量变动资金;X为产销量;bX为变动资金。

(1)根据资金占用总额与产销量的关系来预测(以回归直线法为例)

∑Y=na+b∑X

∑XY=a∑X+b∑X2

联立上述两个方程,可以解得a和b的数值;式中n为历史资料的期数。

(2)采用逐项分析法预测(以高低点法为例)

①b=ΔY/ΔX=(Y1-Y0)/(X1-X0)

式中:Y1为最高收入期对应的资金占用量;Y0为最低收入期对应的资金占用量;X1为最高销售收入;X0为最低销售收入。

②a=Y1-bX1或a=Y0-bX0

【提示】高低点是根据销售收入的高低来选择的,资金占用量不是根据其高低选择,而是高低点的时期确定下来之后,对应的资金占用量随之确定;因此,销售收入最大时的资金占用量不一定最大。

资本成本率=年资金占用费/(筹资总额-筹资费用)

【提示】该公式主要用于银行借款和公司债券资本成本的计算,尤其注意如果分母是利息,则需要考虑抵税的问题,即“年利息×(1-所得税税率)”;如果是优先股股息,则不能考虑抵税,因为股息是税后利润中支付。

1、银行借款资本成本率——一般模式

Kb=[借款额×年利率×(1-所得税税率)]/[借款额×(1-手续费率)]=[年利率×(1-所得税税率)] /(1-手续费率)

【折现模式】根据“现金流入现值=现金流出现值”,求折现率。现金流入包括筹资净额,现金流出包括税后利息和到期还本

2、公司债券资本成本率——一般模式

Kb=[年利息×(1-所得税税率)]÷[债券筹资总额×(1-手续费率)]

【折现模式】与银行借款方法相同

【注意】考试没有特指的情况下,通常采用一般模式计算资本成本;债券未指明如何发行时,默认平价发行。

3、优先股资本成本率:KS=D/[Pn×(1-f)]

式中:KS为优先股资本成本率;D为优先股年固定股息;Pn为优先股发行价格;f为筹资费用率。

4、普通股资本成本率

(1)股利增长模型:KS=D1/[P0×(1-f)]+g,D1=D0×(1+g)

其中:g为股利增长率;f为筹资费用率;P0为目前股票市场价格;D0为本期股利;D1为预计第一期股利。

(2)资本资产定价模型:KS=Rf+β(Rm-Rf)

注意:留存收益的资本成本率,与普通股资本成本计算相同,也分为股利增长模型法和资本资产定价模型法,不同点在于留存收益资本成本率不考虑筹资费用。

4、平均资本成本的计算(计算方法——加权平均):注意权数的选择

1、使用企业当前综合资本成本作为投资项目资本成本

应具备两个条件:①项目的风险与企业当前资产的平均风险相同;②公司继续采用相同的资本结构为项目筹资。

2、运用可比公司法估计投资项目资本成本

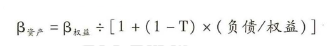

①卸载可比公司财务杠杆

②加载待估计的投资项目财务杠杆

③根据得出的投资项目。权益计算股东权益成本

投资项目股东权益成本采用资本资产定价模型计算。

④计算投资项目的资本成本

投资项目的资本成本, 按加权平均方法计算,即综合资本成本。

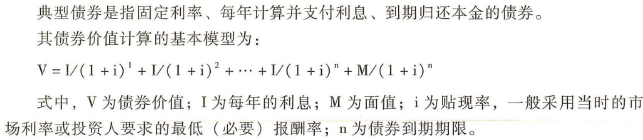

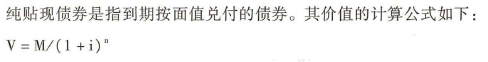

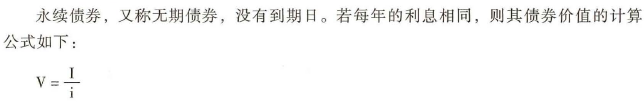

1、债券价值评估

①典型债券的估值方法

②纯贴现债券的估值方法

③永续债券的估值方法

3、普通股价值评估

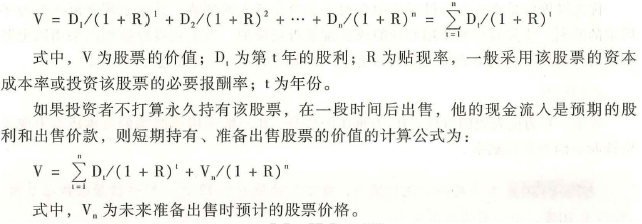

①股票估值的基本模型

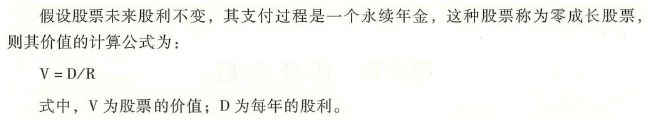

②零成长股票的估值

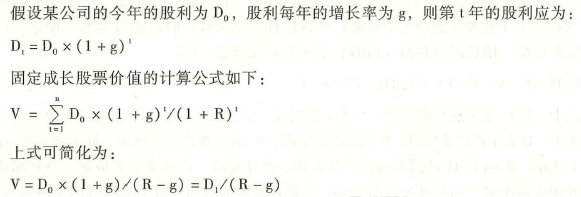

③固定成长股票的估值

4、优先股价值评估

1、经营杠杆系数——DOL=(EBIT0+F0)/EBIT0

2、财务杠杆系数——DFL=EBIT0/(EBIT0–I0)=EBIT0/[EBIT0-I0-Dp÷(1-T)]【同时存在固定利息的债务和固定股息的优先股】

3、总杠杆

DTL=DOL×DFL=(EBIT0+F0)/(EBIT0 -I0)【不存在优先股股息时】=(EBIT0+F0)/[EBIT0-I0-Dp÷(1-T)]【存在优先股股息时】

[(EBIT-I1)(1-T)-DP1]/N1= [(EBIT-I2)(1-T)-DP2]/N2

【决策思路】①预期息税前利润或业务量大于每股收益无差别点时,应选择债务筹资方案(财务杠杆效应较大);②反之,应选择股权筹资方案(财务杠杆效应较小)。

S=(EBIT-I)×(1-T)÷KS

KS=Rf+β(Rm-Rf)

KW=Kb(B/V)+Ks(S/V)