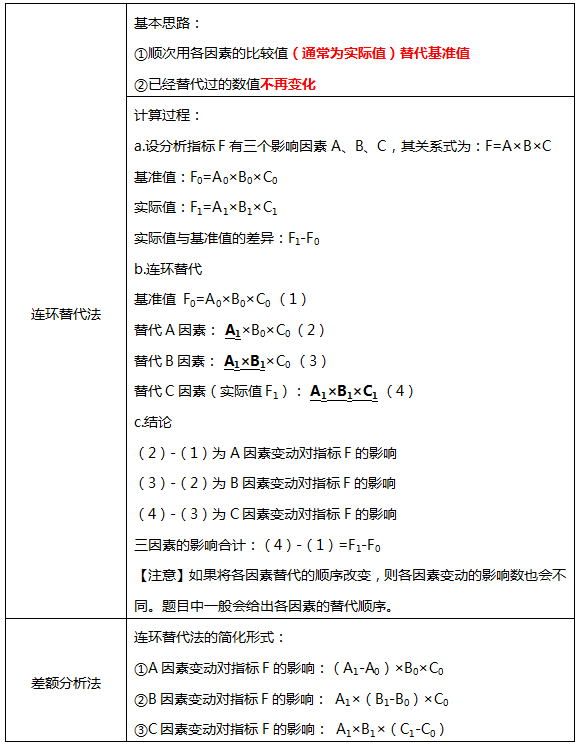

1、【掌握程度:强】因素分析法(很重要,但是难度不高)

【实战演练】

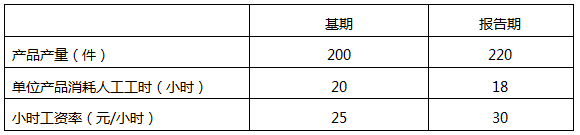

(2020年计算题)甲公司生产销售某产品,现将该产品的人工成本分解为产品产量、单位产品消耗人工工时和小时工资率三个影响因素,采用因素分析法对其人工成本变动进行分析,基期、报告期人工成本信息如下:

要求:

(1)计算该产品报告期与基期的人工成本的差额。

(2)使用因素分析法,依次计算下列因素变化对报告期与基期人工成本差额的影响:

①产品产量;

②单位产品消耗人工工时;

③小时工资率。

参考答案:

(1)该产品报告期与基期人工成本的差额=220×18×30-200×20×25=18800(元)

(2)

①产品产量变动对人工成本差额的影响=(220-200)×20×25=10000(元)

②单位产品消耗人工工时变动对人工成本差额的影响=220×(18-20)×25=-11000(元)

③小时工资率变动对人工成本差额的影响=220×18×(30-25)=19800(元)。

2、【掌握程度:强】短期偿债能力

(一)营运资本

计算公式:营运资本=流动资产-流动负债=长期资本-长期资产

结论:

(1)营运资本是正向指标。营运资本越多,流动负债的偿还越有保障,短期偿债能力越强。

(2)局限性:营运资本是个绝对数。规模不同时,不具有可比性。

(二)流动比率

流动比率=流动资产/流动负债

(三)速动比率

速动资产的计算,可以选择加法,也可以通过减法计算

速动资产:货币资金、交易性金融资产、应收款项。

非速动资产:存货、预付款项、一年内到期的非流动资产、其他流动资产。

速动比率=速动资产/流动负债

影响速动比率可信性的重要因素:应收款项的变现能力。

(四)现金比率

现金比率=(货币资金+交易性金融资产)÷流动负债

★计算公式记忆诀窍:

①分母位置均为流动负债;分子位置,按照比率的名字而不同

②一般而言,财务比率的分子与分母,一个来自利润表或现金流量表的流量数据(时期数),另一个来自资产负债表的存量数据(时点数),该存量数据通常采用该期间的平均数。

其中:受季节因素大时,该平均数为全年12月的平均值。(题目另有要求的除外)

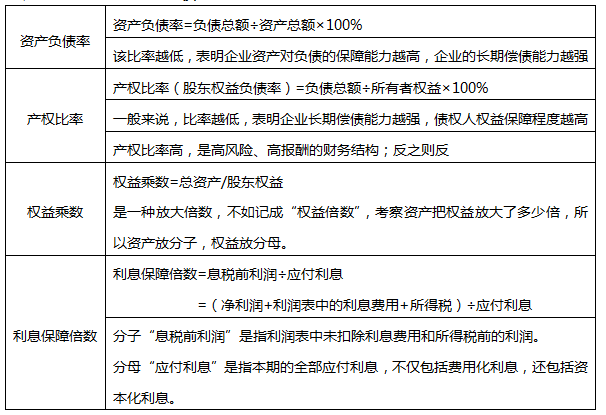

3、【掌握程度:强】长期偿债能力分析

★总结:资产负债率、产权比率、权益乘数三个比率,在资产、负债、权益中打转转。所以,知道其中一个,可以求出另外两个。

三个指标,均为反向指标。即比率越大,偿债能力越差。

【实战演练】

(2019年单选题)关于产权比率指标和权益乘数指标之间的数量关系,下列表达式中正确的是( )。

A、权益乘数×产权比率=1

B、权益乘数-产权比率=1

C、权益乘数+产权比率=1

D、权益乘数/产权比率=1

即:权益乘数-产权比率=1。

(2020年单选题)已知利润总额为700万元,利润表中的财务费用为50万元,资本化利息为30万元,则利息保障倍数为( )。

A、9.375

B、15

C、8.75

D、9.75

(2020年计算题)甲公司为控制杠杆水平,降低财务风险,争取在2019年末将资产负债率控制在65%以内。公司2019年末的资产总额为4 000万元,其中流动资产为1 800万元;公司2019年末的负债总额为3 000万元,其中流动负债为1 200万元。

要求:

(1)计算2019年末的流动比率和营运资金。

(2)计算2019年末的产权比率和权益乘数。

(3)计算2019年末的资产负债率,并据此判断公司是否实现了控制杠杆水平的目标。

参考答案:

(1)

2019年末的流动比率=1800/1200=1.5

2019年末的营运资金=1800-1200=600(万元)

(2)

2019年末的产权比率=3000/(4000-3000)=3

2019年末的权益乘数=4000/(4000-3000)=4

(3)2019年末的资产负债率=3000/4000=75%

因为2019年末的资产负债率(75%)大于控制目标(65%),所以该公司没有实现控制杠杆水平的目标。

4、【掌握程度:强】营运能力比率

(一)应收账款周转率

计算公式:

①应收账款周转次数=营业收入/应收账款

②应收账款周转天数=计算期天数÷应收账款周转次数=计算期天数×应收账款平均余额÷营业收入=应收账款平均余额/每天营业收入

注意事项:

①因赊销值不好取得,实践中往往采用全部营业收入;

②注意应收账款是否具有季节性;(是取什么的平均值)

③涉及坏账准备;应使用未提取坏账准备的应收账款原值计算。

④包括应收票据,而不仅是应收账款

(二)存货周转率

计算公式:

①存货周转次数=营业成本÷存货平均余额

②存货周转天数=计算期天数÷存货周转次数=计算期天数×存货平均余额÷营业成本=存货平均余额/每天营业成本

★计算公式记忆诀窍:(参照应收账款学习)

①分子一般是营业收入or营业成本;分母视情况而不同(比如:存货周转率,分母就是存货);

②流量/存量:分母基本上是平均数。至于是年初年末平均数,还是全年12月平均数,视题干的情况而定。

③其余的周转率:与应收账款的计算逻辑类似。

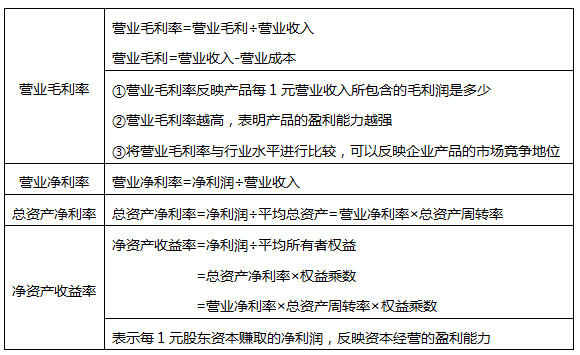

5、【掌握程度:强】盈利能力分析

【实战演练】

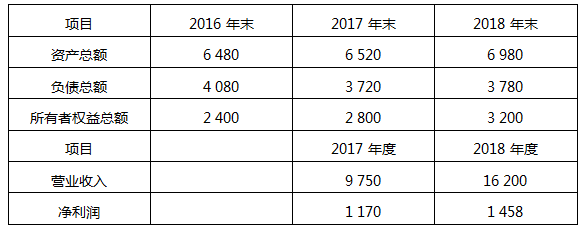

甲公司近年来受宏观经济形势的影响,努力加强资产负债管理,不断降低杠杆水平,争取在2018年末将资产负债率控制在55%以内。为考察降杠杆对公司财务绩效的影响,现基于杜邦分析体系,将净资产收益率指标依次分解为营业净利率、总资产周转率和权益乘数三个因素,采用连环替代法予以分析。近几年有关财务指标如下表所示:(单位:万元)

要求:

(1)计算2018年末的资产负债率,并据以判断公司是否实现了降杠杆目标。

(2)计算2017年和2018年的净资产收益率(涉及的资产、负债、所有者权益均采用平均值计算)。

(3)计算2017年和2018年的权益乘数(涉及的资产、负债、所有者权益均采用平均值计算)。

(4)计算2018年与2017年净资产收益率之间的差额,采用连环替代法,计算权益乘数变化对净资产收益率变化的影响(涉及的资产、负债、所有者权益均采用平均值计算)。

参考答案:

(1)2018年末的资产负债率=3780/6980=54.15%

由于目标是2018年末将资产负债率控制在55%以内,所以实现了降杠杆目标。

(2)2017年净资产收益率=1170/[ (2400+2800) /2]=45%

2018年净资产收益率=1458/[ (2800+3200) /2]=48.6%

(3)2017年的权益乘数=[ (6480+6520) /2]/[ (2400+2800) /2]=2.5

2018年的权益乘数=[ (6520+6980) /2]/[ (2800+3200) /2]=2.25

(4)2018年与2017年净资产收益率的差额=48.6%-45%=3.6%

2018年营业净利率=1458/16200×100%=9%

2017年营业净利率=1170/9750×100%=12%

2018年总资产周转率=16200/[ (6520+6980) /2]=2.4

2017年总资产周转率=9750/[ (6480+6520) /2]=1.5

2017年净资产收益率=12%×1.5×2.5=45%

替代营业净利率:9%×1. 5×2.5=33.75%

替代总资产周转率:9%×2.4×2.5=54%

替代权益乘数:9%×2.4×2.25=48.6%

权益乘数变化对净资产收益率变化的影响=48.6%-54%=-5.4%。

6、【掌握程度:中】发展能力分析

(一)营业收入增长率

①营业收入增长率=本年营业收入增长额/上年营业收入×100%

②本年营业收入增长额=本年营业收入-上年营业收入

③该指标值越高,企业营业收入的增长速度越快,企业市场前景越好。

(二)总资产增长率

①总资产增长率=本年资产增长额/年初资产总额×100%

②本年资产增长额=年末资产总额-年初资产总额

③总资产增长率越高,表明企业一定时期内资产经营规模扩张的速度越快,但要避免盲目扩张。

(三)营业利润增长率

①营业利润增长率=本年营业利润增长额/上年营业利润总额×100%

②本年营业利润增长额=本年营业利润-上年营业利润

(四)资本保值增值率

①资本保值增值率=期末所有者权益(扣除客观因素影响后)÷期初所有者权益×100%

②在其他因素不变的情况下,如果企业本期净利润大于0,并且利润留存率大于0,则必然会使期末所有者权益大于期初所有者权益,所以该指标也是衡量企业盈利能力的重要指标。

③该指标的高低,除了受企业经营成果的影响外,还受企业利润分配政策的影响。

(五)所有者权益增长率

①所有者权益增长率=本年所有者权益增长额/年初所有者权益×100%

②本年所有者权益增长额=年末所有者权益-年初所有者权益

③所有者权益增长率越高,表明企业的资本积累越多,应对风险、持续发展的能力越强。

7、【掌握程度:强】现金流量分析

(一)获取现金能力分析【此表总结来自葛广宇老师精讲班】

计算思路 | 获取现金能力=经营活动现金流量净额/ 投入资源 |

营业现金比率 | ①营业现金比率=经营活动现金流量净额÷营业收入 ②该比率反映每元营业收入得到的现金流量净额,其数值越大越好。 |

每股营业现金净流量 | ①每股营业现金净流量=经营活动现金流量净额÷普通股股数 ②该指标反映企业最大的分派股利能力,超过此限度,可能就要借款分红。 |

全部资产现金回收率 | ①全部资产现金回收率=经营活动现金流量净额÷平均总资产×100% ②该指标说明企业全部资产产生现金的能力。 |

(二)收益质量分析

含义 | 收益质量是指会计收益与公司业绩之间的相关性,如果会计收益能如实反映公司业绩,则其收益质量高。 |

净收益营运指数 | ①净收益营运指数=经营净收益÷净利润 经营净收益=净利润-非经营净收益(或+非经营净损失) ②净收益营运指数越小,非经营收益所占比重越大,收益质量越差,因为非经营收益不反映公司的核心能力及正常的收益能力,可持续性较低。 |

现金营运指数 | ①现金营运指数=经营活动现金流量净额÷经营所得现金 经营所得现金=经营净收益+非付现费用 ②现金营运指数小于1,说明收益质量不够好。 ③现金营运指数小于1,说明一部分收益尚未取得现金,停留在实物或债权形态,未收现的收益质量低于已收现的收益。 |

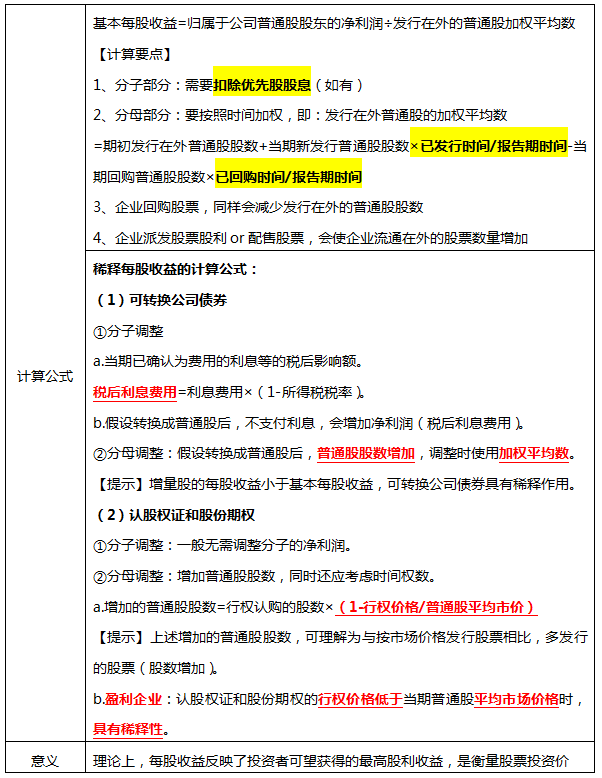

8、【掌握程度:强】每股收益(EPS)

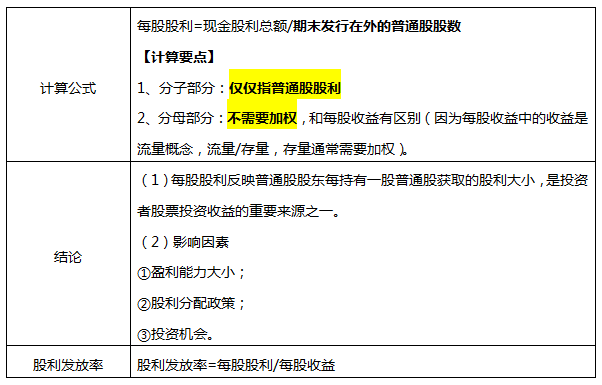

9、【掌握程度:强】每股股利

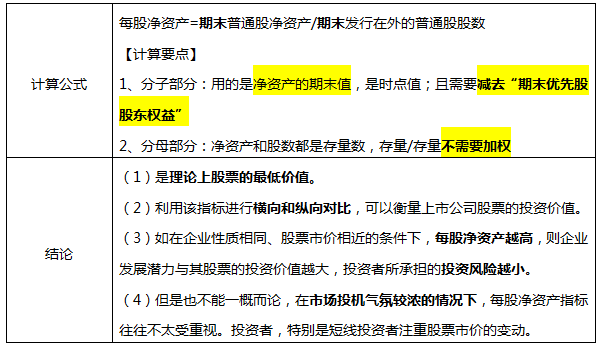

10、【掌握程度:强】每股净资产

11、【掌握程度:强】市盈率

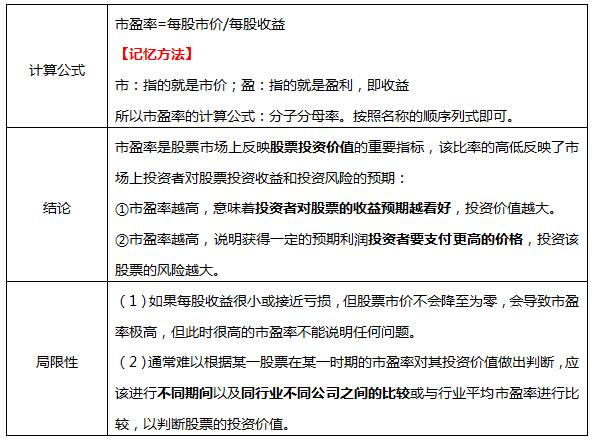

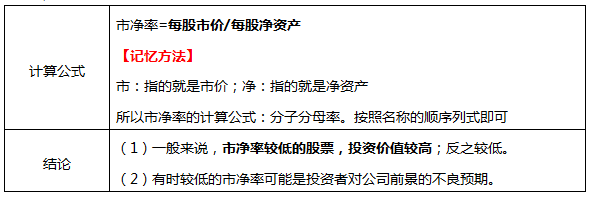

12、【掌握程度:强】市净率

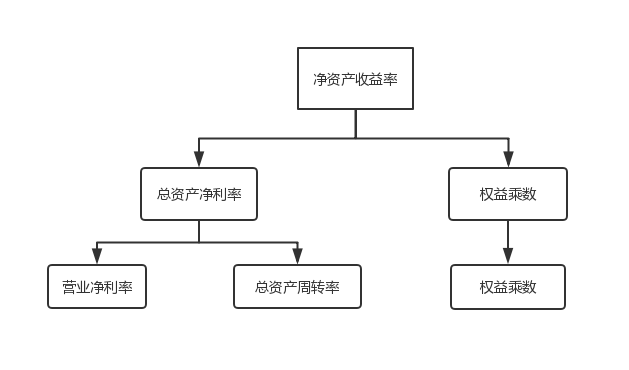

13、【掌握程度:中】杜邦分析法

14、【掌握程度:中】经济增加值法

(1)经济增加值(EVA)是指税后净营业利润扣除全部投入资本的成本后的剩余收益。

(2)经济增加值=税后净营业利润-平均资本占用×加权平均资本成本

①税后净营业利润衡量的是企业的经营盈利情况;

②平均资本占用反映的是企业持续投入的各种债务资本和股权资本;

③加权平均资本成本反映的是企业各种资本的平均成本率。

15、【掌握程度:中】财务绩效定量评价指标

评价内容 | 基本指标 |

盈利能力状况 | 净资产收益率、总资产报酬率 |

资产质量状况 | 总资产周转率、应收账款周转率 |

债务风险状况 | 资产负债率、已获利息倍数 |

经营增长状况 | 销售(营业)增长率、资本保值增值率 |

温馨提示:文章由作者233网校-chenyayu独立创作完成,未经著作权人同意禁止转载。