一、概念

增值税的概念:商品在流转过程中产生的增值额为计税依据而征收的一种货物和劳务税

特点:新创造,逐环节

性质:是一种价内税

所谓价外税,就是在商品价格之外征收的税。那么,什么叫做在商品价格之外征收的税呢?简单来讲,就是在商品定价时,并不考虑这个税费,等定好价了,准备出售了,再缴的税,就叫做价外税。

举个例子

你卖了一批机器,收了565万,这个时候税务局来了

税务局:哟,陆总最近生意不错,税记得交一下

陆总:没有啊!对方可没给我税费,只给了我565万

税务局:是您没找他要吧。那这样吧,您就把收入记500万,剩下的65万记增值税。

从上面这个例子,我们可以知道价是价,税是税,税既不能包括在价格里面,也不能包括在收入里面。

二、征税范围

(一)传统增值税:货物、劳务

基本规定 | 具体内容 |

一般销售货物 | 在中国境内有偿转让货物的所有权: (1)货物,是指除土地、房屋和其他建筑物等不动产之外的有形动产,包括电力 、热力、气体在内; (2)有偿,是指从购买方取得货币、货物或者其他经济利益,即有对价。 |

视同销售 货物行为 | (1)将货物交付其他单位或者个人代销 (2)销售代销货物 (3)设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送其他机构用于销售,但相关机构设在同一县(市)的除外(异地监管) (4)将自产、委托加工的货物用于集体福利或者个人消费 (5)将自产、委托加工或者购进的货物作为投资,提供给其他单位或者个体工商户 (6)将自产、委托加工或者购进的货物分配给股东或者投资者 (7)将自产、委托加工或者购进的货物无偿赠送其他单位或者个人 |

(二)营改增:服务、无形资产、不动产

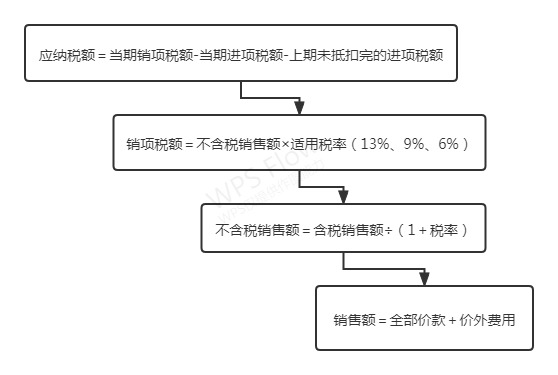

二、增值税的计算

(一)一般计税方法应纳税额的计算

正是因为增值税是价外税,所以才需要价税分离。价税分离,顾名思义,就是在价格中剔除税费的因素。

举例:

(2019年单选题)甲企业为增值税一般纳税人,2018年8月销售空调取得含增值税价款626.4万元,另收取包装物押金5.8万元,约定3个月内返还;当月确认逾期不予退还的包装物押金为11.6万元。已知增值税税率为13%,计算甲企业当月上述业务增值税销项税额的下列算式中,正确的是( )

A、(626.4+5.8+11.6)×13%

B、(626.4+11.6)÷(1+13%)×13%

C、(626.4+5.8+11.6)÷(1+13%)×13%

D、(626.4+11.6)×13%

【注意】当期销项小于进项时,其不足部分可以结转下期继续抵扣。

(二)传统增值税销售额的确定

【基本公式】销售额=全部价款+价外费用

其中“全部价款”是站在卖方的角度,“价外费用”是站在买方的角度(对于卖方而言是一种收入,对于买方而言才是一种费用)

【关键知识点1】

价外费用包括:销售方在价外向购买方收取的返还利润、违约金、滞纳金、赔偿金、代收款项、代垫款项、包装费、包装物租金 (≠押金)、储备费、优质费、运输装卸费等等。

【注意】

①价外费用是含税,计算时一定要换算成不含税的情况!

②只列举了常考的价外费用,掌握上述知识后再去书本补充学习。

③押金是一种特殊的销售方式,而包装物租金是一种价外费用。

【关键知识点2】考试中,通常需要做价税分离的有:

1、非增值税专用发票(比如:普通发票上的零售价)

2、价外费用

3、包装物押金

4、题干中明确说明了“含税价”

【关键知识点3】不包括在销售额内的:

1、受托加工应征消费税的消费品所代收代缴的消费税。

2、同时符合以下条件代为收取的政府性基金或者行政事业性收费:由国务院或者财政部批准设立的政府性基金,由国务院或者省级人民政府及其财政、价格主管部门批准设立的行政事业性收费;收取时开具省级以上财政部门印制的财政票据;所收款项全额上缴财政。

3、销售货物同时代办保险等而向购买方收取保险费,及向购买方收取的代购买方缴纳的车辆购置税、车辆牌照费。

4、以委托方名义开具发票代委托方收取的款项。

【记忆诀窍】上述4点的性质都是“替别人办事、代别人收钱”,钱最终还是要归还至正主的,你只是过路财神。

【关键知识点4】视同销售情况下销售额的确定

纳税人自己近期同类加权平均售价——其他人近期同类加权平均售价——组价

组价公式=成本×(1+成本利润率)÷(1-消费税税率)【如果没有消费税,不涉及后半截】

【关键知识点5】折扣方式下销售额的确定

商业折扣 (又称销售折扣) | 销售额和折扣额在同一发票 | 按折扣后的销售额 |

销售额和折扣额不在同一发票 | 按销售价格,不得减折扣额 |

【注意】商业折扣——俗称打折

为什么销售额和折扣额在同一发票的就能按折扣后的销售额呢?因为都体现在同一张发票上,很容易监管,所以折扣就算数,能让你在销售额的基础上进行扣减。(写在备注栏上也不行)

【关键知识点6】以旧换新

金银以外的 | 按新货物的售价 |

金银 | 按卖方实际收取的价款,即销售额=新旧差价+损耗费 |

【关键知识点7】包装物押金(是一种含税收入,需要做价税分离)

对象 | 年限 | 处理 |

非酒类(包括啤酒、黄酒的包装物) | 1年内 | 未逾期:单独核算,不并入销售额 已逾期:并入销售额 |

超1年 | 并入销售额 | |

酒类 | 不分情况 | 都并入销售额计算(因为包装太奢华) |

三、进项税的抵扣——重点掌握不得抵扣的

①用于简易计税方法计税项目、免征增值税项目、集体福利or个人消费的购进货物、劳务、服务、无形资产和不动产。

【注意】购入固定资产、无形资产、不动产,仅指专用于上述项目的,才不得抵扣。如果是既用于上述不允许抵扣项目,又用于抵扣项目的, 该进项税额准予全部抵扣。

②购进货物非正常损失的,及相关的加工修理修配劳务和交通运输服务。

【非正常损失是指】管理不善而造成被盗、丢失、霉烂变质,及因违反法律法规造成货物或不动产被依法没收、销毁、拆除。

③非正常损失的在产品、产成品所耗用的购进货物(不包括固定资产)、加工修理修配劳务和交通运输服务。

④非正常损失的不动产,及该不动产所耗用的购进货物、设计服务和建筑服务。

⑤非正常损失的不动产在建工程所耗用的购进货物、设计服务和建筑服务。

⑥购进的贷款服务、餐饮服务、居民日常服务和娱乐服务。

⑦纳税人接受贷款服务向贷款方支付的与该笔贷款直接相关的投融资顾问费、手续费、咨询费等费用。

温馨提示:文章由作者233网校-chenyayu独立创作完成,未经著作权人同意禁止转载。