考试大纲:

【基本要求】

(一)掌握存货的确认条件

(二)掌握存货初始计量的核算

(三)掌握存货可变现净值的确认方法

(四)掌握存货期末计量的核算

(五)熟悉存货发出的计价方法

重点解析:

一、存货的初始计量

存货应当按照成本进行初始计量。存货成本包括采购成本、加工成本和其他成本。

(一)外购的存货

原材料、商品、低值易耗品等通过购买而取得的存货的成本由采购成本构成。存货的采购成本,包括购买价款、相关税费、运输费、装卸费、保险费以及其他可归属于存货采购成本的费用。

1.采购价格包括现金折扣,不包括商业折扣。

2.采购费用

A.运杂费包括运输费、装卸费、搬运费、保险费、包装费、中途的仓储费等

B.运输途中的合理损耗

C.入库前的挑选整理费

3.税金:进口关税和其他税金

【例题1】某工业企业为增值税一般纳税人,购入乙种原材料5000吨,收到的增值税专用发票上注明的售价每吨为1200元,增值税额为1020000元。另发生运输费用60000元,装卸费用20000元,途中保险费用18000元。原材料运抵企业后,验收入库原材料为4996吨,运输途中发生合理损耗4吨。该原材料的入账价值为( )元。

【解析】一般纳税企业购入存货支付的增值税不计入其取得成本,其购进货物时发生的运杂费以及合理损失应计入其取得成本。本题中,按照购买5000吨所发生的实际支出计算,其中运输费用应扣除可以抵扣的7%进项税额。故该原材料的入账价值为:5000×1200+60000×93%+20000+18000=6093800(元)。

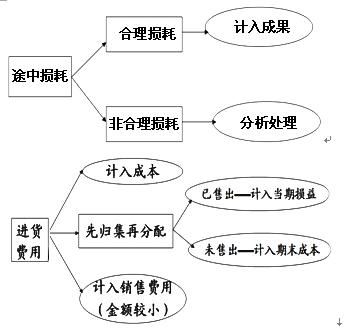

注意:商品流通企业在采购过程中发生的运输费、装卸费、保险费以及其他可归属于存货采购成本的费用等,应当计入存货的采购成本。

在实务中,也可先行归集,期末根据所购商品的存销情况进行分摊。对于已售商品的进货费用计入主营业务成本;对于未售商品的进货费用计入期末存货成本。商品流通企业采购商品的进货费用金额较小的,可以在发生时直接计入当期销售费用。

【考题】商品流通企业在采购商品过程中发生的运输费、装卸费、保险费以及其他可归属于存货采购成本的费用等,应当计入存货的采购成本,也可以先进行归集,期末再根据所购商品的存销情况进行分摊。( )(2007年)

【参考答案】:√

【答案解析】考核的是商品流通企业购货过程中费用的核算问题。

【例题】(2006年)乙工业企业为增值税一般纳税企业。本月购进原材料200公斤,货款为6000元,增值税为1020元;发生的保险费为350元,入库前的挑选整理费用为130元;验收入库时发现数量短缺10%,经查属于运输途中合理损耗。乙工业企业该批原材料实际单位成本为每公斤( )元。

A.32.4

B.33.33

C.35.28

D.36

【答案】D

【解析】购入原材料的实际总成本=6000+350+130=6480(元),实际入库数量=200×(1-10%)=180(公斤),所以乙工业企业该批原材料实际单位成本=6480/180=36(元/公斤)。

对于采购过程中发生的物资毁损、短缺等,除合理的损耗应作为存货的“其他可归属于存货采购成本的费用”计入采购成本外,应区别不同情况进行会计处理:(1)应从供应单位、外部运输机构等收回的物资短缺或其他赔款,冲减物资的采购成本;(2)因遭受意外灾害发生的损失和尚待查明原因的途中损耗,不得增加物资的采购成本,应暂作为待处理财产损溢进行核算,在查明原因后再作处理。

【例题】某企业购入存货1000件,买价200元一件,运费50000,装卸费2000,保险费1000,挑选3000,入库发现短缺100件,20件为合理损耗,80件原因待查,企业为一般纳税人,实际成本为多少?

【解析】成本=(1000-80)*200+50000*(1-7%)+2000+1000+3000=???自己算,呵呵

(二)通过进一步加工而取得的存货

1.委托外单位加工完成的存货

以实际耗用的原材料或者半成品以及加工费、运输费、装卸费和保险费等费用以及按规定应计入成本的税金,作为实际成本。

此处应注意受托方代收代缴消费税的会计处理:

消费税组成计税价格=材料实际成本+加工费+消费税

=材料实际成本+加工费+消费税组成计税价格×消费税税率

消费税组成计税价格=(材料实际成本+加工费)/(1-消费税税率)

【例题】A公司发出甲材料成本85万,用于委托加工乙材料,加工费5万元,增值税税率17%,消费税税率10%。假设A公司为增值税一般纳税人。

要求:做出A公司上述业务的相关账务处理。

【答案】

1.发出材料

借:委托加工物资 85

贷:原材料 85

2.加工费、税金

增值税=5*17%=0.85

组成计税价格=(85+5)/(1—10%)=100

消费税=100*10%=10万

用于连续加工 不用于连续加工

借:委托加工物资 5 15

应交税费

—应交增值税(进项税额) 0.85 0.85

应交税费—应交消费税 10 0

贷:银行存款 15.85 15.85

【考题】甲企业发出实际成本为140万元的原材料,委托乙企业加工成半成品,收回后用于连续生产应税消费品,甲企业和乙企业均为增值税一般纳税人,甲公司根据乙企业开具有增值税专用发票向其支付加工费4万元和增值税0.68万元,另支付消费税16万元,假定不考虑其他相关税费,甲企业收回该批半成品的入账价值为( )万元。(2007年)

A.144

B.144.68

C.160

D.160.68

【参考答案】A

【答案解析】本题考核的是存货成本的核算。由于委托加工物资收回后用于继续生产应税消费品,所以消费税不计入收回的委托加工物资成本。收回该批半成品的入账价值应是140+4=144(万元)。

关于委托加工应税消费品税务的处理:

(一) 什么是委托加工的应税消费品

是指委托方提供原材料和主要材料,受托方只收取加工费和代垫部分辅助材料加工的应税消费品。

(二) 不属于委托加工应税消费品

如果出现下列情形,无论纳税人在财务上如何处理,都不得作为委托加工应税消费品,而应按销售自制应税消费品缴纳消费税:

1. 受托方提供原材料生产的应税消费品;

2. 受托方先将原材料卖给委托方,然后再委托加工的应税消费品;

3. 受托方以委托方名义购进原材料生产的应税消费品。

【例题】一般纳税企业委托其他单位加工材料收回后用于连续生产的,其发生的下列支出中,应计入委托加工物资成本的有( )。

A.加工费 B.由委托方负担的往返运杂费

C.发出材料的实际成本 D.受托方代收代缴的消费税

【答案】ABC

【例题】下列各项中,增值税一般纳税企业应计入收回委托加工物资成本的有( )。

A.支付的加工费

B.随同加工费支付的增值税

C.支付的收回后继续加工的委托加工物资的消费税

D.支付的收回后直接销售的委托加工物资的消费税

【答案】AD

2.自行生产的存货

自行生产的存货的初始成本包括投入的原材料或半成品、直接人工和按照一定方法分配的制造费用。

在生产车间只生产一种产品的情况下,企业归集的制造费用可直接计入该产品成本;在生产多种产品的情况下,企业应采用与该制造费用相关性较强的方法对其进行合理分配。

【例】某企业生产车间分别以甲、乙两种材料生产两种产品A和B,2007年6月,投入甲材料80000元生产A产品,投入乙材料50000元生产B产品。当月生产A产品发生直接人工费用20000元,生产B产品发生直接人工费用10000元,该生产车间归集的制造费用总额为30000元。假定,当月投入生产的A、B两种产品均于当月完工,该企业生产车间的制造费用按生产工人工资比例进行分配,则:

A产品应分摊的制造费用=30000×[20000÷(20000+10000)]

=20000(元)

B产品应分摊的制造费用=30000×[10000÷(20000+10000)]

=10000(元)

A产品完工成本(即A存货的成本)=80000+20000+20000

=120000(元)

B产品完工成本(即B存货的成本)=50000+10000+10000

=70000(元)