重点、难点讲解及典型例题

一、存货的初始计量掌握

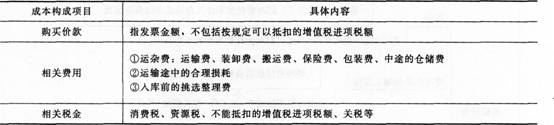

(一)外购的存货圆

采购成本:购买价款+相关费用+相关税金+其他可归属于存货采购成本的费用

【提示1】非正常的损耗——记入“营业外支出、管理费用”等科目;

采购人员差旅费——记入“管理费用”科目;

入库后的挑选整理费和保管费——记入“管理费用”科目;

验收入库后的仓储费用(不包括在生产过程中为达到下一生产阶段所必需的仓储费)——记入“管理费用”科目;

允许抵扣的增值税进项税额——记入“应交税费——应交增值税(进项税额)”科目;

委托加工收回后连续加工应税消费品的消费税——记入“应交税费——应交消费税”科目的借方。

【提示2】对于采购过程中发生的物资损毁、短缺等,除合理损耗计入采购成本外,应分两种情况进行会计处理:一是应从供货单位、外部运输机构等收回的物资短缺或其他赔款,冲减物资采购成本;二是因遭受意外灾害发生的损失和尚待查明原因的途中损耗,不得计入物资采购成本,应暂作为待处理财产损溢,查明原因后再做处理。

合理损耗举例:采购汽油正常挥发的;运煤途中正常遗漏的。

不合理的损耗:根据发生损耗的具体原因,计入对应的科目中,不构成存货入账成本。

【例题1·多选题】下列各种物资中,应该作为企业存货核算的有( )。

A.周转材料

B.原材料

C.工程物资

D.发出商品

【答案】ABD

【解析】工程物资并不是为了生产经营过程中的销售或耗用而储备,它是为了建造或维护固定资产而储备,属于非流动资产,不能作为企业的存货核算。

【提示】存货区别于工程物资的最基本特征是,持有的最终目的是为了出售;而为建造工程持有的工程物资,虽然也是材料,但它是为了建造或维护固定资产而储备的,不是企业的存货,要在资产负债表中单独列示。

【例题2·多选题】下列项目中,不应计入存货成本的有( )。

A.运输途中的合理损耗

B.采购过程中因意外灾害发生的净损失

C.库存商品发生的仓储费用

D.采购人员的差旅费

【答案】BCD

【解析】选项B,存货采购过程中因意外灾害发生的净损失,应计入营业外支出;选项c,库存商品发生的仓储费说明商品已经入库,入库后的仓储费应计入管理费用;选项D,采购人员的差旅费与采购的物资难以匹配,应计入管理费用。

【例题3·单选题】甲公司为增值税一般纳税人,购入原材料200公斤,收到的增值税专用发票注明价款100万元,增值税额17万元。另发生运输费10万元(运费的7%可以抵扣增值税),包装费5万元,途中保险费3万元,采购人员的差旅费2万元。原材料运抵企业后,发现途中货物一共损失15%,经查明原因,其中5%属于途中的合理损耗,10%属于非正常损失,则该原材料的入库单价为( )万元。(结果保留两位小数)

A.O.53

B.0.62

C.0.59

D.0.51

【答案】B

【解析】原材料入账价值=[100+10×(1-7%)+5+3]×(1-10%)=105.57(万元)

原材料入库单价=105.57÷[200×(1-15%)]=0.62(万元)

【提示】运输途中的合理损耗不影响存货的入账价值,但影响入库单价;运输途中的不合理损耗既影响存货的入账价值,又影响入库单价。

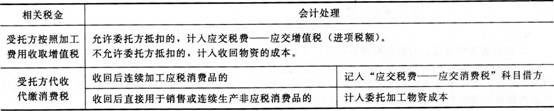

(二)委托外单位加工取得的存货圆成本=发出材料的实际成本+加工费用+相关税金+其他费用(运输费、装卸费等)委托加工存货时,增值税和消费税的处理:

【提示1】按税法规定,收回后连续加Z-应税消费品的,再加工后的应税消费品出售时应缴纳消费税,之前加工环节由受托方代收代缴的消费税允许从中扣除,因此会计处理上,将加工环节消费税记入“应交税费——应交消费税”的借方,未来便可以直接抵扣销售时应交税费——应交消费税贷方的金额;而收回后直接用于出售的(或连续生产非应税消费品),出售时不再缴纳消费税,也就不能抵扣前期缴纳金额,且消费税是价内税,所以加工环节的金额应计入加工物资成本。

【提示2】委托加工环节,委托方应交消费税的计算:

①受托方有同类消费品销售价格时,消费税=同类消费品销售价格X消费税税率

②受托方无同类消费品销售价格时,消费税一组成计税价格X消费税税率

组成计税价格=(材料实际成本+加工费)/(1-消费税税率)

【提示3】对于委托加工应税消费品的会计处理,发出材料的实际费用、加工费和其他费用计入存货的成本中,而增值税和消费税不一定计入存货的成本中,考生应重点掌握增值税、消费税什么时候计入成本。

此外委托加工存货入账成本的计算和构成要素是选择题的常见出题点。

【例题4·单选题】甲公司为增值税一般纳税人。适用的增值税税率为17%,消费税税率为10%。2014年1月1日。甲公司委托乙公司加工一批实际成本为50000元的原材料,收回后用于继续加工应税消费品。

2014年2月3日,甲公司收回该批材料,并支付加工费2000元,增值税340元,消费税8000元。假定不考虑其他因素,甲公司收回该批材料的入账价值是( )元。

A.52000

B.60340

C.52340

D.60000

【答案】A

【解析】该批委托加工材料收回后的入账价值=50000+2000—52000(元)。

【记忆窍门】直接出售,(未来)不交税,不抵扣,计成本;继续生产(应税消费品),(未来)要交税,可抵扣,记借方。

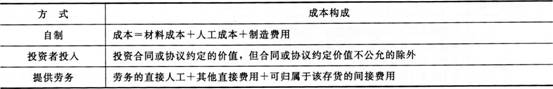

(三)其他方式取得的存货

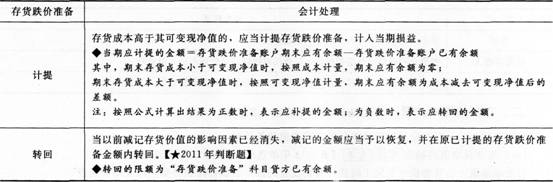

二、存货的期末计量掌握[★2012年单选题、多选题】

资产负债表日,存货应当按照成本与可变现净值孰低计量。

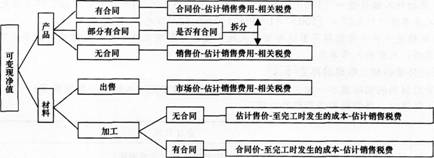

(一)可变现净值的确定圆圆【★2013年单选题】【★2011年多选题】

可变现净值=估计售价-至完工时估计将要发生的成本、估计的销售费用以及相关税费

确定存货的可变现净值时,应考虑存货的持有目的(继续加工还是直接对外出售),同时确定估计售价时要考虑该存货(或生产后的存货)是否已签订合同。不同存货可变现净值的确定方法如下图所示:

1.估计售价的确定:有合同的按合同价,无合同的按一般售价。

2.需要经过加工的材料是否跌价,应先考虑其生产的产品是否跌价。只有其生产的产品发生减值,该材料才跌价,要按照可变现净值计量,原因是材料持有的目的是继续生产产品而非销售,其价值就是通过产品的销售来实现的,与材料市场售价的高低无关。

3.企业持有存货的数量多于合同数量的(即部分有合同的),应将有合同的部分和无合同的部分按对应的方法分别确定可变现净值,并与其相对应的成本进行比较,分别确定存货跌价准备的计提或转回金额。

例如,某企业持有120000台产品,其中100000台有销售合同,每台合同价格1000元,市场销售价格950元,假设销售一台产品的销售费用及税金合计20元,则该产品的可变现净值分为两个部分计算:有销售合同的部分,可变现净值=100000×1000-100000×20=98000000

(元);无销售合同的部分,可变现净值=20000×950-20000×20=18600000(元)。

【例题5·单选题】巨人股份有限公司按单个存货项目计提存货跌价准备。2013年12月31日,该公司共有两个存货项目:G产成品和M材料。M材料是专门生产G产品所需的原料。G产品期末库存数量为10000件,账面成本为1000万元,市场销售价格1260万元。该公司已于2013年10月6日与乙公司签订购销协议,将于2014年4月10日向乙公司提供20000件G产成品,合同单价为0.127万元。为生产合同所需的G产品,巨人公司期末持有M材料库存200公斤,用于生产10000件G产品,账面成本共计800万元,预计市场销售价格为900万元,估计至完工尚需发生成本500万元,预计销售20000件G产品所需的税金及费用为240万元,预计销售库存的200公斤M材料所需的销售税金及费用为40万元,则巨人公司期末存货的可变现净值为( )万元。

A.1800

B.1930

C.2300

D.2170

【答案】 A

【解析】该公司的两项存货中,G产成品的销售合同数量为20000件,库存数量只有一半,则已有的库存产成品按合同价格(10000×0.127=1270万元)确定预计售价。M材料是为了专门生产其余10000件G产成品而持有的,在合同规定的标的物未生产出来时,该原材料也应按销售合同价格1270万元作为其可变现净值的计算基础。因此,两项存货的可变现净值=(10000×0.127-240/2)+(10000×0.127-500-240/2)=1800(万元)。

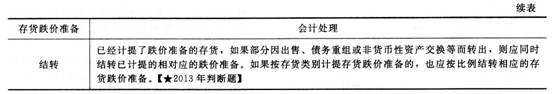

(二)存货跌价准备的核算

【例题6·单选题】某股份有限公司为商品流通企业,发出存货采用加权平均法结转成本,按单项存货计提跌价准备;存货跌价准备在结转销售成本时结转。该公司2010年年初存货的账面余额中包含甲产品1200件,其实际成本为360万元,已计提的存货跌价准备为30万元。2010年该公司未发生任何与甲产品有关的进货,甲产品当期售出400件。2010年12月31日,该公司对甲产品进行检查时发现,库存甲产品均无不可撤销合同,其市场销售价格为每件0.26万元,预计销售每件甲产品还将发生销售费用及相关税金0.005万元。假定不考虑其他因素的影响,该公司2010年年末对甲产品计提的存货跌价准备为( )万元。

A.6

B.16

C.26

D.36

【答案】 B

【解析】2010年年末甲产品的实际成本=350-360×400/1200=240(万元),可变现净值=800 ×(0.26-0.005)=204(万元)。存货跌价准备账户期末应有金额=240- 204=36(万元),已有金额=期初余额30-当期销售结转的金额400/1200×30=20(万元),则该公司年末对甲产品计提的存货跌价准备=36-20=1 6(万元)。

233网校编辑推荐:

2014年中级会计职称考试《中级会计实务》各章关键考点预习汇总