四、计算分析题

1.【答案】

(1)编制购人该无形资产的会计分录

借:无形资产600

贷:银行存款600

(2)计算2011年12月31日该无形资产的账面净值账面净值=600-600/10 x 1/12-600/10 x4=355万元

(3)编制2011年12月31 日对该无形资产计提减值准备的会计分录

借:资产减值损失106.5(355-248.5)

贷:无形资产减值准备106.5

(4)计算2012年该无形资产的账面净值该无形资产的摊销额=248.5/(12 x 5+11)×12=42万元

2012年12月31日该无形资产的账面净值=355—42=313万元

(5)编制2012年12月31日调整该无形资产减值准备的会计分录

2012年12月31日无形资产的账面价值=248.5—42=206.5万元,无形资产的预计可收回金额为220万元,按新准则规定,无形资产减值准备不能转回。

(6)计算2013年4月30 El该无形资产的账面净值2013年1月至4月,该无形资产的摊销额=206.5/(12 x4+11)×4=14万元2013年4月30日该无形资产的账面净值=313-14=299万元

(7)计算该无形资产出售形成的净损益该无形资产出售净损益=200-(299-106.5)=7.5万元

(8)编制该无形资产出售的会计分录至无形资产出售时累计摊销金额=600/10*1/12+600/10*4+42+14=301万元,已提减值准备106.5万元。

借:银行存款 200

无形资产减值准备 106.5

累计摊销 301

贷:无形资产 600

营业外收入 7.5

2. 【答案】

(1)会计分录:

借:在建工程 1400

累计折旧 400

固定资产减值准备 200

贷:固定资产 2000

借:在建工程 300

贷:工程物资 300

借:在建工程 117

贷:原材料 100

应交税费-应交增值税(进项转出)17

借:在建工程 150

贷:应付职工薪酬 150

借:在建工程 33

贷:银行存款 33

改扩建后在建工程账户的金额=1400+300+117+150+33=2000万元

借:固定资产 2000

贷:在建工程 2000

(2)2006年计提折旧=(2000-100)/10=190万元

借:制造费用 190

贷:累计费用 190

(3)2006年12月31日计提减值准备前的固定资产的账面价值=2000-190=1810万元,可收回金额为1693万元,应计提减值准备117万元(1810-1693)

借:资产减值损失 117

贷:固定资产减值准备 117

(4)2007年计提折旧=(1693-100)/9=177万元

借:制造费用 177

贷:累计折旧 177

(5)2007年12月31日计提减值准备前的固定资产的账面价值=1693-177=1516万元,可收回金额为1600万元,不应计提减值准备,也不能转回以前年度计提的减值准备。

(6)2008年计提折旧:(1516—100)÷8=177万元

借:制造费用177

贷:累计折旧177

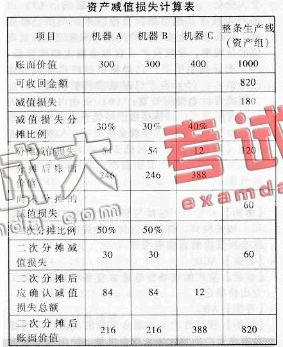

3.【答案】

(1)资产组账面价值=(600+600+800)一(600÷lO x 5+600÷lO x 5+800÷lO x 5)=1000万元。

(2)注:抵减后的各资产的账面价值_不得低于以下三者之中最高者:该资产的公允价值减去处置费用后的净额(如可确定的)、该资产预计来岁现金流量的现值(如可确定的)和零口因此而导致的未能分摊的减值损失金额,应当按照相关资产组或煮资产组组合中其他各项资产的账面价值所占比重进行分摊。因c机器的公允价值减去处置费用后的净额为388万元,所以分摊的价值损失为12万元,而不是72万元

(3)借:资产减值损失-机器A 84

-机器B 84

-机器C 12

贷:固定资产减值准备一机器A84

一机器B84

一机器C12

4.【答案】

(1)甲企业在其合并日的合并财务报表中确认的商誉=3200企业随后应当确定各资产组的可收回金额,并将其与账面价值(包括已分摊的办公大楼的账面价值部分)相比较,以确定相应的减值损失。考虑到研发中心的账面价值难以按照合理和一致的基础分摊至资产组,因此确定由A、B、c三个资产组组成最小资产组组合(在本例中即为整个企业),通过计算该资产组组合的可收回金额,并将其与账面价值(包括已分摊的办公大楼和研发中心的账面价值部分)相比较,以确定相应的减值损失。由于各资产组和资产组组合的公允价值减去处置费用后的净额难以确定,企业根据它们的预计未来现金流量的现值来计算其可收回金额。由于资产组A、B、c的可收回金额分别为199万元、164万元和271万元,而相应的账面价值(包括分摊的办公大楼账面价值)分别为119万元、206万元和275万元,资产组B和C的可收回金额均低于其账面价值,应当分别确认42万元和4万元减值损失,并将该减值损失在办公大楼和资产组之间进行分摊。根据分摊结果,因资产组B发生减值损失42万元而导致办公大楼减值11(42×56/206)万元,导致资产组B中所包括资产发生减值31(42×150/206)万元;因资产组c发生减值损失4万元而导致办公大楼减值1(4×75/275)万元,导致资产组c中所包括资产发生减值3(4×200/275)万元。

经过上述减值测试后,资产组A、B、c和办公大楼的账面价值分别为100万元、119万元(150—31)、197万元(200—3)和138万元(150一11—1),研发中心的账面价值仍为50万元,由此包括研发中心在内的最小资产组组合-3000*80%=800万元,少数股东权益=3000*20%=600万元

(2)合并报表反映的账面价值=2700+800=3500万元

计算归属于少数股东权益的商誉价值=(3200/80%-3000)×20%=200万元

资产组账面价值(包括完全商誉)=3500+200=3700万元

(3)资产组(乙企业)减值损失=3700-2000=1700万元公司应当首先将1700万元减值损失,分摊到商誉减值损失,其中分摊到少数股东权益的为200万元,剩余的1500万元应当在归属于母公司的商誉和乙企业可辨认资产之间进行分摊。应确认商誉减值损失为800万元。

固定资产应分摊的减值损失=(1500-800)×1500/(1500+1000)=420万元

无形资产应分摊的减值损失=(1500-800)×1000/(1500+1000)=280万元

(4)商誉减值的账务处理:

借:资产减值损失800

贷:商誉减值准备800

借:资产减值损失420

贷:固定资产减值准备420

借:资产减值损失280

贷:无形资产减值准备280