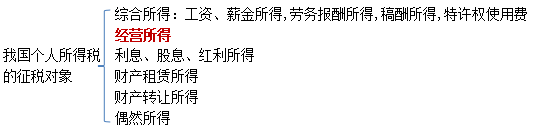

其中经营所得是指:

1.个体工商户从事生产、经营活动取得的所得,个人独资企业投资人、合伙企业的个人合伙人来源于境内注册的个人独资企业、合伙企业生产、经营的所得。

2.个人依法从事办学、医疗、咨询以及其他有偿服务活动取得的所得。

3.个人对企业、事业单位承包经营、承租经营以及转包、转租取得的所得。

4.个人从事其他生产、经营活动取得的所得。

备注:经营所得是自然人通过个体工商户、个人独资企业、合伙企业、办学、医疗、咨询等经营活动,首先要经过市场主体登记,其所得性质,是自然人通过其设立的市场主体的经营行为获得的。通俗一点就是自己做老板,不要别人给发工资。那么以上这些取得所得的个体工商户、个独企业等主体就需要缴纳个税中的经营所得。

第一步,计算应纳税所得额:经营所得应纳税所得额=收入总额-成本-费用-损失

备注:取得经营所得的个人,没有综合所得的,计算其每一纳税年度的应纳税所得额时,除了上面的成本费用损失可以扣除外,还应当减除费用6万元(5000元/月)、专项扣除、专项附加扣除以及依法确定的其他扣除。

就需要看这个个体老板有没有在外给别人打工,如果没有的就可以将每年的6万还有自己承担的社保(专项扣除)、专项附加扣除(子女教育支出、住房租金支出等)都在计算经营所得时扣除。

经营所得个税是超额累进税率,我们在按照上面的公式计算出应纳税所得额后需要在下列税率表找到对应税率。

第二步,计算应纳税额:经营所得应纳税额=全年应纳税所得额x适用税率-速算扣除数

个人所得税率表(个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得适用)

级数 | 全年应纳税所得额 | 税率 | 速算扣除数 |

1 | 不超过30000元的 | 5% | 0 |

2 | 超过30000元至90000元的部分 | 10% | 1500 |

3 | 超过90000元至300000元的部分 | 20% | 10500 |

4 | 超过300000元至500000元的部分 | 30% | 40500 |

5 | 超过500000元的部分 | 35% | 65500 |

1.预缴纳税申报:

个体工商户业主、个人独资企业投资者、合伙企业个人合伙人、承包承租经营者个人以及其他从事生产、经营活动的个人取得经营所得,按年计算个人所得税,由纳税人在月度或季度终了后15日内,向经营管理所在地主管税务机关报送纳税申报表,并预缴税款。

2.汇算清缴纳税申报。

在取得所得的次年3月31日前,向经营管理所在地主管税务机关办理汇算清缴。

备注:两次申报不冲突,预缴一般情况是按季度数据来申报,每年的1月、4月、7月和10月申报上个季度的。汇算清缴是一年一次,在每年的1月1日开始到3月31日完成上一年的经营所得全年数据的申报,和预缴有出入的多退少补即可。

温馨提示:文章由作者233网校-lxh独立创作完成,未经著作权人同意禁止转载。