81、根据以下资料,回答81-87题:

Sam先生是在中国境内的外商投资企业工作取得工资、薪金的外籍人员,2012年l0月取得来自中国境内的收入情况如下:

(1)取得工资收入20 000元

(2)出版图书一部,出版社支付稿酬80 000元。

(3)一次性取得讲学收入12 000元。

(4)参加某大型商场开业抽奖活动。中奖所得5 000元。

下列关于个人所得税的说法中,不正确的是( )。

A.工资、薪金所得,适用超额累进税率

B.个体T商户生产、经营所得,适用超额累进税率

C.稿酬所得,适用比例税率

D.特许权使用费所得,适用超额累进税率

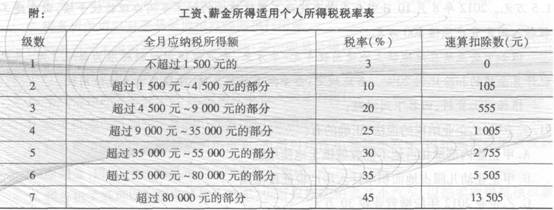

82、 工资收入应缴纳个人所得税为( )元。

A.2 795

B.3 120

C.3 995

D.3 495

83、 Sam先生取得的稿酬收入应缴纳个人所得税( )元。

A.12 800

B.8 960

C.12 600

D.14 400

84、 Sam先生取得的讲学收入应缴纳个人所得税( )元。

A.4 000

B.3 960

C.2 400

D.1 920

85、 Sam先生取得的中奖所得应纳个人所得税( )元。

A.800

B.200

C.1 000

D.400

86、 关于个人所得税申报的说法中,错误的有( )。

A.Sam先生的稿酬收入的个人所得税由出版社代扣代缴

B.如果Sam先生的畅销书籍加印,所取得的加印收入应单独计税

C.Sam先生所在单位应当按照国家规定办理个人所得税全额扣缴申报

D.Sam先生不是个人所得税自行申报纳税的纳税义务人

87、根据以下资料,回答87-91题:

甲建筑工程公司下辖3个施工队、1个招待所(均为非独立核算单位),2012年经营业务如下:

(1)承包某建筑工程项目,并与建设方签订了建筑工程总包合同,总包合同明确工程总造价3 000万元。

(2)甲建筑工程公司将其中200万元的建筑工程项目分包给乙建筑工程公司。

(3)甲建筑工程公司向丙建筑工程公司转让闲置办公用房一栋(购置原价700万元),取得转让收入1300万元。

(4)甲建筑工程公司招待所取得客房收入30万元,餐厅、歌舞厅收入共计55万元。已知该地娱乐业营业税税率为20%。

根据以上资料,回答下列问题:

甲建筑工程公司承包建筑工程应缴纳的营业税为( )万元。

A.6

B.84

C.90

D.150

88、 甲建筑工程公司招待所收入应缴纳的营业税为( )万元。

A.4.25

B.1 1.9

C.12.5

D.17

89、 甲建筑工程公司转让闲置办公用房应缴纳的营业税为( )万元。

A.1 8

B.30

C.39

D.65

90、 乙建筑工程公司应缴纳的营业税为( )万元。

A.0

B.6

C.21

D.66