(一)资源配置职能-机制和手段

1. 确定社会公共需要的基本范围

2. 优化财政支出结构

3. 为公共工程提供必要的资金保障

4. 引导和调节社会投资方向

通过政府直接投资、财政贴息、税收优惠等方式,引导和调节社会投资方向,提高社会整体投资效率。

5.提高财政自身管理和运营效率

(二)收入分配职能

1.明确市场和政府对社会收入分配的范围和界限

2.加强税收调节

(1)通过税收进行的收入再分配活动是在全社会范围内进行的收入的直接调节,具有一定的强制性。比如:①通过企业所得税、个人所得税将企业和个人的收益调节到合理水平;

②通过资源税调节自然资源形成的级差收入。

3. 发挥财政转移支付作用

(1)通过财政转移支付对收入进行再分配,是将资金直接补贴给地区和个人。

(2)举例

①增加对经济发展相对较慢地区的转移性支出;

②增加社会保障、收入保障、教育和健康等转移性支出。

4.发挥公共支出的作用

(三)经济稳定和发展职能

1.推动社会总需求和总供给的基本平衡。

2.调节社会投资需求水平和社会经济结构

(1)通过税收、财政补贴、财政贴息、公债等,调节社会投资需求水平,影响就业水平,使经济保持一定的增长。

(2)通过财政直接投资,调节社会经济结构,调节社会有效供给能力。

3.通过税收等调节个人消费水平和结构。

4.实现经济和社会的协调健康发展。

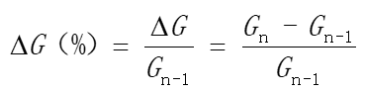

(一)财政支出增长率

计算公式为:

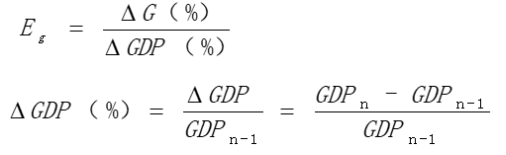

(二)财政支出增长的弹性系数

1.含义

(1)财政支出增长的弹性系数是指财政支出增长率与国内生产总值增长率之比,用Eg表示。

(2)弹性系数大于1,表明财政支出增长速度快于国内生产总值增长速度。

2.计算公式为:

(三)财政支出增长的边际倾向

计算公式为:MGP=ΔG/ΔGDP

(一)购买性支出

1.政府消费性支出

(1)社会总消费包括居民消费、企业消费和政府消费,社会总消费构成了社会总需求的一部分,所以,政府消费性支出就成为社会总需求的组成部分。

(2)在国家财政支出项目中,属于政府消费性支出的有行政管理支出、国防支出、教育支出、科学技术支出、卫生健康支出等。

2.政府投资性支出

与非政府投资相比较,政府投资性支出具有以下特点:

(1)非营利性。

(2)长期性。

(3)外部性。

(二)转移性支出

1.社会保障支出

(1)社会保险。

(2)社会救助。

(3)社会福利。

(4)社会优抚。

2.财政补贴

(一)我国政府一般公共预算收入科目(四类)

(1)税收收入;

(2)非税收入;

(3)债务收入;

(4)转移性收入。

(二)非税收入包括八款:

(1)专项收入;

(2)行政事业性收费收入;

(3)罚没收入;

(4)国有资本经营收入;

(5)国有资源(资产)有偿使用收入;

(6)捐赠收入;

(7)政府住房基金收入;

(8)其他收入。

衡量宏观税负的口径(从小到大排列)

(1)税收收入占GDP的比重;

(2)财政收入(一般预算收入)占GDP的比重;

(3)财政收入(一般预算收入)加政府性基金收入、国有资本经营预算收入、社会保障基金收入后的合计占GDP的比重。

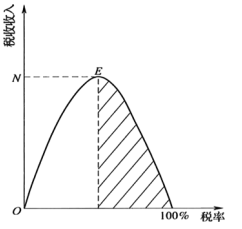

1.拉弗曲线的含义

(1)拉弗曲线是对税率与税收收入或经济增长之间关系的形象描述。

(2)该曲线的基本含义是:保持适度的宏观税负水平是促进经济增长的一个重要条件。

2.拉弗曲线的机理

(1)在较低的税率区间内,税收收入将随税率的增加而增加;

(2)由于税收会对纳税人投资和工作的积极性产生影响,继续提高边际税率超过一定的限度:

①将对劳动供给与投资产生负激励;

②进而抑制经济增长,使税基减小,税收收入下降。

1.前转 | (1)前转又称顺转或向前转嫁,纳税人将其所纳税款通过提高其所提供商品价格的方法,向前转移给商品的购买者或者最终消费者负担的一种形式。 (2)前转是税收转嫁最典型和最普遍的形式,多发生在流转税上。 |

2.后转 | 后转又称逆转或向后转嫁,在纳税人前转税负存在困难时,纳税人通过压低购入商品或者生产要素进价的方式,将其缴纳的税收转给商品或者生产要素供给者的一种税负转嫁。 |

| 3.混转 | 混转也称为散转: ①纳税人既可以把税负转嫁给供应商,又可以把税负转嫁给购买者,实际上是前转和后转的混合方式; ②或者一部分税负转嫁出去,另一部分税负则由纳税人自行消化(消转)。 |

| 4.消转 | (1)不是通过提高销售价格的形式前转,也不是通过压低进价的方式后转。 (2)而是通过改善经营管理、提高劳动生产率等措施降低成本、增加利润来抵消税负。 (3)消转实质上是用生产者应得到的超额利润抵补税负,实际上税负并没有转嫁。 |

| 5.旁转 | (1)旁转也称侧转,纳税人将应负担的税负转嫁给购买者或者供应者以外的其他人负担。 (2)举例:当一种征税物品的税负难以实现前转、后转或消转时,纳税人通过压低运输价格等办法将税负转嫁给运输者承担。 |

| 6.税收资本化 | (1)税收资本化也称“资本还原”,生产要素购买者将所购买的生产要素未来应当缴纳的税款,通过从购入价格中预先扣除(压低生产要素购买价格)的方法,向后转嫁给生产要素的出售者。 (2)税收资本化是税收后转的一种特殊形式,但与税收后转在转嫁媒介和转嫁方式上存在明显不同: ①转嫁媒介不同 ②转嫁方式不同 |

(一)国债的政策功能

弥补财政赤字

2.调节货币供应量和利率

(二)国债的限度

1.衡量国债绝对规模有三个指标:

(1)国债余额,即历年累积债务的总规模;

(2)当年发行的国债总额;

(3)当年到期需还本付息的国债总额。

2.国债的限度是相对国民经济的应债能力(GDP)而言的, 考察一国国债的限度,主要还是要考察国债的相对规模。

3.衡量国债相对规模有两大指标:

(1)国债负担率

国债负担率又称国民经济承受能力,是指国债累计余额占国内生产总值(GDP)的比重。

(2)债务依存度

①债务依存度是指当年的债务收入与财政支出的比例关系。

②反映了一个国家的财政支出有多少是依靠发行国债来实现的。

(三)国债发行方式

公募招标方式

(2)承购包销方式

(3)直接发售方式

(4)随买发行方式

(四)国债偿还制度

(1)抽签分次偿还法

(2)到期一次偿还法

(3)转期偿还法

(4)提前偿还法

(5)市场购销法

(一)纳税人 (纳税人、负税人、扣缴义务人)

纳税人和负税人可能一致,也可能不一致。

①个人所得税和企业所得税,纳税人和负税人一致;

②增值税、消费税,纳税人和负税人不一致(即税负转嫁)。

(二)课税对象

1.课税对象 | 即征税客体,是指税法规定的征税的目的物。 |

2.税目 | (1)即税法规定的课税对象的具体项目; (2)是对课税对象的具体划分,反映具体的征税范围,代表征税的广度。 |

3.计税依据(或课税标准) | (1)是指计算应纳税额的依据,它规定了如何确定和度量课税对象,以便计算税基。 (2)两种主要的计税依据分别是计税金额(从价税)和计税数量(从量税)。 |

(三)税率

税率是指税法规定的应征税额与课税对象之间的比例,是计算应征税额的标准,是税收制度的中心环节。

税率的高低,体现着征税的深度。

应征税额=课税对象×税率。

(一)按课税对象分类

1. 所得税(一般包括企业所得税、个人所得税。)

2. 货物和劳务税(如增值税、消费税和关税。)

3. 财产税(如房产税、契税和车船税。)

4. 资源税(如城镇土地使用税等。)

5.行为目的税(如印花税等。)

(二)按计量课税对象的标准不同分类

1.从价税(如增值税、所得税等。)

2.从量税(如消费税中的啤酒、汽油、柴油等项目。)

(三)按税收与价格的关系分类

1.价内税 (如消费税)

2.价外税 (如增值税)

(四)按税负能否转嫁分类

1.直接税(如所得税、财产税。)

2.间接税(如各种增值税、消费税。)

(五)按税收管理权限和使用权限分类

1.中央税(如消费税、关税。)

2.地方税(如契税、房产税、耕地占用税、土地增值税、城镇土地使用税、车船税等)

3.中央和地方共享税(如增值税、企业所得税、个人所得税。)

(二)税率与征收率

1.税率:增值税的税率,适用于一般纳税人,目前有13%、9%、6%和0共四档税率。

主要记忆:9%

(1)纳税人销售或者进口:

暖气、冷气、石油液化气、天然气、煤气、沼气;

图书、报纸、杂志、音像制品、电子出版物;

包括粮食在内的农产品、农机、农药、农膜;

自来水、热水;

食用植物油、食用盐、居民用煤炭制品;

饲料、化肥、二甲醚。

(2)纳税人提供:

不动产:不动产租赁服务、销售不动产、转让土地使用权;

建筑、邮政、交通运输、基础电信。

2.征收率

(1)增值税的征收率适用于小规模纳税人和特定一般纳税人,均按3%的征收率计征;

(2)但销售自行开发、取得、自建的不动产以及不动产经营租赁服务按5%计征。

(一)税目和税率

1.税目(15类)烟、酒;摩托车、小汽车、游艇、成品油;鞭炮焰火;高档化妆品、贵重首饰及珠宝玉石、高档手表、高尔夫球及球具;木制一次性筷子、实木地板、电池、涂料。

(一)税率

(1)企业所得税税率为25%。

(2)适用税率20%的情形:

①非居民企业在中国境内未设立机构、场所的;

②非居民企业在中国境内虽设立机构、场所,但取得的所得与其所设机构、场所没有实际联系的;

【提示】应当就其来源于中国境内的所得缴纳企业所得税。

(二)应纳税所得额以及应纳税额的计算

应纳税所得额=年度收入总额-不征税收入-免税收入-各项扣除-允许弥补的以前年度亏损

应纳税额=应纳税所得额×适用税率-减免和抵免税额

(一)课税对象(共9项)

①工资、薪金所得; ②劳务报酬所得; ③稿酬所得; ④特许权使用费所得。 | (1)居民个人取得第①项至第④项所得(称为综合所得),按纳税年度合并计算个人所得税。 (2)非居民个人取得第①项至第④项所得按月或者按次分项计算个人所得税。 |

⑤经营所得; ⑥利息、股息、红利所得; ⑦财产租赁所得; ⑧财产转让所得; ⑨偶然所得。 | 纳税人取得第⑤项至第⑨项所得,分别计算个人所得税。 |

(二)应纳税额的计算

| (1)工资、薪金所得;劳务报酬所得;稿酬所得;特许权使用费所得。 | ①居民个人(综合所得) a.以每一纳税年度的收入额减除费用60000元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。 b.劳务报酬所得、稿酬所得、特许权使用费所得以收入减除20%的费用后的余额为收入额。 c.稿酬所得的收入额减按70%计算。 d.专项扣除包括:按照国家规定的范围和标准缴纳的基本养老保险、基本医疗保险、失业保险等社会保险费和住房公积金等。 e.专项附加扣除包括: • 子女教育; • 继续教育; • 大病医疗; • 住房贷款利息或者住房租金; • 瞻养老人等。 ②非居民个人 a. 工资、薪金所得,以每月收入额减除费用5000元后的余额为应纳税所得额。 b.劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为应纳税所得额 |

(2)经营所得 | 以每一纳税年度的收入总额减除成本、费用以及损失后的余额,为应纳税所得额。 |

(3)财产租赁所得 | ①每次收入不超过4000元的,减除费用800元,其余额为应纳税所得额。 ②4000元以上的,减除20%的费用,其余额为应纳税所得额。 |

(4)财产转让所得 | 以转让财产的收入额减除财产原值和合理费用后的余额,为应纳税所得额。 |

(5)利息、股息、红利所得和偶然所得 | 以每次收入额为应纳税所得额。 |

(一)纳税人和征税对象

1.纳税人

(1)在我国城市、县城、建制镇和工矿区内拥有房屋产权的单位和个人。

(2)具体包括产权所有人、承典人、房产代管人或者使用人。

2.房产税的征税对象是房屋。

(二)征税范围

1.房产税的征税范围为城市(不包括农村)、县城、建制镇和工矿区的房屋。

2.独立于房屋之外的建筑物,如围墙、烟囱、水塔、菜窖、室外游泳池等不属于房产税的征税范围。

(三)税率

1.我国现行房产税采用比例税率。

2.从价计征和从租计征实行不同标准的比例税率。

(1)从价计征的,税率为1.2%。

(2)从租计征的,税率为12%。

(四)计税依据

1.房产税以房产的计税价值或房产租金收入为计税依据。

(1)按房产计税价值征税的,称为从价计征;

(2)按房产租金收入征税的,称为从租计征。

(一)纳税人

1.在中华人民共和国境内转移土地、房屋权属,承受的单位和个人为契税的纳税人。

2.土地、房屋权属是指土地使用权和房屋所有权。

3.转移土地、房屋权属,是指下列行为:

(1)土地使用权出让。

(2)土地使用权转让,包括出售、赠与、互换,不包括土地承包经营权和土地经营权的转移。

(3)房屋买卖、赠与、互换。

(二)征税范围

土地、房屋权属未发生转移的,不征收契税。契税的具体征税范围包括以下五项内容:

1.国有土地使用权出让

2.土地使用权的转让

3.房屋买卖

4.房屋赠与

5.房屋互换

(1)以作价投资(入股)、偿还债务、划转、奖励等方式转移土地、房屋权属的,应当依照税法规定征收契税。

(2)企业破产清算期间,对非债权人承受破产企业土地、房屋权属的,征收契税。

(3)土地、房屋典当、分拆(分割)、抵押以及出租等行为,不属于契税的征收范围。

财政政策的工具 | 社会总供给< 社会总需求,经济过热 | 社会总供给> 社会总需求,经济萧条 |

1.预算政策 | 缩小支出规模、保持预算盈余 | 扩大支出规模,保持一定赤字规模 |

2.税收政策 | 提高税率、减少税收优惠 | 降低税率、增加税收优惠 |

3.公债政策 | 增加长期国债、提高利率 | 增加短期国债、降低利率 |

4.公共支出 | 减少公共支出 | 增加公共支出 |

5.政府投资政策 | 降低投资支出水平 | 提高投资支出水平 |

6.财政补贴政策 | 减少补贴支出 | 增加补贴支出 |

(一)政府购买支出乘数

计算公式及结论

(1)政府购买支出乘数KG

=国民收入变动率∆Y/政府购买支出变动率∆G

=1/(1-b)

式中:b代表边际消费倾向。

(二)税收乘数

计算公式及结论

(1)税收乘数KT

=国民收入变动率∆Y/税收变动率∆T

=-b/(1-b)

(2)同税收乘数比较,购买性支出乘数大于税收乘数。

(3)这说明增加财政支出政策对经济增长的作用大于减税政策。

(三)平衡预算乘数

计算公式及结论

(1)平衡预算乘数Kb

=国民收入变动率∆Y/税收变动率∆T

+国民收入变动率∆Y/政府购买支出变动率∆G

=KT+KG

=-b/(1-b)+1/(1-b)=(1-b)/(1-b)=1

(2)即使增加税收会减少国民收入,但如果同时等额增加政府支出,国民收入也会以支出增加的数量增加。

(3)这意味着即使实行平衡预算政策,仍具有扩张效应,其效应等于1。