考点一、税制要素

税制要素:指构成一国税收制度的主要因素,具体包括纳税人、课税对象、税率、纳税环节、纳税期限、减税和免税、违章处理、纳税地点等。其中,纳税人、课税对象和税率是税制的基本要素。

要素 | 内容 | |

纳税人 | (1)纳税人:即纳税主体,是指直接负有纳税义务的单位和个人。(自然人或法人) (2)负税人:最终负担税款的单位和个人。 (3)扣缴义务人:指法律、行政法规规定负有代扣代缴、代收代缴税款义务的单位和个人。 它的义务由法律基于行政便宜主义而设定,为法定义务。 | |

扣缴义务人的类型:①各种类型的企业;②机关、社会团体、民办非企业单位、部队、学校和其他单位;③个体工商户、个人合伙经营者和其他自然人。 ③只是负有代为扣税并缴纳税款法定职责的义务人。 | ||

课税对象 | (1)课税对象:即征税客体,是指税法规定的征税的目的物。 (2)税源:即税收的经济来源或最终出处。税源总是以收入的形式存在的。 (3)税目:即税法规定的课税对象的具体项目,是对课税对象的具体划分,反映具体的征税范围,代表征税的广度。 (4)计税依据(或课税标准):指计算应纳税额的依据,它规定了如何确定和度量课税对象,以便计算税基。 主要的计税依据:计税金额(从价税)和计税数量(从量税)。 | |

税率 | 税率:指税法规定的应征税额与课税对象之间的比例,是计算应征税额的标准,是税收制度的中心环节。税率的高低,体现着征税的深度。 应征税额=课税对象×税率。 | |

(1)比例税率 | 指对于同一课税对象,不论其数量大小都按同一比例征税的一种税率制度。 包括:单一比例税率和差别比例税率(产品差别比例税率、行业差别比例税率、地区差别比例税率和幅度差别比例税率) | |

(2)定额税率 | (固定税额)按课税对象的一定计量单位规定固定税额,而不是规定征收比例的一种税率制度。以绝对金额表示,一般适用于从量计征的税种。 | |

(3)累进(退)税率 | 全额累进税率:对课税对象的全部数额都按与之相应的税率计算税额。 超额累进税率:把课税对象按数额大小划分为若干等级,每个等级由低到高规定相应的税率,每个等级分别按该等级的税率计征。 | |

纳税环节 | 在国民收入与支出环流的过程中,按照税法规定应当缴纳税款的环节。 | |

纳税期限 | 指税法规定的纳税人发生纳税义务后向国家缴纳税款的期限。 | |

减税和免税 | 减税和免税:指税法对某些纳税人或课税对象给予鼓励和照顾的一种特殊规定。 ①减税:指对应纳税额少征一部分税款; ②免税:指对应纳税额全部免征。 | |

违章处理 | 指税务机关对纳税人违反税法的行为采取的处罚性措施。税收强制性特征的体现。 | |

纳税地点 | 指纳税人应当缴纳税款的地点。一般来说,纳税地点和纳税义务发生地是一致的。但在某些特殊情况下,纳税地点和纳税义务发生地不一致。 | |

考点二、税收分类

分类依据 | 类别 |

课税对象不同 | 货物和劳务税:以商品流转额和非商品流转额为征税对象的税种,如增值税、消费税和关税。 |

所得税:以纳税人的所得额为课税对象的税收,包括个人所得税和企业所得税。 | |

财产税:以各种财产(包括动产和不动产)为课税对象的税收,如房产税、车船税、契税等。 | |

资源税:对从事资源开发的单位和个人征收的一类税,目前我国资源税类包括资源税和土地使用税等。 | |

行为目的税:是指以纳税人的某些特定行为为征税对象,包括印花税等。 | |

计量课税对象的标准不同 | 从价税:以课税对象的价格为计税依据的税收,如增值税、所得税等。 |

从量税:以课税对象的数量、重量、容量或体积为计税依据的税收,如消费税中的啤酒、汽油、柴油等项目。 | |

税收与价格的 关系 | 价内税:税款构成商品或劳务价格组成部分的税收,如消费税。 |

价外税:指税款作为商品或劳务价格以外附加的税收。 (增值税在零售以前各环节采取价外税,在零售环节采取价内税。) | |

税负能否转嫁 | 直接税:指由纳税人直接负担税负,不发生税负转嫁关系的税收,即纳税人就是负税人,如所得税、财产税。 |

间接税:指纳税人能将税负转嫁给他人负担的税收,即纳税人与负税人不一致,如各种流转税。 | |

税收管理权限和使用权限 | 中央税:由中央管辖课征并支配的税种,如消费税、关税。 |

地方税:由地方管辖课征并支配的税种,如契税、房产税、耕地占用税、土地增值税、城镇土地使用税、车船税等。 | |

中央和地方共享税:指属于中央政府和地方政府共同享有并按照一定比例分成的税种,如增值税、企业所得税、个人所得税。 |

考点三、我国现行税收法律制度

我国现行税收法律制度由18个税种组成,按其性质和作用大致为分以下5类。

分类 | 类别内容 |

货物和劳务税类 | 包括增值税、消费税和关税 |

所得税类 | 包括企业所得税、个人所得税 |

财产税类 | 包括房产税、契税、车船税 |

资源税类 | 包括资源税、城镇土地使用税、耕地占用税、土地增值税 |

行为目的税类 | 包括环境保护税、印花税、城市维护建设税、车辆购置税、烟叶税、船舶吨税 |

2021年真题示例:

下列税种中,属于间接税的是( )

A、车船税

B、消费税

C、个人所得税

D、房产税

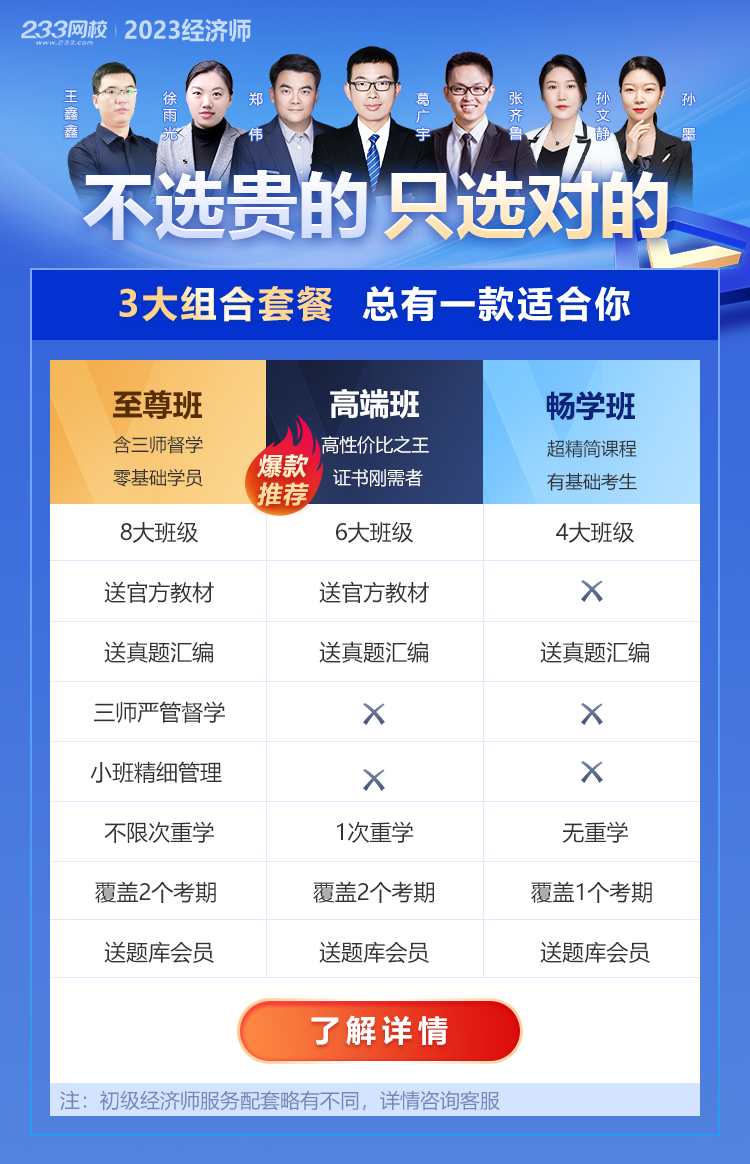

为帮助考生们通过中级经济师考试,233网校特隆重推出:2023年经济师好课,三大阶段系统化辅导,8大班级课程+配套锁分,去购买>>

①帮助零基础考生快速进入学习状态,了解考情,梳理学习思路。②系统性的帮助考生夯实基础,掌握新教材考点。③针对性讲解典型习题,让你掌握考核方式、出题方式,提升做题技巧及效率。

①串讲考试中反复出题的考点,针对性突破重难点,稳抓核心分值。②针对性拆分讲解重难点,帮助考生攻克难题,抓住重要分值。③对当年考试真题进行详细讲解,并结合课程预测考试趋势及方向。

①讲解高含金量考题突击卷,帮助考生做"考题",短期冲分。②临考直播总结历年高分考点,预测当年考点,实现考前迅猛锁分。