财务可行性评价指标

财务可行性评价指标相关课程

财务可行性评价指标考点解析

财务可行性评价指标考点解析

财务可行性评价指标介绍

财务可行性评价指标介绍

财务可行性评价指标

1、非贴现现金流量指标:指没有考虑货币时间价值的指标。

|

①投资回收期PP(静态) |

概念:指回收初始投资所需要的时间,一般以年为单位。 计算方法:

投资回收期=原始投资额/每年NCF 2)如果每年的营业净现金流量(NCF)不相等,则计算投资回收期要根据每年年末尚未回收的投资额加以确定。 优点:投资回收期的概念容易理解,计算简便 缺点:没有考虑货币时间价值,没有考虑回收期满后的现金流量。 |

|

②平均报酬率(ARR) |

概念:投资项目寿命周期内平均的年投资报酬率。 计算方法:平均报酬率=平均年现金流量/初始投资额×100% 优点:简明、易算、易懂 缺点:没有考虑货币时间价值 |

2、贴现现金流量指标:指考虑了货币时间价值的指标。

|

①净现值(NPV) |

1、概念:指投资项目投入使用后的净现金流量,按资本成本率或企业要求达到的报酬率折算为现值,加总后减去初始投资以后的余额。

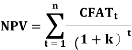

NPV:净现值;NCFt:第t年的净现金流量;k:贴现率(资本成本率或企业要求的报酬率); n:项目预计使用年限;C为初始投资额。 净现值是从投资开始至项目寿命终结时所有一切现金流量(包括现金流入和现金流出)的现值之和。

n:开始投资至项目寿命终结时的年数;CFATt:第t年的现金流量; k:贴现率(资本成本率或企业要求的报酬率)。 2、决策规则∶ 只有一个备选方案,净现值>0,则采纳该方案; 有多个备选方案,在可选方案中选择净现值最大的方案。 2、优点:考虑了货币时间价值,能够反映各种投资方案的净收益。 4、缺点:不能揭示各个投资方案本身可能达到的实际报酬率水平。 |

|

②内部报酬率(IRR) |

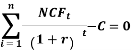

1、概念:指使投资项目的净现值等于零的贴现率。内部报酬率反映投资项目的真实报酬率。 计算公式为∶

NCFt:第t年的净现金流量;r:内部报酬率;n:项目使用年限;C为初始投资额。 2、决策规则: 只有一个备选方案:如果计算出的内部报酬率≥企业的资本成本率或必要报酬率,则采纳 有多个备选方案的互斥选择决策中,选择内部报酬率超过资本成本率最大的投资项目。 3、优点:考虑了货币时间价值,反映了投资项目的真实报酬率,且概念易于理解。 4、缺点:计算过程比较复杂,特别是每年的 NCF不相等的投资项目,一般要经过多次测算才能求得。 |

|

③获利指数 |

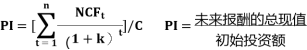

1、概念:又称利润指数(PI),指投资项目未来报酬的总现值与初始投资额的现值之比。 2、优点:考虑了货币时间价值,能够真实地反映投资项目的盈亏程度。由于获利指数是用相对数表示,所以,有利于在初始投资额不同的投资方案之间进行对比。

PI:获利指数;NCFt:第t年的净现金流量;k:贴现率;C:初始投资额 3、决策规则∶只有一个备选方案,获利指数大于或等于 1,则采纳该方案;有多个方案,选择获利指数最大的投资项目。 在进行投资决策时,主要依据是贴现指标。在互斥选择决策中,使用三个贴现指标选择的结论不一致时,在无资本限量的情况下,以净现值为选择标准。 |

相关知识点pdf资料

2024年中级经济师《工商管理》经典母题汇总:第十章

304.33KB

下载

2024年中级经济师《工商管理》经典母题汇总:第十一章

358.65KB

下载

2024年中级经济师《工商管理》经典母题汇总:第八章

343.39KB

下载

2024年中级经济师《工商管理》经典母题汇总:第九章

478.12KB

下载

2024年中级经济师《工商管理》经典母题汇总:第七章

333.13KB

下载

2024年中级经济师《工商管理》经典母题汇总:第六章

323.05KB

下载

2024年中级经济师《工商管理》经典母题汇总:第五章

345.82KB

下载

2024年中级经济师《工商管理》经典母题汇总:第四章

471.77KB

下载

2024年中级经济师《工商管理》经典母题汇总:第三章

479.68KB

下载

2024年中级经济师《工商管理》经典母题汇总:第二章

379.37KB

下载

2024年中级经济师《工商管理》经典母题汇总:第一章

444.41KB

下载财务可行性评价指标考点试题

正确答案: B

答察解析: 选项A错误:风险报酬率考虑的是风险价值,不考虑货币时间价值。

选项D错误:静态投资回收期不考虑货币时间价值。

贴现现金流量指标是指考虑了货币时间价值的指标,包括净现值、内部报酬率和获利指数等。因此本题应选择BCE选项。

正确答案: C

答察解析: 此题考查内部报酬率的计算。内部报酬率(IRR)是使投资项目的净现值等于零的贴现率。可根据题目中的两个贴现率,使用插值法,计算出方案的实际内部报酬率。利用插值法计算:

(18%-IRR)/(18%-15%)=6.5/[6.5-(-4.5)],解得IRR=16.23%

故C选项正确。

正确答案: A

答察解析: 本题考查投资回收期的计算。投资回收期=原始投资额/每年的NCF=300/140=2.1(年)。故选A选项。

正确答案: A

答察解析: 选项AE正确、选项D错误:净现值法的决策规则:在只有一个备选方案的采纳与否决策中,净现值为正则采纳。在有多个备选方案的互斥选择决策中,在可选方案中选择净现值最大的方案。

选项B错误:在只有一个备选方案的采纳与否决策中,如果计算出的内部报酬率大于或等于企业的资本成本率,则采纳该方案。

选项C错误:在只有一个备选方案的采纳与否决策中,获利指数大于或等于1,则采纳该方案。

大咖讲解:财务可行性评价指标

固定资产投资决策

(一)现金流量估算

|

初始现金流量 |

指开始投资时发生的现金流量,总体是现金流出量,用“负数”或“带括号”的数字表示。 (1)固定资产投资额:固定资产的购入或建造成本、运输成本、安装成本等。 (2)流动资产投资额:对原材料、在产品、产成品和现金等流动资产的投资。 (3)其他投资费用:指与长期投资有关的职工培训费、谈判费、注册费用等。 (4)原有固定资产的变价收入 |

|

营业现金流量 |

指投资项目投入使用后,在其寿命周期内由于生产经营所带来的现金流入和流出的数量。 一般按年度进行计算,并设定投资项目的每年销售收入为营业现金流入量,付现成本(需要当期支付现金的成本,不包括折旧)为营业现金流出量,则计算公式为∶ 每年净营业现金流量(NCF)=每年营业收入-付现成本-所得税= 净利润+折旧 |

|

终结现金流量 |

终结现金流量:指投资项目完结时所发生的现金流量。 包括∶ (1)固定资产的残值收入或变价收入; (2)原来垫支在各种流动资产上的资金收回; (3)停止使用的土地变价收入等。 |

(二)财务可行性评价指标

1、非贴现现金流量指标:指没有考虑货币时间价值的指标。

|

①投资回收期PP(静态) |

概念:指回收初始投资所需要的时间,一般以年为单位。 计算方法:

投资回收期=原始投资额/每年NCF 2)如果每年的营业净现金流量(NCF)不相等,则计算投资回收期要根据每年年末尚未回收的投资额加以确定。 优点:投资回收期的概念容易理解,计算简便 缺点:没有考虑货币时间价值,没有考虑回收期满后的现金流量。 |

|

②平均报酬率(ARR) |

概念:投资项目寿命周期内平均的年投资报酬率。 计算方法:平均报酬率=平均年现金流量/初始投资额×100% 优点:简明、易算、易懂 缺点:没有考虑货币时间价值 |

2、贴现现金流量指标:指考虑了货币时间价值的指标。

|

①净现值(NPV) |

1、概念:指投资项目投入使用后的净现金流量,按资本成本率或企业要求达到的报酬率折算为现值,加总后减去初始投资以后的余额。

NPV:净现值;NCFt:第t年的净现金流量;k:贴现率(资本成本率或企业要求的报酬率); n:项目预计使用年限;C为初始投资额。 净现值是从投资开始至项目寿命终结时所有一切现金流量(包括现金流入和现金流出)的现值之和。

n:开始投资至项目寿命终结时的年数;CFATt:第t年的现金流量; k:贴现率(资本成本率或企业要求的报酬率)。 2、决策规则∶ 只有一个备选方案,净现值>0,则采纳该方案; 有多个备选方案,在可选方案中选择净现值最大的方案。 2、优点:考虑了货币时间价值,能够反映各种投资方案的净收益。 4、缺点:不能揭示各个投资方案本身可能达到的实际报酬率水平。 |

|

②内部报酬率(IRR) |

1、概念:指使投资项目的净现值等于零的贴现率。内部报酬率反映投资项目的真实报酬率。 计算公式为∶

NCFt:第t年的净现金流量;r:内部报酬率;n:项目使用年限;C为初始投资额。 2、决策规则: 只有一个备选方案:如果计算出的内部报酬率≥企业的资本成本率或必要报酬率,则采纳 有多个备选方案的互斥选择决策中,选择内部报酬率超过资本成本率最大的投资项目。 3、优点:考虑了货币时间价值,反映了投资项目的真实报酬率,且概念易于理解。 4、缺点:计算过程比较复杂,特别是每年的 NCF不相等的投资项目,一般要经过多次测算才能求得。 |

|

③获利指数 |

1、概念:又称利润指数(PI),指投资项目未来报酬的总现值与初始投资额的现值之比。 2、优点:考虑了货币时间价值,能够真实地反映投资项目的盈亏程度。由于获利指数是用相对数表示,所以,有利于在初始投资额不同的投资方案之间进行对比。

PI:获利指数;NCFt:第t年的净现金流量;k:贴现率;C:初始投资额 3、决策规则∶只有一个备选方案,获利指数大于或等于 1,则采纳该方案;有多个方案,选择获利指数最大的投资项目。 在进行投资决策时,主要依据是贴现指标。在互斥选择决策中,使用三个贴现指标选择的结论不一致时,在无资本限量的情况下,以净现值为选择标准。 |

(三)项目风险的衡量与处理方法

|

调整现金流量法 |

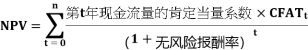

调整现金流量法:把不确定的现金流量调整为确定的现金流量,然后用无风险报酬率作为折现率计算净现值。

NPV:净现值;CFATt:第t年的现金流量 肯定当量系数:指不确定的 1元现金流量相当于使投资者肯定满意的金额系数,数值在 0~1 之间,越远期的现金流量,肯定当量系数越小。通过使用肯定当量系数可以把各期,尤其是远期不确定的现金流量调整为确定的现金流量。 |

|

调整折现率法 |

基本思路:对高风险的项目采用较高的折现率计算净现值。

NPV:净现值;CFATt:第t年的现金流量。 |

长期股权投资决策

(一)长期股权投资概述

长期股权投资是以股东名义将资产投资于被投资单位,并取得相应的股份,按所持股份比例享有被投资单位的权益以及承担相应的风险。

相比于存货、固定资产等有形资产,长期股权投资风险较大。

(二)长期股权投资的风险类型及内部控制

1.长期股权投资的风险类型

(1)投资决策风险

①违反国家法律法规风险、未经审批或超越授权审批风险、被投资单位所处行业和环境的风险及其本身的技术和市场风险;

②投资项目的尽职调查及可行性论证风险;

③决策程序不完善和程序执行不严的风险等。

(2)投资运营管理风险

①股东选择风险、公司治理结构风险、投资协议风险、道德风险;

②被投资企业存在的经营风险和财务风险;

③项目小组和外派人员风险;

④信息披露风险等。

(3)投资清理风险:主要是指退出风险,包括投资退出时机与方式选择的风险等。

2、长期股权投资的内部控制

(1)明确职责分工与授权批准。

(2)可行性研究、评估与决策控制。

(3)投资执行控制。

(4)投资处置控制。

现金流量估算

现金流量估算

|

初始现金流量 |

指开始投资时发生的现金流量,总体是现金流出量,用“负数”或“带括号”的数字表示。 (1)固定资产投资额:固定资产的购入或建造成本、运输成本、安装成本等。 (2)流动资产投资额:对原材料、在产品、产成品和现金等流动资产的投资。 (3)其他投资费用:指与长期投资有关的职工培训费、谈判费、注册费用等。 (4)原有固定资产的变价收入 |

|

营业现金流量 |

指投资项目投入使用后,在其寿命周期内由于生产经营所带来的现金流入和流出的数量。 一般按年度进行计算,并设定投资项目的每年销售收入为营业现金流入量,付现成本(需要当期支付现金的成本,不包括折旧)为营业现金流出量,则计算公式为∶ 每年净营业现金流量(NCF)=每年营业收入-付现成本-所得税= 净利润+折旧 |

|

终结现金流量 |

终结现金流量:指投资项目完结时所发生的现金流量。 包括∶ (1)固定资产的残值收入或变价收入; (2)原来垫支在各种流动资产上的资金收回; (3)停止使用的土地变价收入等。 |

项目风险的衡量与处理方法

项目风险的衡量与处理方法

|

调整现金流量法 |

调整现金流量法:把不确定的现金流量调整为确定的现金流量,然后用无风险报酬率作为折现率计算净现值。

NPV:净现值;CFATt:第t年的现金流量 肯定当量系数:指不确定的 1元现金流量相当于使投资者肯定满意的金额系数,数值在 0~1 之间,越远期的现金流量,肯定当量系数越小。通过使用肯定当量系数可以把各期,尤其是远期不确定的现金流量调整为确定的现金流量。 |

|

调整折现率法 |

基本思路:对高风险的项目采用较高的折现率计算净现值。

NPV:净现值;CFATt:第t年的现金流量。 |

长期股权投资的概述

长期股权投资是以股东名义将资产投资于被投资单位,并取得相应的股份,按所持股份比例享有被投资单位的权益以及承担相应的风险。

相比于存货、固定资产等有形资产,长期股权投资风险较大。

长期股权投资的风险类型及内部控制

1.长期股权投资的风险类型

(1)投资决策风险

①违反国家法律法规风险、未经审批或超越授权审批风险、被投资单位所处行业和环境的风险及其本身的技术和市场风险;

②投资项目的尽职调查及可行性论证风险;

③决策程序不完善和程序执行不严的风险等。

(2)投资运营管理风险

①股东选择风险、公司治理结构风险、投资协议风险、道德风险;

②被投资企业存在的经营风险和财务风险;

③项目小组和外派人员风险;

④信息披露风险等。

(3)投资清理风险:主要是指退出风险,包括投资退出时机与方式选择的风险等。

2、长期股权投资的内部控制

(1)明确职责分工与授权批准。

(2)可行性研究、评估与决策控制。

(3)投资执行控制。

(4)投资处置控制。

拒绝盲目备考,加学习群领资料共同进步!

师资团队

-

免费听

槐俊升

应试性强,讲的细,效果好

主讲:中级经济基础知识

经济师大神级培训讲师,学员口中YYDS的经济师老师,母题班研究者,培训经验十余年

免费听

葛广宇

记忆魔术师

主讲:初级会计实务,中级财务管理,财务成本管理,中级经济基础知识,初级经济基础知识

副教授,管理学(会计学方向)博士在读、注册会计师,会计师职称。擅长以案例、关键词导向式的教学方法,归纳总结关联考点考点,讲解细致,适合零基础考生,学员称其为“记忆魔术师”。

-

免费听

郑伟

经济学男神

主讲:高级经济实务工商管理,中级经济基础知识,中级工商管理

德国科隆大学经济学博士,就职于北京外国语大学国际教育学院,双语经济学教师。本人学识渊博,底蕴深厚。课堂富有激情,能带动学员学习思维,幽默风趣的大叔型魅力男神。

免费听

王鑫鑫

资深人力资源管理专家

主讲:中级人力资源管理

山东大学MBA,多年从事人力资源管理师一级培训,丰富专业实践教学经验。

-

免费听

陈肖

主讲:中级人力资源管理

中国人民大学硕士、中级经济师、曾就职于500强企业从事管理相关工作。

免费听

李轻舟

主讲:中级建筑与房地产经济

中国建设教育协会专家库专家,高级工程师,全国一级建造师,全国监理工程师,注册执业资格考试老师。

专业智能,高效提分

章节练习

章节专项突破

进入做题

精选试题

省时高效精选

进入做题

模拟考场

海量题免费做

进入做题

考前点题

高效锁分72小时

进入做题

每日一练

每天进步一点点

进入做题

历年真题

真题实战演练

进入做题

易错题

精选高频易错题

进入做题

模考大赛

同场闯关做题

进入做题

APP刷题神器

模考大赛

考点打卡

做题闯关

扫描二维码 下载233网校APP刷题

互动交流

微信扫码关注公众号

获取更多考试资料