汇率与汇率制度

汇率与汇率制度相关课程

汇率与汇率制度考点解析

汇率与汇率制度考点解析

汇率与汇率制度介绍

汇率与汇率制度介绍

(一)汇率

汇率又称汇价,是指一种货币用另一种货币所表示的价格,反映的是两种货币之间的兑换或折算比率。

直接标价法

又称应付标价法,是以一定整数单位(1、100、10 000 等)的外国货币为标准,折算为若干单位的本国货币,这种标价法是以本国货币表示外国货币的价格,因此可以称为外汇汇率。

目前,我国和世界其他绝大多数国家和地区都采用直接标价法。 1美元=7.2582人民币

间接标价法

又称应收标价法,是以一定整数单位(1、100、10 000 等)的本国货币为标准,折算为若干单位的外国货币,这种标价法是以外国货币表示本国货币的价格,因此可以称为本币汇率。

目前,世界上只有英国、美国等少数几个国家采用间接标价法。

汇率的分类

|

划分角度 |

|

|

汇率的制定方法 |

基本汇率与套算汇率 |

|

商业银行对外汇的买卖 |

买入汇率与卖出汇率 |

|

外汇交易的交割期限 |

即期汇率与远期汇率 |

|

汇率形成的机制 |

官方汇率与市场汇率 |

|

商业银行报出汇率的时间 |

开盘汇率与收盘汇率 |

|

外汇交易的支付通知方式 |

电汇汇率、信汇汇率与票汇汇率 |

|

汇率制度的性质 |

固定汇率与浮动汇率 |

|

衡量货币价值的需要 |

名义汇率、实际汇率和有效汇率 |

(二)汇率制度

1、汇率制度的概念

汇率制度又称汇率安排,是指一国货币当局对本国货币汇率水平的确定、汇率水平变动方式等问题所做的一系列安排和规定。包括:

①确定合理汇率的原则和依据,

②确定维持和调整汇率的原则和办法,

③管理所参考的法律、法令等规章制度,

④确定进行汇率管理和维持的金融机构。

• 2、传统汇率制度的划分

固定汇率制

(1)

固定汇率制度是指现实汇率受固定比价的制约,只能围绕固定比价进行小范围波动的汇率制度。

历史上,固定汇率制曾分别出现在国际金本位制和布雷顿森林货币体系两种国家货币制度下。

国际金本位制下的汇率制度是典型的固定汇率制,纸币流通条件下的固定汇率制度,严格来讲,只能称之为可调整的钉住汇率制度。

浮动汇率制

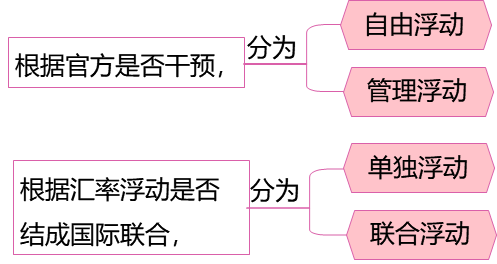

(2)一国货币当局并不规定本国货币对外国货币的中心汇率和现实汇率的波动幅度,货币当局也不再承担维持汇率稳定的义务,现实汇率随外汇市场上外汇的供求关系变动而自由波动。

• 3、IMF汇率制度分类(新改)

|

①无独立法定货币 |

硬钉住 |

|

②货币局制度 |

|

|

③传统钉住 |

软钉住 |

|

④稳定化安排 |

|

|

⑤水平区间钉住 |

|

|

⑥爬行钉住 |

|

|

⑦类爬行钉住 |

|

|

⑧管理浮动 |

浮动汇率制度 |

|

⑨自由浮动 |

|

|

⑩其他有管理的安排 |

其他 |

• (三)影响汇率制度选择的主要因素

汇率制度选择的“经济论”认为,国家汇率制度的选择主要受经济因素决定。包括:

①经济开放程度;

②经济规模;

③进出口贸易的商品结构和地域分布;

④国内金融市场的发展程度及其与国际金融市场的一体化程度;

⑤相对的通货膨胀率。

经济开放程度低,

经济规模小,

进出口集中在某几种商品或某一国家的国家,

一般倾向于实行固定汇率制或钉住汇率制;

经济开放程度高,

进出口商品多样化或地域分布分散化,

同国际金融市场联系密切,资本流出入较为可观和频繁,或国内通货膨胀率与其他主要国家不一致的国家,

倾向于实行浮动汇率制或弹性汇率制。

汇率制度选择的“依附论”认为,国家汇率制度的选择主要取决于其对外经济、政治、军事等方面的特征。

该理论集中探讨的是发展中国家的汇率制度选择问题。

与美国依附关系重,往往将本国货币钉住美元。

同美国等主要工业国的政治经济关系较为“温和”的国家,则往往选择钉住一篮子货币。

汇率与汇率制度考点试题

大咖讲解:汇率与汇率制度

汇率

汇率又称汇价,是指一种货币用另一种货币所表示的价格,反映的是两种货币之间的兑换或折算比率。

直接标价法:又称应付标价法,是以一定整数单位(1、100、10 000 等)的外国货币为标准,折算为若干单位的本国货币,这种标价法是以本国货币表示外国货币的价格,因此可以称为外汇汇率。

目前,我国和世界其他绝大多数国家和地区都采用直接标价法。 1美元=7.2582人民币

间接标价法:又称应收标价法,是以一定整数单位(1、100、10 000 等)的本国货币为标准,折算为若干单位的外国货币,这种标价法是以外国货币表示本国货币的价格,因此可以称为本币汇率。

目前,世界上只有英国、美国等少数几个国家采用间接标价法。

汇率的分类

|

划分角度 |

|

|

汇率的制定方法 |

基本汇率与套算汇率 |

|

商业银行对外汇的买卖 |

买入汇率与卖出汇率 |

|

外汇交易的交割期限 |

即期汇率与远期汇率 |

|

汇率形成的机制 |

官方汇率与市场汇率 |

|

商业银行报出汇率的时间 |

开盘汇率与收盘汇率 |

|

外汇交易的支付通知方式 |

电汇汇率、信汇汇率与票汇汇率 |

|

汇率制度的性质 |

固定汇率与浮动汇率 |

|

衡量货币价值的需要 |

名义汇率、实际汇率和有效汇率 |

国际金本位制

1、国际金本位制的形成

世界上第一次出现的国际货币体系是国际金本位制。

英国,1821年。国际金本位制,19世纪中后期形成。

2、国际金本位制的内容

①铸币平价构成各国货币的中心汇率。

②市场汇率受外汇市场供求关系的影响而围绕铸币平价上下波动,波动幅度为黄金输送点之内。

黄金输送点包括黄金输出点和黄金输入点,等于铸币平价加减运送黄金的运费。

3、国际金本位制的特征

① 黄金是主要的国际储备资产。

② 汇率制度是固定汇率制,避免了由汇率剧烈波动所引起的风险。国际结算方式有汇票和黄金两种,人们选择有利方式,因此汇率波动范围小,形成了自发的固定汇率制度。

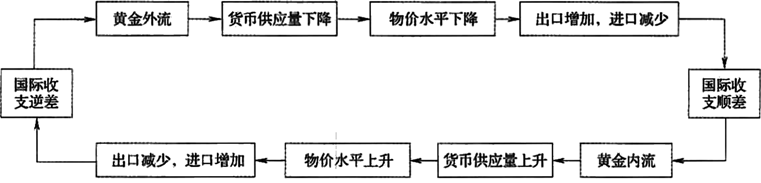

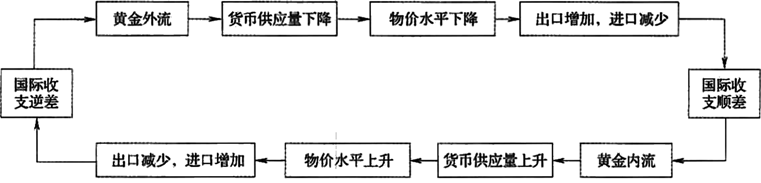

③ 国际收支不均衡的调节,存在"物价与现金流动机制"的自动调节机制。

4、国际金本位制的崩溃

1914 年第一次世界大战爆发,各参战国均实行黄金禁运和纸币停止兑换黄金的措施,国际金本位制暂时停止实行。

布雷顿森林体系

1、布雷顿森林体系的建立

1944年,美国新罕布什尔州布雷顿森林召开的国际金融会议,会议通过了《联合国货币金融会议最后议定书》及附件《国际货币基金协定》和《国际复兴开发银行协定》,总称《布雷顿森林协定》,从而建立起布雷顿森林体系。

2、布雷顿森林体系的主要内容

(1)建立一个永久性的国际金融机构,即国际货币基金组织(IMF),旨在促进国际货币合作。

(2)实行“双挂钩”的固定汇率制度。

美元挂钩黄金(每盎司35美元),其他货币挂美元(±1%)。

(3)取消对经常账户交易的外汇管制,但对国际资本流动进行限制。

(4)制定了稀缺货币条款。

当一国国际收支持续盈余,并且该国货币在国际货币基金组织的库存下降到其份额的75%以下时,国际货币基金组织可将该国货币宣布为稀缺货币。

其他国家有权对稀缺货币采取临时性限制兑换,或限制进口该国的商品和劳务。

这一条款的设置是希望顺差国能够主动承担国际收支调整的义务。

3、布雷顿森林体系的特征

① 由于美元与黄金挂钩,美元取得了等同于黄金的地位,成为最核心的国际储备货币。

② 实行以美元为中心的、可调整的固定汇率制度。

但是,美国以外的国家需要承担本国货币与美元汇率保持稳定的义务。

③ 国际货币基金组织作为一个新兴机构成为国际货币体系的核心。

4、布雷顿森林体系的崩溃 1973年

牙买加体系

1、牙买加体系的建立

1973年布雷顿森林体系彻底崩溃后, 主要国际货币的汇率相继浮动,从此进入浮动汇率制度时代。

1976 年,牙买加协议;1978年,正式生效。

2、牙买加体系的内容

① 浮动汇率合法化。

② 黄金非货币化。

③ 扩大特别提款权的作用。(偿还债务和接受贷款)

④ 扩大对发展中国家的资金融通且增加各成员方的基金份额。

3、牙买加体系的特征

① 国际储备货币多样化。美元仍是主导,欧元诞生推动多样化。

② 汇率制度安排多元化。牙买加体系认可浮动汇率制度与固定汇率制度的暂时并存。

③ 黄金非货币化。

④ 国际收支调节机制多样化。

4、牙买加体系的发展

运行情况良好,国际的经济往来得到了极大的加强。

美元仍然居于主导地位,但是其他主要货币的地位也得到了相应的提升。

缺陷:

国家间政策协调难度加大;

发展中国家在国际货币基金组织的话语权较弱等。

国际货币体系概述

(一)国际货币体系概述

国际货币体系也称作国际货币制度,是国际社会针对各国货币的兑换、汇率制度的确定与变化、国际收支调节方式、国际储备资产管理等基本问题进行的制度安排,是协调各国货币关系的一系列国际性规则、管理与组织形式的总和。

(二)国际货币体系的核心内容

1.汇率制度的确定

国际货币体系规定一国货币与其他货币之间的汇率应如何决定和维持,能否自由兑换,是采用固定汇率制度还是浮动汇率制度等。

2.规定国际收支的调节方式

国际货币体系规定各国政府应采用什么方法弥补国际收支的缺口,各国之间的政策措施如何互相协调,以纠正各国国际收支的不平衡,确保世界经济的稳定与发展。

3.国际储备资产的确定

国际货币体系规定用什么货币作为国际结算和支付手段,以及来源、形式、数量和运用范围如何等。

国际货币体系的演变与发展

(一)国际金本位制

1、国际金本位制的形成

世界上第一次出现的国际货币体系是国际金本位制。

英国,1821年。国际金本位制,19世纪中后期形成。

2、国际金本位制的内容

①铸币平价构成各国货币的中心汇率。

②市场汇率受外汇市场供求关系的影响而围绕铸币平价上下波动,波动幅度为黄金输送点之内。

黄金输送点包括黄金输出点和黄金输入点,等于铸币平价加减运送黄金的运费。

3、国际金本位制的特征

① 黄金是主要的国际储备资产。

② 汇率制度是固定汇率制,避免了由汇率剧烈波动所引起的风险。国际结算方式有汇票和黄金两种,人们选择有利方式,因此汇率波动范围小,形成了自发的固定汇率制度。

③ 国际收支不均衡的调节,存在"物价与现金流动机制"的自动调节机制。

4、国际金本位制的崩溃

1914 年第一次世界大战爆发,各参战国均实行黄金禁运和纸币停止兑换黄金的措施,国际金本位制暂时停止实行。

(二)布雷顿森林体系

1、布雷顿森林体系的建立

1944年,美国新罕布什尔州布雷顿森林召开的国际金融会议,会议通过了《联合国货币金融会议最后议定书》及附件《国际货币基金协定》和《国际复兴开发银行协定》,总称《布雷顿森林协定》,从而建立起布雷顿森林体系。

2、布雷顿森林体系的主要内容

(1)建立一个永久性的国际金融机构,即国际货币基金组织(IMF),旨在促进国际货币合作。

(2)实行“双挂钩”的固定汇率制度。

美元挂钩黄金(每盎司35美元),其他货币挂美元(±1%)。

(3)取消对经常账户交易的外汇管制,但对国际资本流动进行限制。

(4)制定了稀缺货币条款。

当一国国际收支持续盈余,并且该国货币在国际货币基金组织的库存下降到其份额的75%以下时,国际货币基金组织可将该国货币宣布为稀缺货币。

其他国家有权对稀缺货币采取临时性限制兑换,或限制进口该国的商品和劳务。

这一条款的设置是希望顺差国能够主动承担国际收支调整的义务。

3、布雷顿森林体系的特征

① 由于美元与黄金挂钩,美元取得了等同于黄金的地位,成为最核心的国际储备货币。

② 实行以美元为中心的、可调整的固定汇率制度。

但是,美国以外的国家需要承担本国货币与美元汇率保持稳定的义务。

③ 国际货币基金组织作为一个新兴机构成为国际货币体系的核心。

4、布雷顿森林体系的崩溃 1973年

(三)牙买加体系

1、牙买加体系的建立

1973年布雷顿森林体系彻底崩溃后, 主要国际货币的汇率相继浮动,从此进入浮动汇率制度时代。

1976 年,牙买加协议;1978年,正式生效。

2、牙买加体系的内容

① 浮动汇率合法化。

② 黄金非货币化。

③ 扩大特别提款权的作用。(偿还债务和接受贷款)

④ 扩大对发展中国家的资金融通且增加各成员方的基金份额。

3、牙买加体系的特征

① 国际储备货币多样化。美元仍是主导,欧元诞生推动多样化。

② 汇率制度安排多元化。牙买加体系认可浮动汇率制度与固定汇率制度的暂时并存。

③ 黄金非货币化。

④ 国际收支调节机制多样化。

4、牙买加体系的发展

运行情况良好,国际的经济往来得到了极大的加强。

美元仍然居于主导地位,但是其他主要货币的地位也得到了相应的提升。

缺陷:

国家间政策协调难度加大;

发展中国家在国际货币基金组织的话语权较弱等。

影响汇率制度选择的主要因素

汇率制度选择的“经济论”认为,国家汇率制度的选择主要受经济因素决定。包括:

①经济开放程度;

②经济规模;

③进出口贸易的商品结构和地域分布;

④国内金融市场的发展程度及其与国际金融市场的一体化程度;

⑤相对的通货膨胀率。

经济开放程度低,

经济规模小,

进出口集中在某几种商品或某一国家的国家,

一般倾向于实行固定汇率制或钉住汇率制;

经济开放程度高,

进出口商品多样化或地域分布分散化,

同国际金融市场联系密切,资本流出入较为可观和频繁,或国内通货膨胀率与其他主要国家不一致的国家,

倾向于实行浮动汇率制或弹性汇率制。

汇率制度选择的“依附论”认为,国家汇率制度的选择主要取决于其对外经济、政治、军事等方面的特征。

该理论集中探讨的是发展中国家的汇率制度选择问题。

与美国依附关系重,往往将本国货币钉住美元。

同美国等主要工业国的政治经济关系较为“温和”的国家,则往往选择钉住一篮子货币。