233网校证券从业资格考试《证券投资顾问胜任能力》冲刺班课程内部资料,本节是对证券从业资格考试《基本理论》的讲解。

扫描下面二维码,下载233网校APP,免费学习更多证券从业资格培训课程!

李泽瑞老师简介:

经济学硕士、金融培训高级讲师。从事考证培训工作多年,教学经验丰富,讲课通俗易懂,能够精准把握考试方向,抓住考试,帮助学员快速通过考试。

第二章 基本理论

第二部分 专业基础

第二章 基本理论

第一节 生命周期理论

第二节 货币的时间价值

第三节 资本资产定价理论

第四节 证券投资理论

第五节 有效市场假说

第一节 生命周期理论

本节考点

1.投资者偏好特征

2.生命周期各阶段的特征、需求和目标

3.生命周期各阶段的理财重点

4.生命周期各阶段的理财规划

考点1:投资者偏好特征

(一)根据客户风险态度分类

(二)根据风险偏好的客户分级

(二)根据风险偏好的客户分级

1、进取型

进取型的客户一般是相对比较年轻、有专业知识技能、敢于冒险、社会负担较轻的人士,他们敢于投资股票、期权、期货、外汇、股权、艺术品等高风险、高收益的产品与投资工具,他们追求更高的收益和资产的快速增值,操作的手法往往比较大胆,同样,他们对投资的损失也有很强的承受能力。

进取型客户可以投资包括高风险产品在内的理财产品或者投资工具。

2、成长型

成长型的客户一般是有一定的资产基础、一定的知识水平、风险承受能力较高的人士他们愿意承受一定的风险,追求较高的投资收益,但是又不会像进取型的人土过度冒险投资那些具有高度风险的投资工具。因此,他们往往选择适合长期持有,既可以有较高收益、风险也较低的产品,如开放式股票基金、大型蓝筹股票等。

成长型客户可以投资除了高风险理财产品外的理财产品和投资工具。

3、平衡型

平衡型的客户既不厌恶风险也不追求风险,对任何投资都比较理性,往往会仔细分析不同的投资市场、工具与产品,从中寻找风险适中、收益适中的产品,获得社会平均水平的收益,同时承受社会平均风险。因此,这一类型的投资者往往选择房产、黄金、基金等投资工具。

平衡型客户适合投资于中等风险以下的理财产品或投资工具。

4、稳健型

稳健型的客户总体来说已经偏向保守,对风险的关注更甚于对收益的关心,更愿意选择风险较低而不是收较高的产品,喜欢选择既保本又有较高收益机会的结构性理财产品,往往以临近退体休的中老年人士为主。

稳健型客户适合投资低风险的理财产品或投资工具。

5、保守型

通常来说,步入退休阶段的老年人群,低收入家庭,家庭成员较多、社会负担较重的大家庭以及性格保守的投资者,往往对于投资风险的承受能力很低,选择一项产品或投资工具首先考虑是否能够保本,然后才考虑追求收益。因此,这类投资者往往选择国债、存款、保本型理财产品、货币与债券基金等低风险、低收益的产品。

此类客户只适合投资于风险极低的理财产品或投资工具。

考点2:生命周期各阶段的特征、需求和目标

(一)家庭生命周期的概念

生命周期理论是由F.莫迪利安尼与R.布伦博格、A.安多共同创建的。F.莫迪利安尼作出了尤为突出的贡献,并因此获得诺贝尔经济学奖。

生命周期理论对人们的消费行为提供了全新的解释,该理论指出:

个人是在相当长的时间内计划他的消费和储蓄行为,以实现生命周期内消费和储蓄的最佳配置。

一个人将综合考虑其即期收入、未来收入、可预期开支及工作、退休时间等因素来决定目前的消费和储蓄,以保证其消费水平处于预期的平衡状态,而不至于出现大幅波动。

(二)家庭生命周期各阶段的特征、需求和目标

考点3:生命周期各阶段的理财重点

考点4:生命周期各阶段的理财规划

本节小结

1、投资者偏好特征

2、生命周期各阶段的特征、需求和目标

3、生命周期各阶段的理财重点

4、生命周期各阶段的理财规划

第二节 货币的时间价值

本节考点

1.货币时间价值概念及影响因素

2.时间价值与利率的基本参数

3.现值和终值的计算

4.复利期间和有效年利率的计算

5.年金的计算

考点1:货币时间价值概念及影响因素

(一)货币时间价值的概念

货币时间价值:货币随着时间的推移而发生的增值。

由于货币具有时间价值,即使两笔金额相等的资金,如果发生在不同的时期,其实际价值量也是不相等的,因此,一定金额的资金必须注明其发生时间,才能确切地表达其准确的价值。

(二)货币时间价值的影响因素

1、时间

时间越长,货币时间价值越大。

2、收益率或通货膨胀率

收益率是决定货币在未来增值程度的关键因素,而通货膨胀率则是使货币购买力缩水的反向因素。

3、单利与复利

单利始终以本金为基数计算收益,而复利则以本金和利息为基数计息,从而产生利上加利、息上添息的收益倍增效应。

考点2:时间价值与利率的基本参数

(一)单利

1、单利终值的计算

单利终值:一定金额的本金按照单利计算若干期后的本利和。

单利终值的计算公式为:

![]()

FV——终值 PV——现值 r——利率 t——时间

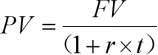

2、单利现值的计算

单利现值:未来的一笔资金其现在的价值,即由终值倒求现值,一般称为贴现或折现,所使用的利率为折现率。

单利现值的计算公式为:

3、单利的利息

![]()

(二)复利

1、复利终值的计算

复利终值:在“利滚利”基础上计算的现在的一笔收付款项在未来的本利和。

复利终值的计算公式为:

![]()

![]() 称为复利终值系数,用符号(FV,r,t)表示。

称为复利终值系数,用符号(FV,r,t)表示。

2、复利现值的计算

复利现值:未来发生的一笔收付款项其现在的价值,也就是将未来的一笔收付款项按适当的折现率进行折现而计算出的现在的价值。

复利现值的计算公式为:

3、复利的利息

![]()

(三)72法则

金融学上的72法则是用作估计一定投资额倍増或减半所需要的时间的方法,即用72除以收益率或通胀率就可以得到一笔固定投资翻番或减半所需要的时间。

所谓的“72法则”就是假设以1%的复利来计息,经过72年以后,本金会翻一番,变成原来的2倍。这个公式好用的地方在于它能以一推十。

这个法则只适用于利率(或通货膨胀率)在一个合适的区间内的情况下,若利率太高则不适用。

72法则可以有效地节约计算时间,估算结果也与公式计算出的答案非常接近。

【72法则应用举例】

【1】利用8%年报酬率的投资工具,经过9年本金就变成原来的2倍;利用12%的投资工具,则要6年左右,就能让1元钱变成2元钱。

【2】最初投资金额为100元,复息年利率9%,利用“72法则”,将72除以9得8,即需约8年时间,投资金额滚存至200元(两倍于100元),而利用公式计算出需要时间为8.0432年。

【3】某企业在9年中平均年收益翻了3番,那么9年内的年平均收益增长率为多少?可以这样解析:9年财务收益翻了三番,说明企业平均3年翻一番,那么年平均收益增长率为:72/3=24,即财务年平均收益增长率为24%。

考点3:现值和终值的计算

考点4:复利期间和有效年利率的计算

(一)复利期间

复利期间:银行计算未支付现金利率的时间间隔。

复利期间数量:一年内计算复利的次数。

如果以季度作为复利期间,那么它对应的复利期间数量为4;如果以月作为复利期间,那么它对应的复利期间数量为12。

终值计算公式为:

![]()

m——复利期间数量;t——复利次数。

(二)有效年利率

在按照给定的计息期利率和每年复利次数计算利息时,能够产生相同结果的每年复利一次的年利率,使用EAR表示。

r——名义年利率, m——一年内复利次数。

(三)连续复利

当复利期间变得无限小的时候,称为连续复利,此时:

![]()

PV为现值, r为年利率, t为按年计算的投资期间, e为自然对数的底数,约等于2.7182。

——本内容来自233网校证券从业李泽瑞老师《证券投资顾问胜任能力》冲刺班课程内部资料,版权归233网校,禁止转载,违者必究!