【李泽瑞老师难点精讲:立即学习>>>】

考点1:证券系数β的含义和应用

1、β系数的含义

——起源于资本资产定价模型(CAPM模型),它的真实含义就是特定资产(或资产组合)的系统风险度量。

β系数是一种评估证券系统性风险的工具,用以度量一种证券或一个投资证券组合相对总体市场的波动性,在股票、基金等投资术语中常见。

(1)反映证券或证券组合对市场组合方差的贡献率。

(2)反映了证券或组合的收益水平对市场平均收益水平变化的敏感性。(β系数值绝对值越大,表明证券或组合对市场指数的敏感性越强。)

2、β系数是衡量证券承担系统风险水平的指数。

0<︱β︱<1 | 投资组合价格变动幅度<市场(防卫型) |

β<0:投资组合的价格与市场的变动方向相反 β>0:投资组合的价格与市场的变动方向相同 |

︱β︱=1 | 投资组合价格变动幅度=市场(平均风险) | |

︱β︱>1 | 投资组合价格变动幅度>市场(激进型) |

3、β系数的应用

证券的选择 | ①牛市时,在估值优势相差不大的情况下,投资者会选择β系数较大的股票,以期获得较高的收益。 ②熊市时,投资者会选择β系数较小的股票,以减少股票下跌的损失。 |

风险控制 | ①利用β系数对证券投资进行风险控制,控制β系数过高的证券投资比例。 ②利用β系数对冲的衍生证券头寸。 |

投资组合绩效评价 | 评价组合业绩是基于风险调整后的收益进行考量,即既要考虑组合收益的高低,也要考虑组合所承担风险的大小。 |

【2020真题】

1、根据资本资产定价模型和股息贴现模型,贝塔值和股价的关系是( )。

Ⅰ 如果其他条件不变,贝塔小于1,则期望市场回报率对股价的影响被放大

Ⅱ 如果其他条件不变,贝塔小于1,则期望市场回报率对股价的影响被缩小

Ⅲ 如果其他条件不变,贝塔大于1,则期望市场回报率对股价的影响被放大

Ⅳ 如果其他条件不变,贝塔大于1,则期望市场回报率对股价的影响被缩小

A、Ⅱ、Ⅲ

B、Ⅱ、Ⅳ

C、Ⅰ、Ⅳ

D、Ⅰ、Ⅲ

考点2:资本资产定价模型的应用

1、资产估值——资本资产定价模型主要用于判断证券是否被市场错误定价。

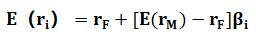

(1)根据资本资产定价模型,每一证券的期望收益率应等于无风险利率加上该证券由 β 系数测定的风险溢价,公式为∶

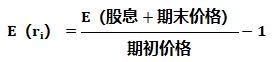

(2)市场对证券在未来所产生的收入流(股息+期末价格)的预期值与证券i的期初市场价格及其预期收益率E(ri)之间的关系:

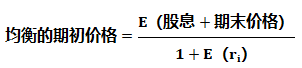

(3)在均衡状态下:

当实际价格<均衡价格时,说明该证券是廉价证券,应购进该证券。

当实际价格>均衡价格时,则应卖出该证券,而将资金转向购买其他廉价证券。

2、资源配置

根据对市场走势的预测来选择具有不同β系数的证券或组合以获得较高收益或规避市场风险。

(1)牛市时,应选择高β系数的证券或组合,成倍放大市场收益率,带来较高的收益;

(2)熊市时,应选择低β系数的证券或组合,以减少因市场下跌而造成的损失。

3、有效性

CAPM表明,β系数作为衡量系统风险的指标,其与收益水平呈正相关的,即风险越大,收益越高。

由于CAPM是建立在对现实市场简化的基础上,因此在现实市场中的β系数与收益是否呈正相关的关系,是否还有更合理的度量工具用以解释不同证券的收益差别,这就是资本资产定价模型的有效性问题。

【经典真题】

1、根据资本资产定价模型在资源配置方面的应用,下列正确的有( )。

Ⅰ 牛市到来时,应选择那些低β系数的证券或组合

Ⅱ 牛市到来时,应选择那些高β系数的证券或组合

Ⅲ 熊市到来之际,应选择那些低β系数的证券或组合

Ⅳ 熊市到来之际,应选择那些高β系数的证券或组合

A、Ⅱ、Ⅲ

B、Ⅰ、Ⅱ、Ⅲ

C、Ⅱ、Ⅳ

D、Ⅰ、Ⅱ、Ⅲ、Ⅳ

温馨提示:文章由作者233网校-py独立创作完成,未经著作权人同意禁止转载。