【李泽瑞老师难点精讲:立即学习>>>】

考点1:前景理论(★)

1、定义和内容

定义 | 也称展望理论、预期理论,在实际生活中,人们的选择行为往往受到个人偏好、社会规范、观念习惯的影响,因而决策不一定能够实现期望收益最大化。 (前景理论实质上是关于不确定条件下人们的决策行为的理论,是行为金融学的重要内容。) |

内容 | (1)确定性效应;(2)反射效应;(3)孤立效应;(4)隔离效应;(5)偏好反转;(6)框定效应 |

2、价值函数

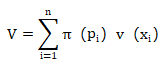

价值函数 | 在前景理论中期望的价值是由价值函数和决策权重共同决定的,即:

Π(p):决策权重,是一种概率评价性的单调增加函数 V(x):决策者主观感受所形成的价值,偏好情况体现为围绕参照点的价值变化而不是价值的绝对值,即价值函数。 财富变化(损益)的效用价值函数图形是以参考点为拐点的“S”形函数 |

特征 | (1)价值的载体是财富或福利的改变而不是它们的最终状态,并以对参照点的偏离程度为标准,朝两个方向(分别是收益和损失)偏离且呈反射形状,即”反射效应“; (2)价值函数在参照点之上(收益区域)是凹的,表现为风险规避,即在确定性收益与非确定性收益中偏好前者;在参照点下(损失区域)是凸的,表现为风险喜好,即在确定性损失与非确定性损失中偏好后者,且对收益和损失的敏感性都是递减的。 (3)价值函数对财富变化的态度是损失的影响大于收益,即收益变化的斜率小于损失变化的斜率。 |

3、权重函数

权重函数 | 人们倾向于高估低概率事件、低估中高概率事件,而在中间阶段人们对概率的变化相对不敏感。但对极低概率赋予0的权重,而对极高概率赋予1的权重。 决策权重函数:是概率p的一个非线性函数,这个函数单调上升,它系统性地给小概率事件过多的权重,给大概率事件过小的权重。 |

特征 | ①决策权重不是概率,它并不符合概率公理。(概率公理:一次随机抽样中最容易出现的事件是概率最高的事件。) ②π(p)是p的增函数,且 π(0)=0, π(1)=1,即不可能事件的偶发性是被忽略的,且度量是标准化的。 ③决策权重倾向于高估小概率事件(π(P)>P)和低估高概率事件(π(P)<P),在中间阶段人们对概率的变化不敏感。 |

【2021真题】

1、前景理论,下列说法中正确的有( )。

Ⅰ、效用函数是反S型的函数

Ⅱ、效用函数是一个单调递增的函数

Ⅲ、禀赋效应会导致过度交易

Ⅳ、投资者对边际损失要比边际收益敏感

A、Ⅰ、Ⅲ、Ⅳ

B、Ⅱ、Ⅲ

C、Ⅰ、Ⅲ

D、Ⅰ、Ⅱ、Ⅳ

考点2:金融市场中的个体心理与行为偏差(★★)

处置效应 | 由于损失厌恶心理的存在,投资者倾向于过快地卖出盈利的股票而长时间地持有亏损的股票,即“出赢保亏”效应。 |

过度交易行为 | 金融产品交易的换手率过高,过度交易即便忽视交易成本,也会降低投资者的收益。过度自信往往容易产生过度交易。 |

有限注意力驱动的交易 | 有限注意力使人们对某一事物的注意必须以牺牲对另一事物的注意为代价。 |

本土偏差 | 熟悉偏好心理使投资者倾向于购买自己所在公司、距离比较近的公司或本国公司的股票,因而产生本土偏差,这将导致投资组合的风险分散不足。 本土偏差的形成原因:①信息幻觉;②熟悉性偏好与控制力幻觉: |

恶性增资 | 由于损失厌恶、过度自信、证实偏差等心理因素的共同作用,人们面对失败的投资项目时倾向于继续追加投资,因而形成恶性增资行为,这一行为会继续扩大已经产生的损失。 |

考点3:金融市场中的群体行为与金融泡沫(★★)

1、金融泡沫:金融资产经历连续上涨之后,市场价格显著大于实际价格,便形成了金融泡沫。其产生的根源是过度的投资,引起资产价格的过度膨胀,导致经济的虚假繁荣。

2、个体行为偏差与金融泡沫

(1)有限注意导致金融泡沫:投资者因为有限注意而关注于上涨的股票,由此可能形成正反馈机制, 促使价格进一步上涨,又引起其他投资者的注意,导致股价严重超过基本价值,就可能导致股市泡沫的产生。

(2)信息层叠导致金融泡沫:投资者都观察他人的信息和公共信息而忽略自己的私人信息,私人信息没有贡献到公共信息中去,公共信息池中的信息难以得到更新,就可能导致股票价格严重偏离其基本价值,导致金融泡沫。

3、机构投资行为与金融泡沫

(1)声誉效应导致金融泡沫:与一个另类但可能成功的策略相比,人们更愿意表现出羊群行为,成为群体失败中的一员。

(2)“共同承担责备效应”的存在导致了羊群行为:决策者具有与别人趋同的愿望,以推卸决策错误的责任。

4、委托代理中的风险转嫁导致金融泡沫

代理人可以享受资产价格(收益)上升带来的全部好处,但只承担有限责任,投资代理人可以通过申请破产保护等方式将超过一定限度的损失转嫁给投资委托人一资金的贷出方,即代理投资内生的风险转嫁问题。因此代理人的有限责任和委托代理双方的风险收益不对称可能使代理人倾向于选择高风险的资产。

当市场上有相当一部分投资决策者是投资代理人时,内生的风险转嫁激励会使风险资产的均衡价格超过基本价值,均衡价格与基本价值的差即成为资产的价格泡沫。

5、社会因素对金融泡沫的推动:共享信息机制限制了自由思想的交流,使群体行为发生收敛,可能会产生羊群行为,推动金融泡沫。在影响羊群行为的众多社会因素中,社会互动是核心内容。

考点4:金融市场中泡沫的特征和规律(★★★)

1、乐观的预期

2、大量盲从投资者的涌入

3、庞氏骗局

4、价格与价值的严重背离

5、泡沫破裂和经济冲击

考点5:行为资产定价理论(★)

定义 | 行为资产定价模型(BAPM)是谢弗林和斯塔曼在1994年挑战资本资产定价模型的基础上提出来的,是对现代资本资产定价模型(CAPM)的扩展。 |

BAPM与CAPM的区别 | (1)在 BAPM模型中,投资者被划分为两类∶ ①信息交易者:是"理性投资者",通常支持现代 CAPM模型,在避免出现认识性错误的同时具有 均值方差偏好。 ②噪声交易者:通常跳出 CARM模型,不仅易犯认识性错误,而且没有严格的均值方差偏好。 当值息交易者占据交易的主体地位时,市场是有效率的;而当噪声交易者占据交易的主体地位时,市场是无效率的。 (2)在 BAPM模型中,证券的预期收益是由其"行为贝塔"决定的,行为资产组合(行为贝塔组合)中成长型股票的比例要比市场组合中的高。 (3)CAPM模型只包括了人们的功利主义考虑,而 BAPM把功利主义考虑和价值表达考虑都包括了进来。功利主义考虑(如产品成本,替代品价格)和价值表达考虑(如个人品位,特殊偏好)是由供求决定的。 (4)BAPM在噪声交易者存在的条件下,对市场组合回报的分布、风险溢价、期限结构、期权定价等问题进行了全面研究。即 BAPM模型既有限度的接受了市场有效性观点,也秉承了行为金融学所奉行的有限理性、有限控制力和有限自利观点。 |

温馨提示:文章由作者233网校-py独立创作完成,未经著作权人同意禁止转载。