考点1:市盈率估值法

市盈率(P/E):又称价格收益比、本益比,指每股价格与每股收益之间的比率,其计算公式为:市盈率=每股价格/每股收益

简单估值法 | 主要利用历史数据进行估计,包括: ①算术平均数法或中间数法:将股票各年的市盈率历史数据排成序列,剔除异常数据,求取算术平均数或是中间数,用来作为对未来市盈率的预测,适用于市盈率比较稳定的股票。 ②趋势调整法:根据方法①求得市盈率的一个估计值,再分析市盈率时间序列的变化趋势,以画趋势线的方法求得一个增减趋势的量的关系式,最后对上面的市盈率的估计值进行修正的方法。 ③回归调整法:根据方法①求出一个市盈率的估计值,然后对下一年的市盈率作如下预测,市盈率高于估计值,就认为下一年的市盈率值将会向下调整;反之,则认为会向上调整的方法。 |

市场决定法 | ①市场预期回报率倒数法 假设条件:在不变增长模型中,公司利润内部保留率为固定不变的b;再投资利润率为固定不变的r,股票持有者的预期回报率与再投资利润率相当。 股票持有者预期的回报率恰好是市盈率的倒数,可通过对各种股票市场预期回报率的分析预测市盈率。 ②市场归类决定法:在有效市场的假设下,选取风险结构类似的公司求取市盈率的平均数,以此作为市盈率的估计值。 |

回归分析法 | 利用回归分析的统计方法,通过考察股票价格、收益、增长、风险、货币的时间价值和股息政策等各种因素变动与市盈率之间的关系,得出能够最好解释市盈率与这些变量间线性关系的方程,进而根据这些变量的给定值对市盈率大小进行预测的分析方法。 |

考点2:资本资产定价模型

在资产估值方面资本资产定价模型主要被用来判断证券是否被市场错误定价。

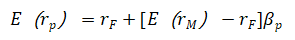

根据资本资产定价模型,每一证券的期望收益率应等于无风险利率加上该证券由β系数测定的风险溢价:

(1)当我们获得市场组合期望收益率的估计和该证券风险B的估计时,我们就能计算市场均衡状态下证券i的期望收益率E(ri);

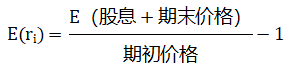

(2)市场对证券在未来所产生的收入流(股息加期末价格)有一个预期值,这个预期值与证券i的期初市场价格及其预期收益率E(ri)之间有如下关系:

将现行的实际市场价格与均衡的期初价格进行比较,两者不相等则说明市场价格被误定,被误定的价格应该有回归的要求。利用这一点可获得超额收益:

当实际价格<均衡价格时,说明该证券是廉价证券,应该购买该证券;

当实际价格>均衡价格时,则应卖出该证券,而将资金转向购买其他廉价证券。

温馨提示:文章由作者233网校-py独立创作完成,未经著作权人同意禁止转载。