已形成的市场化利率体系

已形成的市场化利率体系相关课程

已形成的市场化利率体系考点解析

已形成的市场化利率体系考点解析

已形成的市场化利率体系介绍

已形成的市场化利率体系介绍

我国利率市场化改革的总体思路

我国利率市场化改革的总体思路为:先放开货币市场利率和债券市场利率,再逐步推进存贷款利率的市场化。

存贷款利率市场化的总体思路为先外币,后本币;先贷款,后存款; 先长期、大额,后短期、小额。

已形成的市场化利率体系考点试题

大咖讲解:已形成的市场化利率体系

利率变化对资产价格的影响

利率对资产定价的重要作用

1、利率概述

|

定义 |

利率是借款人在单位时间内应支付的利息与借贷资金的比率。利息是资金所有者由于借出资金而取得的报酬。 |

|

分类 |

1)按利率的决定方式不同,可分为固定利率与浮动利率; 2)按利率的真实水平不同,可分为名义利率与实际利率; 3)按计算利率的期限单位不同,可分为年利率、月利率、日利率。【年利率=月利率×12=日利率×360】 |

2、利率与金融资产定价

有价证券的价格实际上是以一定市场利率和预期收益为基础计算得出的现值。

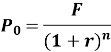

(1)债券定价

利率与债券的价格呈负相关关系,这一关系适用于所有的债券。

1)到期一次还本付息的债券定价:

P0:债券交易价格,r:市场利率,n:偿还期限,F:到期日本金与利息之和

2)分期付息到期归还本金的债券定价:

![]()

F:债券面额,即n年到期所归还的本金;Ct:第t时期债券收益或息票利息;

r:市场利率或债券预期收益率;n:偿还期限

3)折价发行、溢价发行和等价发行:

折价发行:市场利率(或债券预期收益率)>债券收益率(息票利率),市场价格(购买价)<债券面值

溢价发行:市场利率(或债券预期收益率)<债券收益率(息票利率),市场价格(购买价)>债券面值

等价发行:市场利率(或债券预期收益率)=债券收益率(息票利率),市场价格(购买价)=债券面值

如果债券期限为永久性的,其价格确定与股票价格计算相同。

4)全价与净价

净价或者干净价格:扣除应计利息的债券报价。

全价或者肮脏价格:包含应计利息的价格。

注:投资者实际收付的价格为全价。

净价=全价一应计利息

(2)股票定价

①股票的理论价格由其预期股息收入和当时的市场利率两个因素决定,其公式为:

股票的理论价格(P0)=预期股息收入/市场利率

(2)当该种股票市场价格<P0时,投资者可买进或继续持有;

当该种股票市场价格>P0时,投资者可卖出;

当该种股票市场价格=P0时,投资者可继续持有或抛出。

(3)市盈率是常用来评估股价水平是否合理的指标之一,由股价除以每股盈余(EPS,也称每股税后利润)得出。

市盈率=普通股每股市场价格÷普通股每年每股盈余

股票理论价格亦可通过市盈率推算得出,即:股票理论价格=预计每股税后利润×市场所在地平均市盈率

利率决定理论

利率决定理论

1、古典利率理论——“纯实物分析”

|

观点 |

利率决定于储蓄与投资的相互作用。 |

|

储蓄(S)为利率(r)的递增函数,投资(I)为利率的递减函数, 当S>l时,利率↓;当S<I时,利率↑;当S=I时,利率便达到均衡水平。 |

|

|

隐含假定:当实体经济部门的储蓄等于投资时,整个国民经济达到均衡状态。 |

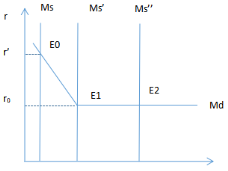

2、流动性偏好理论——“纯货币分析”(凯恩斯)

|

观点 |

①货币供给(Ms):是外生变量,其变化由中央银行直接控制。因此,货币供给独立于利率的变动。 ②货币需求(Md):变动则取决于公众的流动性偏好。 公众的流动性偏好动机:交易动机、预防动机和投机动机。 ③交易动机和预防动机形成的交易需求与收入呈正相关关系,与利率无关。 投机动机形成的投机需求与利率呈负相关关系。 Md1:交易动机和预防动机形成的货币需求(Md1(Y)为收入Y的递增函数) Md2:即投机动机形成的货币需求(Md2(r)为利率r的递减函数) 货币总需求为:Md=Md1(Y)+Md2(r) ④流动性陷阱:当利率下降到某一水平时,市场就会产生未来利率上升的预期,货币的投机需求就会达到无穷大,这时,无论中央银行供应多少货币,都会被相应的投机需求所吸收,从而使利率不能继续下降而”锁定”在这一水平。

“流动性陷阱”——货币需求线中的水平线部分,使货币需求变成一条折线。 “流动性陷阱”还可用来解释扩张性货币政策的有效性问题。在”流动性陷阱”区间,货币政策是完全无效的,此时只能依靠财政政策。 “流动性陷阱”发生后,货币需求曲线的形状是一条平行于横轴的直线。 隐含假定:当货币供求达到均衡时,整个国民经济处于均衡状态。 凯恩斯认为决定利率的所有因素均为货币因素,利率水平与实体经济部门没有任何关系。 |

3、可贷资金理论——新古典学派

|

观点 |

综合前两种利率决定理论:认为利率由可贷资金市场的供求决定,利率的决定取决于商品市场和货币市场的共同均衡,任何使可贷资金的供给曲线或需求曲线移动的因素都将改变均衡利率水平。 在一个封闭经济体中借贷资金的需求与供给均包括两个方面: ①借贷资金的需求来自某期间投资流量和该期间人们希望保有的货币量。 ②借贷资金的供给来自同一期间的储蓄流量和该期间货币供给量的变动。 |

利率的风险结构及期限结构

利率期限结构理论

1、利率期限结构:指即使具有相同风险、流动性和税收特征的债券,由于距到期日的时间不同,利率水平也可能不同。

2、期限结构与收益率曲线

(1)正向的利率曲线:向上倾斜的利率曲线,表示期限越长的债券利率越高。

(2)相反的或反向的利率曲线:向下倾斜的利率曲线,表示期限越长的债券利率越低。

(3)水平的利率曲线:一条平直的利率曲线,表示不同期限的债券利率相等,这通常是正利率曲线与反利率曲线转化过程中出现的暂时现象。

(4)拱形利率曲线:表示期限相对较短的债券中利率与期限呈正向关系;期限相对较长的债券,利率与期限呈反向关系。

3、利率期限结构的理论

1)市场预期理论【无偏预期理论】

|

观点 |

该理论认为利率期限结构完全取决于对未来即期利率的市场预期。如果预期未来即期利率上升,则利率期限结构呈上升趋势;如果预期未来即期利率下降,则利率期限结构呈下降趋势。 在市场预期理论中,某一时点各种期限债券的收益率虽然不同,但是在特定时期内,市场上预计所有债券都取得相同的即期收益率,即长期债券是一组短期债券的理想替代物,长、短期债券取得相同的利率,即市场是均衡的。 |

|

前提假定 |

①投资者对债券的期限没有偏好; ②期限不同的债券是完全可以替代的; ③投资者的行为取决于预期收益率的变动; ④完全替代的债券具有相等的预期收益率。 市场预期理论的局限在于不能解释收益率曲线通常是向上倾斜的。 |

2)流动性溢价理论

|

基本观点 |

投资者并不认为长期债券是短期债券的理想替代物。 ①由于投资者意识到他们对资金的需求可能会比预期得早,因此他们有可能在预期的期限前被迫出售债券; ②投资者认识到,如果投资于长期债券,基于债券未来收益的不确定性,他们要承担较高的价格风险。 投资者在接受长期债券时就会要求补偿与较长偿还期限相联系的风险,这便导致了流动性溢价的存在。流动性溢价便是远期利率和未来的预期即期利率之间的差额。债券的期限越长,流动性溢价越大,体现了期限长的债券拥有较高的价格风险。 在流动性溢价理论中,远期利率不再只是对未来即期利率的无偏估计,还包含了流动性溢价。因此,利率曲线的形状是由对未来利率的预期和延长偿还期所必需的流动性溢价共同决定的。 由于流动性溢价的存在,在流动性溢价理论中,如果预期利率上升,其利率期限结构是向上倾斜的;如果预期利率下降的幅度较小,其利率期限结构虽然是向上倾斜的,但两条曲线趋向于重合;如果预期利率下降较多,其利率期限结构是向下倾斜的。 |

3)市场分割理论

|

观点 |

该理论认为,在贷款或融资活动进行时,贷款者和借款者并不能自由地在利率预期的基础上将证券从一个偿还期部分替换成另一个偿还期部分。在市场存在分割的情况下,投资者和借款人由于偏好或者某种投资期限习惯的制约,他们的贷款或融资活动总是局限于一些特殊的偿还期部分。 |

中国利率市场化改革

我国的利率市场化

(一)我国利率市场化改革的总体思路

我国利率市场化改革的总体思路为:先放开货币市场利率和债券市场利率,再逐步推进存贷款利率的市场化。

存贷款利率市场化的总体思路为先外币,后本币;先贷款,后存款; 先长期、大额,后短期、小额。

(二)我国利率市场化改革的主要进程

1、逐步放松利率管制

2、健全市场化的利率形成、传导和调控机制

(三)我国利率市场化改革的方向

多年来,我国利率市场化改革虽然稳步推进并取得显著成效,但改革的目标并未完全实现,利率市场化改革任务依然艰巨,其中最主要的任务是破解贷款“利率双轨”并存的局面。

贷款“利率双轨”对市场利率向实体经济传导形成阻碍,成为当前需要解决的核心问题。

我国利率市场化改革急需突破的“临门一脚”,就是实现利率并轨,这是利率市场化改革最后的攻坚战。

古典利率理论

古典利率理论——“纯实物分析”

|

观点 |

利率决定于储蓄与投资的相互作用。 |

|

储蓄(S)为利率(r)的递增函数,投资(I)为利率的递减函数, 当S>l时,利率↓;当S<I时,利率↑;当S=I时,利率便达到均衡水平。 |

|

|

隐含假定:当实体经济部门的储蓄等于投资时,整个国民经济达到均衡状态。 |

凯恩斯的"流动性偏好利率理论"

流动性偏好理论——“纯货币分析”(凯恩斯)

|

观点 |

①货币供给(Ms):是外生变量,其变化由中央银行直接控制。因此,货币供给独立于利率的变动。 ②货币需求(Md):变动则取决于公众的流动性偏好。 公众的流动性偏好动机:交易动机、预防动机和投机动机。 ③交易动机和预防动机形成的交易需求与收入呈正相关关系,与利率无关。 投机动机形成的投机需求与利率呈负相关关系。 Md1:交易动机和预防动机形成的货币需求(Md1(Y)为收入Y的递增函数) Md2:即投机动机形成的货币需求(Md2(r)为利率r的递减函数) 货币总需求为:Md=Md1(Y)+Md2(r) ④流动性陷阱:当利率下降到某一水平时,市场就会产生未来利率上升的预期,货币的投机需求就会达到无穷大,这时,无论中央银行供应多少货币,都会被相应的投机需求所吸收,从而使利率不能继续下降而”锁定”在这一水平。

“流动性陷阱”——货币需求线中的水平线部分,使货币需求变成一条折线。 “流动性陷阱”还可用来解释扩张性货币政策的有效性问题。在”流动性陷阱”区间,货币政策是完全无效的,此时只能依靠财政政策。 “流动性陷阱”发生后,货币需求曲线的形状是一条平行于横轴的直线。 隐含假定:当货币供求达到均衡时,整个国民经济处于均衡状态。 凯恩斯认为决定利率的所有因素均为货币因素,利率水平与实体经济部门没有任何关系。 |

可贷资金利率理论

可贷资金理论——新古典学派

|

观点 |

综合前两种利率决定理论:认为利率由可贷资金市场的供求决定,利率的决定取决于商品市场和货币市场的共同均衡,任何使可贷资金的供给曲线或需求曲线移动的因素都将改变均衡利率水平。 在一个封闭经济体中借贷资金的需求与供给均包括两个方面: ①借贷资金的需求来自某期间投资流量和该期间人们希望保有的货币量。 ②借贷资金的供给来自同一期间的储蓄流量和该期间货币供给量的变动。 |

利率的风险结构

利率期限结构:指即使具有相同风险、流动性和税收特征的债券,由于距到期日的时间不同,利率水平也可能不同。

利率期限结构的理论

利率期限结构的理论

1)市场预期理论【无偏预期理论】

|

观点 |

该理论认为利率期限结构完全取决于对未来即期利率的市场预期。如果预期未来即期利率上升,则利率期限结构呈上升趋势;如果预期未来即期利率下降,则利率期限结构呈下降趋势。 在市场预期理论中,某一时点各种期限债券的收益率虽然不同,但是在特定时期内,市场上预计所有债券都取得相同的即期收益率,即长期债券是一组短期债券的理想替代物,长、短期债券取得相同的利率,即市场是均衡的。 |

|

前提假定 |

①投资者对债券的期限没有偏好; ②期限不同的债券是完全可以替代的; ③投资者的行为取决于预期收益率的变动; ④完全替代的债券具有相等的预期收益率。 市场预期理论的局限在于不能解释收益率曲线通常是向上倾斜的。 |

2)流动性溢价理论

|

基本观点 |

投资者并不认为长期债券是短期债券的理想替代物。 ①由于投资者意识到他们对资金的需求可能会比预期得早,因此他们有可能在预期的期限前被迫出售债券; ②投资者认识到,如果投资于长期债券,基于债券未来收益的不确定性,他们要承担较高的价格风险。 投资者在接受长期债券时就会要求补偿与较长偿还期限相联系的风险,这便导致了流动性溢价的存在。流动性溢价便是远期利率和未来的预期即期利率之间的差额。债券的期限越长,流动性溢价越大,体现了期限长的债券拥有较高的价格风险。 在流动性溢价理论中,远期利率不再只是对未来即期利率的无偏估计,还包含了流动性溢价。因此,利率曲线的形状是由对未来利率的预期和延长偿还期所必需的流动性溢价共同决定的。 由于流动性溢价的存在,在流动性溢价理论中,如果预期利率上升,其利率期限结构是向上倾斜的;如果预期利率下降的幅度较小,其利率期限结构虽然是向上倾斜的,但两条曲线趋向于重合;如果预期利率下降较多,其利率期限结构是向下倾斜的。 |

3)市场分割理论

|

观点 |

该理论认为,在贷款或融资活动进行时,贷款者和借款者并不能自由地在利率预期的基础上将证券从一个偿还期部分替换成另一个偿还期部分。在市场存在分割的情况下,投资者和借款人由于偏好或者某种投资期限习惯的制约,他们的贷款或融资活动总是局限于一些特殊的偿还期部分。 |

利率市场化改革历程

我国利率市场化改革的主要进程

1、逐步放松利率管制

2、健全市场化的利率形成、传导和调控机制