第三节 市场风险监潮与控制

一、市场风险管理总体要求

(一)有效的董事会和高级管理层的治理架构

1.董事会承担对市场风险管理实施监控的最终责任,确保商业银行能够有效地识别、计量、监测和控制各项业务所承担的各类市场风险。

2.高级管理层负责制定、定期审查和监督执行市场风险管理的政策、程序以及具体的操作规程;及时了解市场风险水平及其管理状况,并确保银行具备足够的人力、物力以及恰当的组织结构、管理信息系统和技术水平来有效地识别、计量、监测和控制各项业务所承担的各类市场风险。

3.商业银行的监事会应当监督董事会和高级管理层在市场风险管理方面的履职情况。

(二)全面的市场风险管理政策

银行应当在有效管理风险的前提下,根据本行的业务性质、规模和复杂程度设计市场风险管理体系、制定市场风险管理的政策和流程、选择市场风险的计量和控制方法,以在风险管理的成本与收益(安全性)之间达到适当的平衡。

(三)完善的市场风险管理流程

商业银行应当建立完善的风险识别、计量、监测、分析、报告和控制流程。

(四)完备、可靠的IT系统

完备、可靠的信息系统应具备支持详细数据分析的交易管理或中台计量管理功能,建立集中、统一的交易数据、计量参数和市场数据等基础数据库,构建定价/估值模型,建立统一的市场风险计量、监控及管理平台,实现全行层面市场风险识别、计量、监测与控制,为实施市场风险内部模型法、基于风险调整的绩效考核提供系统支持。

(五)可靠的独立验证

1.商业银行应当确保市场风险模型输入数据准确、完整、及时。模型输入数据可分为交易及头寸数据、市场数据、模型的假设和参数,以及相关参考数据。

2.商业银行应当对风险价值系统中的单个产品定价和估值模型进行验证,以掌握模型定价方法,避免由“定价黑匣”带来的损失。

3.商业银行应当对由市场风险内部模型产出的市场风险报告进行验证,以确保模型结果的准确传递及合理应用。

4.商业银行应当根据日常风险管理的经验及需求,预先确定合理的容忍度水平,并将验证过程中出现的差异与容忍度水平相比较。

(六)严格的内部控制和审计

1.商业银行应当建立完善的市场风险管理内部控制体系。

2.银行的审计部门应当定期(至少每年一次)对市场风险管理体系各个组成部分和环节的准确、可靠、充分和有效性进行独立的审查和评价。

3.商业银行应当为所承担的市场风险提取充足的资本。

二、市场风险监测与报告

(一)市场风险报告的内容和种类

风险管理部门应当能够运用有效的风险监测和报告工具,及时向高级管理层和交易前台提供有价值的风险信息,以辅助交易人员、高级管理层和风险管理专业人员进行决策。

市场风险监测和分析报告应当包括如下全部或部分内容:

① 按业务、部门、地区和风险类别分别统计/计量的市场风险头寸;

②对市场风险头寸和市场风险水平的结构分析;

③头寸的盈亏情况;

④市场风险识别、计量、监测和控制方法及程序的变更情况;

⑤市场风险管理政策和程序的遵守情况;

⑥市场风险限额的遵守情况,包括对超限额情况的处理;

⑦事后检验和压力测试情况;

⑧内外部审计情况;

⑨市场风险经济资本分配情况;

⑩对改进市场风险管理政策、程序以及市场风险应急方案的建议;

⑩市场风险管理的其他情况。

(二)市场风险报告的路径和频度

①在正常市场条件下,通常每周向高级管理层报告一次;在市场剧烈波动的情况下,需要进行实时报告,但主要通过信息系统直接传递。

②后台和前台所需的头寸报告,应当每日提供,并完好打印、存档、保管。

③风险价值(VaR)和风险限额报告必须在每日交易结束之后尽快完成。

④应高级管理层或决策部门的要求,风险管理部门应当有能力随时提供各种满足特定需要的风险分

析报告,以辅助决策。

三、市场风险控制

商业银行实施市场风险管理的主要目的是,确保将所承担的市场风险规模控制在可以承受的合理范围内,使所承担的市场风险水平与其风险管理能力和资本实力相匹配。

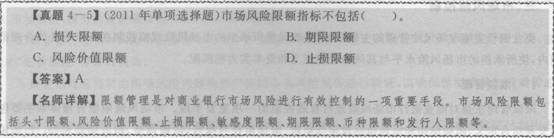

(一)限额管理

限额管理正是对商业银行市场风险进行有效控制的一项重要手段。市场风险限额管理体系主要包括交易组合定义、限额结构和限额指标设定与审批、限额监控与报告、限额调整、超限额管理等。市场风险限额指标主要包括:头寸限额、风险价值(VaR)限额、止损限额、敏感度限额、期限限额、币种限额和发行人限额等。来源233网校

(1)头寸限额(Limits on Gross or Net Positions)是指对总交易头寸或净交易头寸设定的限额。

(2)风险价值限额(VaR Limits)是指对基于量化方法计算出的市场风险计量结果来设定限额。(3)止损限额(Stop--Loss Limits)是指所允许的最大损失额。

(4)敏感度限额(Sensitivity Limits)是指保持其他条件不变的前提下,对单个市场风险要素(利率、汇率、股票价格和商品价格)的微小变化对金融工具或资产组合收益或经济价值影响程度所设定的限额。

(二)风险对冲

除了采用限额管理来控制市场风险外,商业银行还可以通过金融衍生产品等金融工具,在一定程度上实现控制或对冲市场风险的目的。

风险管理实践中,商业银行可以同时利用多种金融衍生产品构造复杂的对冲机制,以更有效地降低其银行账户和交易账户中的市场风险。

四、银行账户利率风险管理1.监管要求

中国银监会要求商业银行不但要从整体收益,还要从经济价值角度计量银行账户利率风险的影响程度。同时,对文档支持体系提出了具体要求,确保其能够提供包括计量模型的基本框架、收益率曲线的选择和变更情况、数据管理政策和程序、计量模型的详细描述以及数据管理政策和程序等方面的足够信息,以支持对银行账户利率风险计量的独立审查和验证。

2.管理流程

(1)银行账户利率风险的测算。适用于计量利率风险的方法同样适用于计量银行账户利率风险,具体包括:敏感性缺口分析法、持续期缺口和凸度缺口分析法、VaR分析法和动态模拟分析法。

(2)利率预测。利率预测并非银行账户利率风险管理的必经程序,但却是银行账户利率风险管理的基础。

(3)银行账户利率风险控制。将银行账户利率风险控制在设定的水平界限内,是商业银行账户利率风险管理的目的。

3.管理方法

(1)完善银行账户利率风险治理结构。

(2)加强资产负债匹配管理。

(3)完善商业银行的定价机制。

(4)实施业务多元化的发展战略。