第四节 市场风险资本计量方法(★★★★★)

一、标准法

1.头寸拆分在标准法下,金融产品被从现金流角度拆分并重新组合,形成了按多空头、利率、期限、币种等划分的

多组现金流。这些现金流分别对应一个或多个风险类别属性,根据资本计提比率计提资本。2.利率风险

利率风险资本计量需计算交易账户相关产品的利率风险一般风险和利率风险特定风险。

(1)利率风险一般风险

一般市场风险的资本要求包含以下三部分:每时段内加权多头和空头头寸可相互对冲的部分所对应的垂直资本要求;不同时段间加权多头和空头头寸可相互对冲的部分所对应的横向资本要求;整个交易账户的加权净多头或净空头寸所对应的资本要求。

(2)利率风险特定风险

利率风险特定风险计提依据发行主体性质、评级、剩余期限等信息,确定资本计提风险权重。

3.股票风险

股票风险主要针对交易账户内的股票和股票衍生工具头寸承担的风险,涉及产品包括交易所上市或交易的股票、类似股票(而不是类似债券)进行交易的可转换债券,或股票衍生工具。

4.汇率风险

汇率风险包括外汇(包括黄金)及外汇衍生金融工具头寸的风险。汇率风险资本要求需覆盖机构全口径的外汇敞口,但可以剔除结构性汇率风险暴露。剔除结构性汇率风险暴露后,商业银行需计量各币种净敞口,并使用“短边法”计算净风险暴露总额。

5.商品风险

商品指可以在二级市场买卖的实物产品,同时也应包括商品衍生工具头寸和资产负债表外头寸。

6.期权风险

期权风险资本计提有两种方法,一种为简易法,另一种为高级法(得尔塔+,Delta—Plus)。7.市场风险加权资产汇总

市场风险资本要求一利率风险特定风险+利率风险一般风险+股票风险特定风险+股票风险一般风险+汇率风险+商品风险+期权风险资本要求简单加总。

二、内部模型法

1.内部模型法定义市场风险内部模型法是指商业银行基于内部模型体系开展市场风险识别、计量、监测和控制,并将计

量结果应用于资本计量的全过程,包括市场风险组织治理架构、政策流程、计量方法、IT系统与数据等。

2.实施要素

(1)风险因素识别与构建

在市场风险内部模型法框架下,市场风险分为四大类,即利率风险、汇率风险、股票风险、商品风险,

同时对于交易账户利率相关产品和权益相关产品,进一步将发行人个体特定因素导致的不利价格变动风险界定为特定风险。

(2)特定风险

商业银行除符合关于内部模型法最低定性和定量要求外,还应符合以下要求:

①可解释交易组合的历史价格变化。

②可反映集中度风险。

③在不利的市场环境保持稳健。

④可反映与基础工具相关的基准风险。

⑤可反映事件风险。

⑥已通过返回检验验证。

(3)新增风险

新增风险是指由于发行人的突然事件导致单个债务证券或者权益证券价格与一般市场状况相比产生剧烈变动的风险。

(4)返回检验

返回检验是指将市场风险内部模型法计量结果与损益进行比较,以检验计量方法或模型的准确性、可靠性,并据此对计量方法或模型进行调整和改进。

(5)压力测试

市场风险压力测试是一种定性与定量结合,以定量为主的风险分析方法,通过测算面临市场风险的投资组合在特定小概率事件等极端不利情况下可能发生的损失,分析这些损失对盈利能力和资本金带来的负面影响,进而对所持投资组合的脆弱性作出评估和判断,并采取必要的措施,以规避市场风险。

3.资本计量

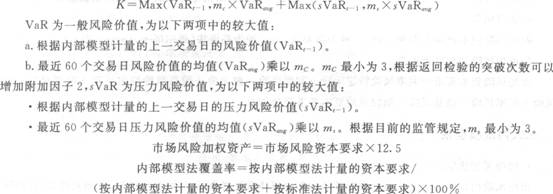

(1)一般风险价值计量

(2)压力风险价值计量

(3)资本计量公式

最低市场风险资本要求为一般风险价值及压力风险价值之和,即:

三、经济资本配置和经风险调整的绩效评估

1.经济资本配置

经济资本配置通常采取自上而下法或自下而上法。

(1)自上而下法通常用于制定市场风险管理战略规划。

(2)自下而上法通常用于当期绩效考核。

2.经风险调整的绩效评估

RAROC=税后净利润/经济资本EVA=税后净利润一资本成本一税后净利润一经济资本×资本预期收益率

=(RAROC一资本预期收益率)×经济资本