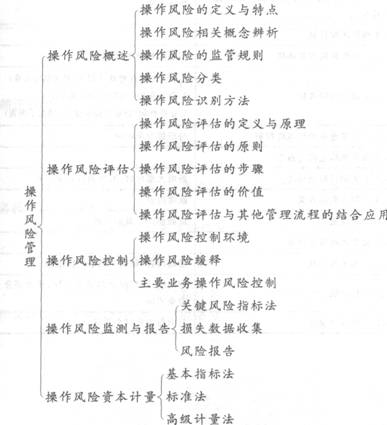

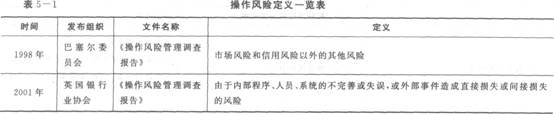

第一节 操作风险概述(★★★★★)

一、操作风险的定义与特点

1.定义

操作风险是指由不完善或有问题的内部程序、员工、信息科技系统以及外部事件所造成损失的风险。本定义所指操作风险包括法律风险,但不包括策略风险和声誉风险。

2.特点

(1)具体性。不同类型的操作风险具有各自具体的特性,难以用一种方法对各类操作风险进行准确的识别和计量。

(2)分散性。试图用一种方法来覆盖操作风险管理的所有领域几乎是不可能的。(3)差异性。不同业务领域操作风险的表现方式存在差异。

(4)复杂性。银行风险管理部门难以确定哪些因素对于操作风险管理来说是最重要的。

(5)内生性。除自然灾害、恐怖袭击等外部事件外,操作风险的风险因素很大比例上来源于银行的业务操作,属于银行的内生风险。

(6)转化性。操作风险是基础性风险。

二、操作风险相关概念辨析

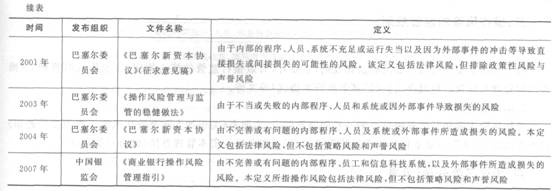

1.COS0委员会和巴塞尔委员会于2004年在“内部控制”和“全面风险管理”的理解上趋于一致,操作风险属于全面风险管理的组成部分。

内部控制与操作风险管理的发展历程如图5—1所示。

2.合规是操作风险的管理目标,二者在管理实践中存在重叠。

三、操作风险的监管规则

1.国际监管规则

操作风险主要是巴塞尔委员的监管规则,主要有《有效银行监管的核心原则》、《操作风险管理》、《操作风险管理与监管的稳健办法》、《巴塞尔新资本协议》等文件。

2.国内监管规则

操作风险主要执行的是银监会的一系列监管规定,主要有《关于加大防范操作风险工作力度的通知》(“操作风险13条”)、《商业银行操作风险管理指引》、《商业银行资本管理办法(试行)》等文件。

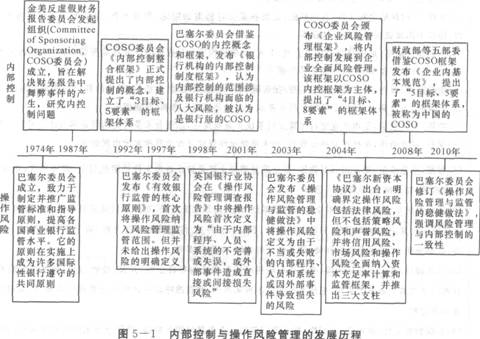

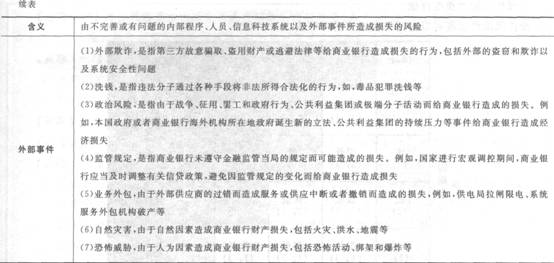

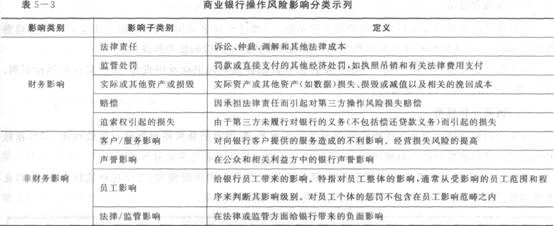

四、操作风险分类(见表5—2)

在商业银行的操作风险管理实践中,还可以从原因、损失事件、影响等角度进行多维度分类和评级,以便运用于风险与控制评估、关键风险指标、损失数据收集、检查、整改及操作风险报告等操作风险管理流程,提升管理效率。

1.操作风险原因,是指诱发操作风险转变为操作风险损失事件的缘由,通常一个操作风险损失事件可由一个或多个操作风险原因引发

2.操作风险损失事件分类援用了银监会的操作风险损失事件分类

3.操作风险影响分类操作风险影响是指操作风险损失事件发生后对银行造成的负面影响,包括可用经济指标衡量的财务影响及无法用经济指标量化的非财务影响。

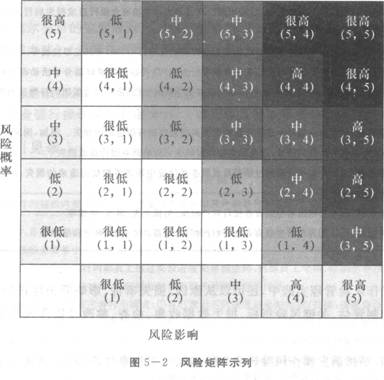

4.操作风险严重度评级

操作风险严重度可以诵讨等级矩阵讲行评级。

五、操作风险识别方法

商业银行通常借助自我评估法和因果分析模型,对所有业务岗位和流程中的操作风险进行全面且有针对性的识别,并建立操作风险成因和损失事件之间的关系。

(一)自我评估法

自我评估法是在商业银行内部控制体系的基础上,通过开展全员风险识别,识别出全行经营管理中存在的风险点,并从影响程度和发生概率两个角度来评估操作风险的重要程度。

商业银行进行操作风险自我评估的主要目的是鼓励各级机构主动承担责任,加强对操作风险识别、评估、控制和监测流程的有效管理。

(二)因果分析模型

在综合自我评估结果和各类操作风险报告的基础上,利用因果分析模型能够对风险成因、风险指标和风险损失进行逻辑分析和数据统计,进而形成三者之间相互关联的多元分布。

实践中,商业银行通常先收集损失事件,然后识别导致损失的风险成因,方法包括实证分析法、与业务管理部门会谈等,最终获得损失事件与风险成因之间的因果关系。