第三节 风险预警

一、风险预警程序(★)

风险预警是各种工具和各种处理机制的组合结果,无论是否依托于动态化、系统化、精确化的风险预警系统,都应当逐级、依次完成以下程序。

(一)信用信息的收集和传递

收集与商业银行有关的内外部信息,包括信贷人员提供的信息和外部渠道得到的信息,并通过商业银行信用风险信息系统进行储存。

(二)风险分析

信息通过适当的分层处理、甄别和判断后,进入预测系统或预警指标体系中。预测系统运用预测方法对未来内外部环境进行预测,使用预警指标估计未来市场和客户的风险状况,并将所输出的结果与预警参数进行比较,以便作出是否发出警报,以及发出何种程度警报的判断。

(三)风险处置

风险处置是指在风险警报的基础上,为控制和最大限度地消除商业银行风险而采取的一系列措施。

按照阶段划分,风险处置可以划分为预控性处置与全面性处置。预控性处置是在风险预警报告已经作出,而决策部门尚未采取相应措施之前,由风险预警部门或决策部f-JX,1尚未爆发的潜在风险提前采取控制措施,避免风险继续扩大对商业银行造成不利影响。预控性处置也可以由商业银行的预控对策系统来完成,根据风险警报的类型和性质调用对策集合,进行辅助决策。全面性处置是商业银行对风险的类型、性质和程度进行系统详细的分析后,从内部组织管理、业务经营活动等方面采取措施来控制、转移或化解

鼠险,使风险预警信号回到正常范围。

(四)后评价

风险预警的后评价是指经过风险预警及风险处置过程后,对风险预警的结果进行科学的评价,以发现风险预警中存在的问题(如虚警或漏警),深入分析原因,并对预警系统和风险管理进行修正或调整,因此后评价对预警系统的完善十分重要。

风险预警在运行过程中要不断通过时间序列分析等技术来检验其有效性,包括数据源和数据结构的改善;预警指标和模型的改进,如模型解释变量的筛选、参数的动态维护等。

二、风险预警方法(★)

风险预警的理论和方法近年来在世界范围内取得了显著进展。依托IT技术,许多金融机构将非结构化的逻辑回归分析和神经网络技术引入了预警模型,通过监测一套先导指标体系来预测危机发生的可能性。主要方法有:专家判断法、评级方法、信用评分方法、统讳模型。

在我国银行业实践中,风险预警是一门新兴的交叉学科,可以根据运作机制将风险预警方法分为黑色预警法、蓝色预警法和红色预警法。

(一)黑色预警法

这种预警方法不引进警兆自变量,只考察警素指标的时间序列变化规律,即循环波动特征。例如,我国农业大体上存在5年左右的一个循环周期,而工业的循环周期大体上在3年左右。各种商情指数、预期合成指数、商业循环指数、经济扩散指数、经济波动图等都可以看作是黑色预警法的应用。

(二)蓝色预警法

这种预警方法侧重定量分析,根据风险征兆等级预报整体风险的严重程度,具体分为两种模式:

①指数预警法,即利用警兆指标合成的风险指数进行预警。其中,应用范围最广的是扩散指数,是指全部警兆指数中个数处于上升的警兆指数所占比重。当这一指数大于0.5时,表示警兆指标中有超过半数处于上升,即风险整体呈上升趋势;如果小于0.5,则表示半数以上警兆指数收缩或下降,即风险整体呈下降趋势。

②统计预警法,是对警兆与警素之间的相关关系进行相关分析,确定其先导长度和先导强度,再根据警兆变动情况,确定各警兆的警级,结合警兆的重要性进行警级综合,最后预报警度。

(三)红色预警法

该方法重视定量分析与定性分析相结合。其流程是:首先对影响警素变动的有利因素与不利因素进行全面分析;其次进行不同时期的对比分析;最后结合风险分析专家的直觉和经验进行预警。

三、风险预警指标体系(★★★)

对信贷运行过程的监测预警是通过建立科学的监测预警指标体系,并对其发展变化过程进行观察来实现的。预警指标的研究是实现信贷预警的首要环节,预警体系科学性高低的首要标志是所选择的预警指标能否科学地反映经济运行过程的变化特征。因此,合理地选择预警指标是建立预警体系的关键。在实际工作中,对银行贷款的贷后检查、监督是对使用过程中的贷款的主要监测手段,也是银行及时诊断和防止贷款风险损失的重要措施。银行通过对贷款发放后贷款者经营状况的监测,可以及时发现贷款风险的预警信号,以便尽快采取相应措施,减少相关损失。贷款风险的预警信号系统通常应包含以下几个主要方面:

(一)有关财务状况的预警信号

主要包括:存货激增;存货周转速度放慢;现金状况恶化;应收账款余额或比例激增;流动资产占总资产的比例下降;流动资产状况恶化;固定资产迅速变化;除固定资产外的非流动资产集中;长期债务大量增如;短期债务增加失当;资本与债务的比例降低;销售额下降;成本上升、收益减少;销售上升、利润减少;相对于销售额(利润)而言,总资产增加过快等。

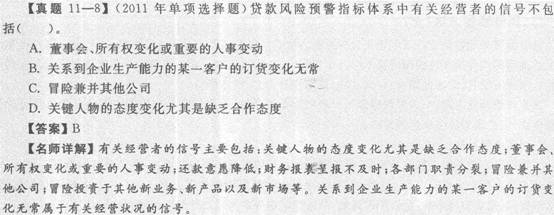

(二)有关经营者的信号

主要包括:关键人物的态度变化尤其是缺乏合作态度;董事会、所有权或重要的人事变动;还款意愿降低;财务报表呈报不及时;各部门职责分裂;冒险兼并其他公司;冒险投资于其他新业务、新产品以及新市场等。

(三)有关经营状况的信号

主要包括:丧失一个或多个客户,而这些客户财力雄厚;关系到企业生产能力的某一客户的订货变化无常;投机于存货,使存货超出正常水平;工厂或设备维修不善,推迟更新过时的无效益的设备等。

四、风险预警的处置(★★★)

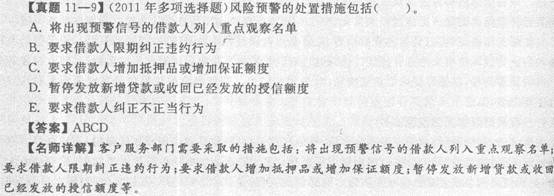

预警处置是借助预警操作工具对银行经营运作全过程进行全方位实时监控考核,在接收风险信号、评估、衡量风险基础上提出有无风险、风险大小、风险危害程度及风险处置、化解方案的过程。客户风险预警信号出现后,相关部门应组织力量积极进行控制和化解。要根据风险的程度和性质,采取相应的风险处置措施:

①列入重点观察名单。

②要求客户限期纠正违约行为。

③要求增加担保措施。

④暂停发放新贷款或收回已发放的授信额度等。

对于出现的较大风险,客户部门无法自行控制和化解处置的,应视贷款金额的大小及风险状况及时报告授信审批行风险资产管理部门或信贷管理部门,风险资产管理部门或信贷管理部门调整客户评价授信方案和风险分类,介入风险认定和处置。