二、多选题

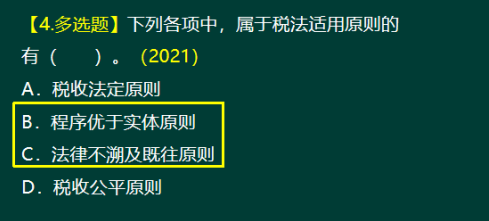

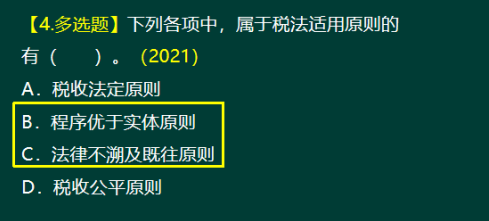

1.下列税法原则中,属于税法适用原则的有( )。

A.特别法优于普通法原则

B.税收公平与税收效率原则

C.新法优于旧法原则

D.程序法优于实体法原则

参考答案:ACD

参考解析:选项B,税法基本原则包括税收法定原则(核心)、税收公平原则、税收效率原则和实质课税原则;选项ACD,税法适用原则包括法律优位原则、法律不溯及既往原则、新法优于旧法、特别法优于普通法原则、实体从旧、程序从新原则、程序优于实体。

【233相似度】教材精讲班:第一章 税法总论 税法原则【总结】

串讲班 第一章 税法总论 税法原则

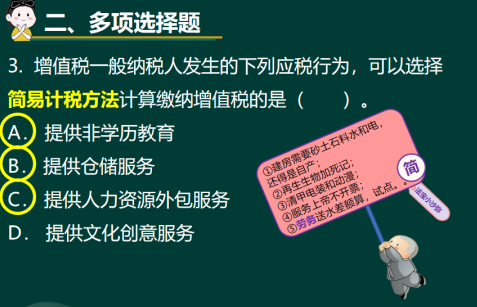

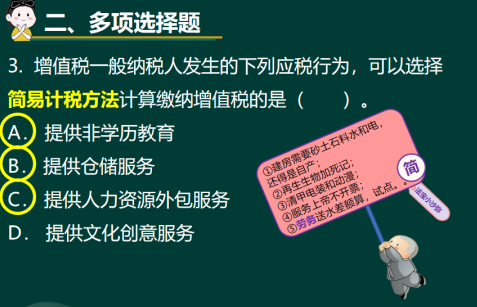

2.下列行为中,增值税般纳税人可以选择适用简易计税方法计征增值税的有( )。

A.人力资源管理公司提供人力资源外包服务

B.电力公司销售向自然人购买的光伏电力

C.再生资源回收公司销售其回收的再生资源

D.药品生产企业销售罕见病药品

参考答案:ACD

参考解析:选项A,一般纳税人提供人力资源外包服务,可以选择使用简易计税方法,按照5%的征收率缴纳

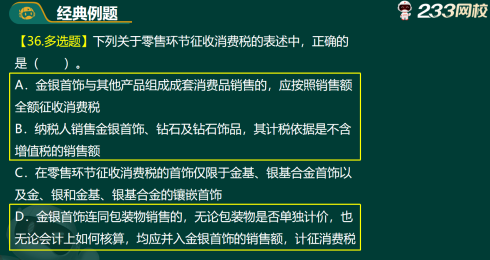

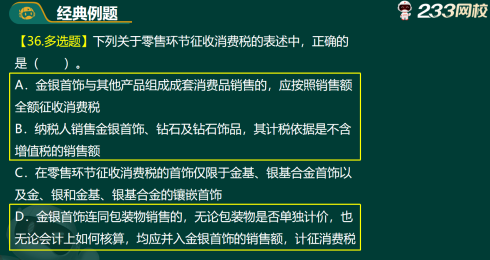

3.下列关于金银首饰消费税计税依据的表述中,符合税法规定的有( )。

A.带料加工的金银首饰,按受托方销售同类金银首饰的销售额确定计税依据

B.带料加工的金银首饰,受托方无同类金银首饰售价的按材料成本与加工费的合计数确定计税依据

C.采用以旧换新销售金银首饰的,按实际收取的不含增值税价款确定计税依据

D.金银首饰连同包装物销售的 ,包装物价款应并入销售额确定计税依据

参考答案:ACD

参考解析:选项A,带料加工的金银首饰,应接受托方销售同类金银首饰的销售价格确定计税依据征收消费税;选项B,带料加工的金银首饰,没有同类金银首饰销售价格的,按照组成计税价格计算缴纳消费税,其中,组成计税价格为材料成本、加工费和应缴纳的消费税合计数确定;选项C,纳税人采用以旧换新(含翻新改制)方式销售的金银首饰,应按实际收取的不含增值税的全部价款,计算缴纳消费税;选项D,金银首饰连同包装物销售的,无论包装物是否单独计价,也无论会计上如何核算,均应并入金银首饰的销售额,计征消费税。

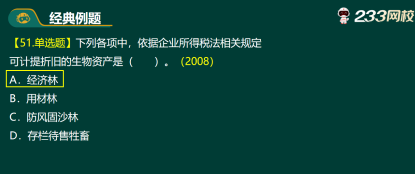

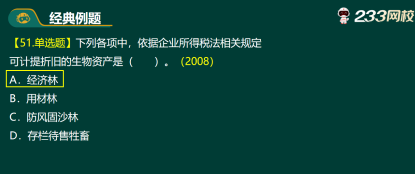

4.下列生物资产计提的累计折旧,准予在企业所得税前扣除的有( )。【同2008】

A.经济林

B.用材林

C.防风固沙林

D.薪炭林

参考答案:AD

参考解析:选项AD,生产性生物资产,是指企业为生产农产品、提供劳务或者出租等而持有的生物资产,包括经济林、薪炭林、产畜和役畜等。选项BC,防护林,是指以防护为主要目的的森林、林木和灌木丛,包括水源涵养林,水土保持林,防风固沙林,农田、牧场防护林,护岸林,护路林;用材林,是指以生产木材为主要目的的森林和林木,包括以生产竹材为主要目的的竹林;防护林、用柴林不属于生物资产,不计提折旧。

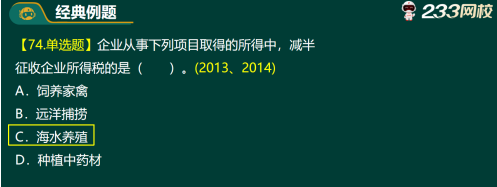

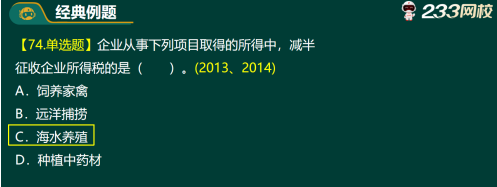

5.企业取得的下列所得中,可享受免征企业所得税优惠的有( )。【同2013、2014】

A.种植香料作物的所得

B.家禽饲养项目的所得

C.内陆养殖项目的所得

D.林木种植项目的所得

参考答案:BD

参考解析:选项AC,属于奢侈性养殖,减半征收企业所得税;选项BD,属于非奢侈性养殖,免征企业所得税。

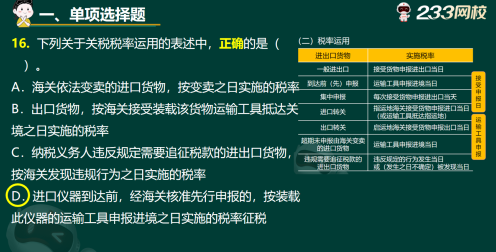

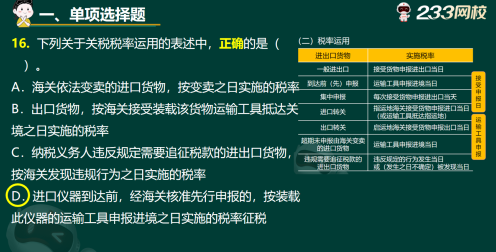

6.下列关于关税适用税率的表述中。正确的有( )。

A.集中申报的进口货物,适用每次货物进口时海关接受该货物申报之日实施的税率

B.进口货物,适用海关接受该货物申报进口之日实施的税率

C.进口转关运输货物,适用转运地海关接受该货物申报进口之日实施的税率

D.纳税人违反规定需追征税款的进口货物,适用违反规定行为发生之日实施的税率

参考答案:ABD

参考解析:选项A,集中申报的进口货物,适用每次货物进口时海关接受该货物申报之日实施的税率;选项B,进口货物,适用海关接受该货物申报进口之日实施的税率;选项C,进口转关运输货物,适用指运地海关接受该货物申报进口之日实施的税率,货物运抵指运地前,经海关核准先行申报的,应当适用装载该货物的运输工具抵达指运地之日实施的税率;选项D,因纳税义务人违反规定需要追征税款的进出口货物,应当适用违反规定的行为发生之日实施的税率;行为发生之日不能确定的,适用海关发现该行为之日实施的税率。

【233相似度】模考大赛

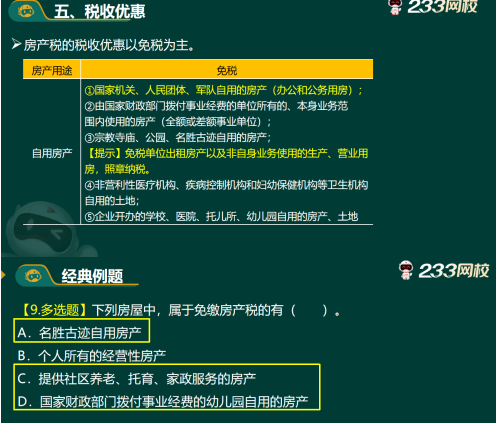

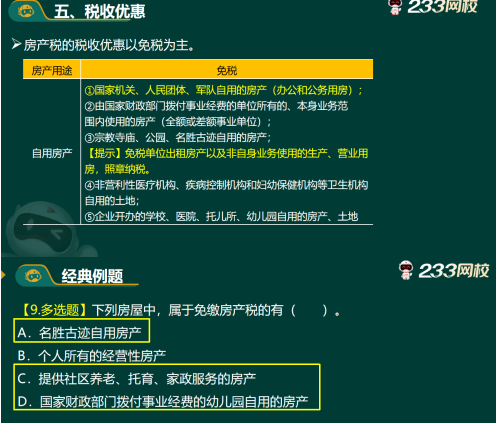

7.下列房产中,免征房产税的有( )。

A.企业幼儿园的自用教室

B.个人出租的房产

C.宗教寺庙的生活用房

D.公园中的饭店

参考答案:AC

参考解析:选项A,企业办的各类学校、医院、托儿所、幼儿园自用的房产,免征房产税;选项B,个人出租的房产,不属于免税范围,应照章纳税;选项C,宗教寺庙、公园、名胜古迹自用的房产免征房产税。宗教寺庙自用的房产,是指举行宗教仪式等的房屋和宗教人员使用的生活用房。选项D,宗教寺庙、公园、名胜古迹中附设的营业单位,如影剧院、饮食部、茶社、照相馆等所使用的房产及出租的房产,不属于免税范围,应照章纳税。

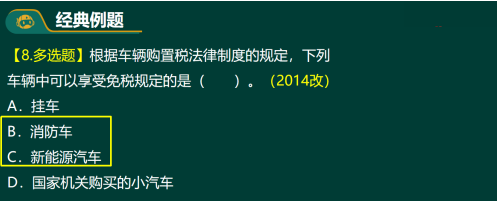

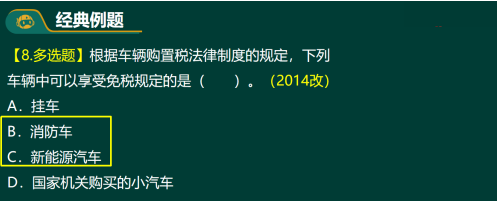

8.下列车辆中,免征车辆购置税的有( )。【同2014】

A.城市公交用公共汽电车

B.驻华领事馆自用小轿车

C.武警部队列入装备订货计划的车辆

D.事业单位使用的公务车

参考答案:ABC

参考解析:选项A,城市公交企业购置的公共汽电车辆(包括公共汽车、无轨或有轨电车)(客运经营车辆),免征车辆购置税;选项B,外国驻华使馆、领事馆和国际组织驻华机构及其外交人员自用的车辆,免征车辆购置税;选项C,中国人民解放军和中国人民武装警察部队列入军队武器装备订货计划的车辆,免征车辆购置税;选项D,国家机关、预算单位购置非新能源车辆,照章纳税。

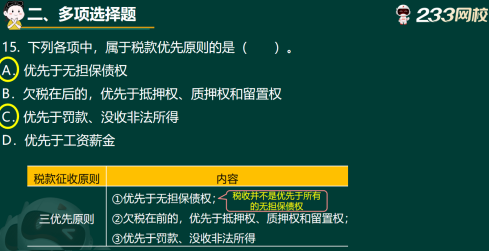

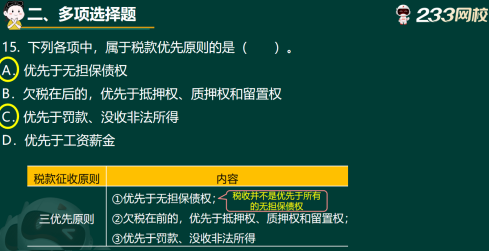

9.纳税人发生欠税在前时,下列关于税款征收的处理中,符合《中华人民共和国税收征收管理法》规定的有( )。

A.税收优先于罚款

B.税收优先于留置权

C.税收优先于抵押权

D.税收优先于没收非法所得

参考答案:ABCD

参考解析:税款优先原则,是指①税收优先于无担保债权;②纳税人发生欠税在前的,税收优先于抵押权、质权和留置权的执行。这里有两个前提条件:其一,纳税人有欠税;其二,欠税发生在前,即纳税人的欠税发生在以其财产设定抵押、质押或被留置之前。纳税人在有欠税的情况下设置抵押权、质权、留置权时,纳税人应当向抵押权人、质权人说明其欠税情况。③税收优先于罚款、没收非法所得。

温馨提示:文章由作者233网校-cqq独立创作完成,未经著作权人同意禁止转载。