四、综合题

1.F公司是一家制造类上市公司,公司的部分产品外销欧美,2012年该公司面临市场和成本的巨大压力。公司管理层决定,出售丙产品生产线,扩大具有良好前景的丁产品的生产规模。为此,公司财务部进行了财务预测与评价,相关资料如下:

资料一:2011年F公司营业收入37500万元,净利润为3000万元。该公司2011年简化的资产负债表如表1所示:

资料二:预计F公司2012年营业收入会下降20%,销售净利率会下降5%,股利支付率为50%。

资料三:F公司运用逐项分析的方法进行营运资金需求量预测,相关资料如下:

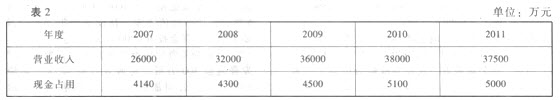

(1)F公司近五年现金与营业收入之间的关系如表2所示:

(2)根据对F公司近5年的数据分析,存货、应付账款与营业收入保持固定比例关系,其中存货与

营业收入的比例为40%,应付账款与营业收入的比例为20%,预计2012年上述比例保持不变。

资料四:2012年F公司将丙产品生产线按固定资产账面净值8000万元出售,假设2012年全年计提折

旧600万元。

资料五:F公司为扩大丁产品的生产规模新建一条生产线,预计投资15000万元,其中2012年年初投

资10000万元,2013年年初投资5000万元,项目投资期为2年,营业期为l0年,营业期各年净现金

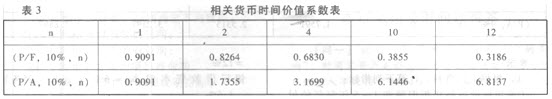

流量均4000万元。项目终结时可收回净残值750万元。假设基准贴现率为10%,相关货币时间价值

系数如表3所示:

资料六:为了满足运营和投资的需要,F公司计划按面值发行债券筹资,债券年利率9%,

每年年末付息,筹资费率为2%,该公司适用的企业所得税税率为25%。

要求:

(1)运用高低点法测算}1公司现金需要量;①单位变动资金(b);②不变资金(a);③2012年现金需要量。

(2)运用销售百分比法测算F公司的下列指标:①2012年存货资金需要量;②2012年应付账款需要量。

(3)测算F公司2012年固定资产期末账面净值和在建工程期末余额。

(4)测算F公司2012年留存收益增加额。

(5)进行丁产品生产线投资项目可行性分析:

①计算静态回收期;②计算项目净现值;③评价项目投资可行性并说明理由。

(6)计算F公司拟发行债券的资本成本。

(2012年)

【答案】

(1)单位变动资金(b)=(5100—4140)/ (38000—26000)=0.08(万元)

不变资金(a)=4140-26000×0.08=2060 (万元)

现金预测模型:Y=2060+0.08x

2012年现金需要量=2060+0.08×37500×(1—20%)=4460(万元)

(2)2012年存货资金需要量=37500×(1-20%)×40%=12000(万元)

2012年应付账款需要量=37500×(1-20%)×20%=6000(万元)

(3)同定资产账面净值=20000-8000-600=11400(万元)

在建工程期末余额=10000万元

(4)2012年销售净利率=(3000/37500)× (1—5%)=7.6%

2012年留存收益增加额=37500×(1-20%)×7.6%×(1-50%)=1140(万元)

(5)①丁项目各年净现金流量:

NCF0=一10000万元

NCF1=-5000万元

NCF2=0

NCF3-11=4000万元

NCF12=4000+750=4750(万元)

静态回收期=2+(10000+5000)/4000=5.75(年)

②项目净现值=一10000-5000×(P/F, 10%,1) +4000×(P/A,10%,10)× (P/F,10%,2)+750×(P/F,10%,12) =-10000-5000×0.9091+4000×6 1446× 0.8264+750×0.3186=6005.04<万元)

③由于项目净现值大于零,因此该项目具备财务可行性。

(6)债券资本成本=9%×(1-25%)/

(1—2%)=6.89%

2.B公司是一家生产电子产品的制造类企业,采用直线法计提折旧,适用的企业所得税税率为25%。在公司最近一次经营战略分析会上,多数管理人员认为,现有设备效率不高,影响了企业市场竞争力。公司准备配置新设备扩大生产规模,推动结构转型,生产新一代电子产品。

(1)公司配置新设备后,预计每年营业收入扣除营业税金及附加后的差额为5100万元,预计每年的相关费用如下:外购原材料、燃料和动

力费为1800万元,工资及福利费为1600万元,其他费用为200万元,财务费用为零。市场上该设备的购买价(即非含税价格,按现行增值税法规定,增值税进项税额不计入固定资产原值,可以全部抵扣)为4000万元,折旧年限为5年,预计净残值为零。新设备当年投产时需要追加营运资金投资2000万元。

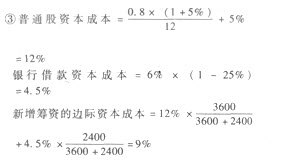

(2)公司为筹资项目投资所需资金,拟定向增发普通股300万股,每股发行价12元,筹资3600万元,公司最近一年发放的股利为每股0.8元,固定股利增长率为5%,拟从银行贷款2400万元,年利率为6%,期限为5年。假定不考虑筹资费用率的影响。

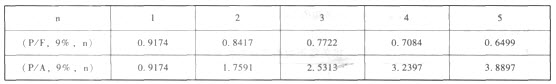

(3)假设基准贴现率为9%,部分时间价值系数如下表所示。

要求:

(1)根据上述资料,计算下列指标:

①使用新设备每年折旧额和1~5年每年的付现成本;

②营业期1~5年每年营业利润;

③普通股资本成本、银行借款资本成本和新增筹资的边际资本成本;

④投资期净现金流量(NCF0),营业期所得税后净现金流量(NCF1-4和NCF5)及该项目净现值。

(2)运用净现值法进行项目投资决策并说明理由。(2010年改编)

【答案】

(1)①使用新设备每年折旧额=4000/5=800 (万元)

1~5年每年的付现成本=1800+1600+200=3600(万元)

②营业期l—5年每年营业利润=5100-3600-800=700(万元) .

④NCF0=-4000—2000=-6000(万元)

NCF1-4=700×(1-25%)+800=1325(万元)

NCF;=1325+2000=3325(万元)

该项目净现值NPV=一6000+1325×3.2397+3325×0.6499=453.52(万元)

或:NPV=-6000+1325×3.8897+2000×0.6499=453.65(万元)

(2)该项目净现值大于0,所以应当购置新设备(或项目可行)。

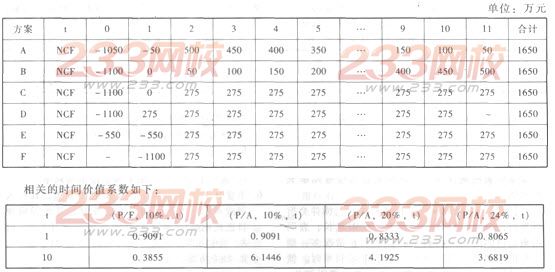

3.E公司拟投资建设一条生产线,行业基准贴现率为10%,现有六个方案可供选择,相关的净现金流量数据如下表所示:

要求:

(1)根据上表数据,分别确定下列数据:

①A方案和B方案的投资期;

②C方案和D方案的营业期;

③E方案和F方案的项目寿命期。

(2)计算A方案的静态回收期指标。

(3)利用简化方法计算E方案的静态回收期指标。

(4)利用简化方法计算C方案净现值指标。

(5)利用简化方法计算D方案内含报酬率指标。(2009年改编)

【答案】

(1)①A方案和B方案的投资期均为1年;

②C方案和D方案的营业期均为10年;

③E方案和F方案的项目寿命期均为11年。

(2)A方案的静态回收期=3+150/400=3.38

(年)

(3)E方案的静态回收期=1+1100/275=5 (年)

(4)C方案净现值指标=275×(P/A,10%,10)×(P/F,10%,1)-1100=275×6.1446×0.9091-1100=436.17(万元)

(5)D方案内含报酬率:275×(P/A,IRR,10)=1100

即:(P/A,IRR,10)=4

根据(P/A,20%,10)=4.1925

(P/A,24%,10)=3.6819可知: (24%-IRR)/(24%-20%)=

(3.6819-4)/(3.6819-4.1925)解得:IRR=21.51%

热点推荐:2013年中级会计师考试试题专题 中级会计职称考试真题专题

◇ 如果您在学习过程中遇到任何疑问,请登录中级会计职称会员中心你问我答,随时与广大考生朋友们一起交流!还可以加入中级会计职称考试群组,一起分享备考心得。同时欢迎考友选择适合自己的学习班级,并按要求完成听课、做题的学习任务。点击进入了解课程>>