四、计算分析题

1.甲公司是一家上市公司,有关资料如下:

资料一:2008年3月31日甲公司股票每股市价25元,每股收益2元;股东权益项目构成如下:普通股4000万股,每股面值1元,计4000万元;资本公积500万元;留存收益9500万元。公司实行稳定增长的股利政策,股利年增长率为5%。目前一年期国债利息率为4%,市场组合风险收益率为6%。不考虑通货膨胀因素。

资料二:2008年4月1日,甲公司公布的2007年度分红方案为:凡在2008年4月15日前登记在册的本公司股东,有权享有每股l.15元的现金股息分红,除息日是2008年4月16日,享有本次股息分红的股东可于5月16日领取股息。

资料三:2008年4月20日,甲公司股票市价为每股25元,董事会会议决定,根据公司投资计划拟增发股票l000万股,并规定原股东享有优先认股权,每股认购价格为l8元。

要求:

(1)根据资料一:

①计算甲公司股票的市盈率;

②若甲公司股票所含系统风险与市场组合的风险一致,确定甲公司股票的贝塔系数;

③若甲公司股票的贝塔系数为1.05,运用资本资产定价模型计算其必要收益率(股票资本成本)。

(2)假定目前普通股每股市价为23元,根据资料一和资料二,运用股利折现模型计算留存收益资本成本。

(3)假定甲公司发放现有普通股股数l0%的股票股利替代现金分红,并于2008年4月16日完成该分配方案,结合资料一计算完成分红方案后的下列指标,假设股票股利按面值确定:①普通股股数;

②股东权益各项目的数额。

(4)假定2008年3月31日甲公司准备用现金按照每股市价25元回购800万股股票,且公司净利润与市盈率保持不变,结合资料一计算下列指标:

①净利润;

②股票回购之后的每股收益;

③股票回购之后的每股市价。(2008年)

【答案】

(1)

①市盈率=25/2=12.5②甲股票的贝塔系数=1③甲股票的必要收益率=4%+1.05×6%

=10.3%

(2)留存收益资本成本=1.15×(1+5%)/23+5%=10.25%

(3)

①普通股股数=4000×(1+10%)=4400(万股)

②股本=4400×1=4400(万元)资本公积=500万元

留存收益=9500-400=9100(万元)(4)

①原有净利润=原有股数×原有每股收益=4000×2=8000(万元)

因为净利润保持不变,因此净利润=4000×2=8000(万元)

②回购后每股收益=净利润/回购后股数=8000/(4000-800)=2.5(元)

③因为市盈率不变,所以:

回购后市盈率=回购后每股市价/回购后每股收益=回购前市盈率=12.5

回购后每股市价=回购后每股收益×回购后市盈率=2.5 ×12.5=31.25(元)。

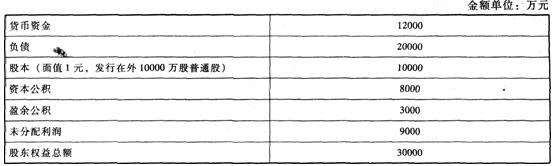

2.F公司为一家稳定成长的上市公司,2009年度公司实现净利润8000万元。公司上市三年来一直执行稳定增长的现金股利政策,年增长率为5%,吸引了一批稳健的战略性机构投资者。公司投资者中个人投资者持股比例占60%。2008年度每股派发0.2元的现金股利。公司2010年计划新增一投资项目,需要资金8000万元。公司目标资产负债率为50%。由于公司良好的财务状况和成长能力,公司与多家银行保持着良好的合作关系。公司2009年12月31日资产负债表有关数据如下表所示:

2010年3月15日公司召开董事会会议,讨论了甲、乙、丙三位董事提出的2009年度股利分配方案:

(1)甲董事认为考虑到公司的投资机会,应当停止执行稳定增长的现金股利政策,将净利润全部留存,不分配股利,以满足投资需要。(2)乙董事认为既然公司有好的投资项目,有较大的现金需求,应当改变之前的股利政策,采用每10股送5股的股票股利分配政策。

(3)丙董事认为应当维持原来的股利分配政策,因为公司的战略性机构投资者主要是保险公司,他们要求固定的现金回报,且当前资本市场效率较高,不会由于发放股票股利使股价上涨。

要求:

(1)计算维持稳定增长的殷利分配政策下公司2009年度应当分配的现金股利总额。

(2)分别站在企业和投资者的角度,比较分析甲、乙、丙三位董事提出的股利分配方案的利弊,并指出最佳股利分配方案。 (2010年改编)

【答案】

(I)公司2009年度应当分配的现金股利总额=10000×0.2×(1+5%)=2100(万元)(2)

①甲董事提出的方案:

从企业角度看,不分配殷利的优点是不会导致现金流出。缺点是在企业资产负债率低于目标资产负债率且与多家银行保持着良好合作关系的情况下,使用留存收益满足投资需要,将会提高公司的平均资本成本;作为一家稳定成长的上市公司,停止一直执行的稳定增长的现金股利政策,将会传递负面信息,降低公司价值。

从投资者角度看,不分配股利的缺点是不能满足投资者获得稳定收益的要求(或:不能满足战略性机构投资者所要求的固定现金回报),影响投资者信心。

②乙董事提出的方案:

从企业角度看,发放股票股利的优点是不会导致现金流出,能够降低股票价格,促进股票流通,传递公司未来发展信号。缺点是在企业资产负债率低于目标资产负债率且与多家银行保持着良好合作关系的情况下,使用留存收益满足投资需要,将会提高公司的平均资本成本。从投资者角度看,发放股票股利的优点是可能获得“填权”收益(或:分配后股价相对上升的收益),缺点是不能满足投资者获得稳定收益的要求(或:不能满足战略性机构投资者所要求的固定现金回报)。

③丙董事提出的方案:

从企业角度看,稳定增长的现金股利政策的优点是在企业资产负债率低于目标资产负债率且与多家银行保持着良好合作关系的情况下,通过负债融资满足投资需要,能够维持目标资本结构,降低资本成本,有助于发挥财务杠杆效应,提升公司价值和促进公司持续发展。缺点是将会导致公司现金流出,通过借款满足投资需要将会增加财务费用。

从投资者角度看,稳定增长的现金股利政策的优点是能满足投资者获得稳定收益的要求(或:能够满足战略性机构投资者所要求的固定现金回报),从而提升投资者信心。

④基于上述分析,鉴于丙董事提出的股利分配方案既能满足企业发展需要,又能兼顾投资者获得稳定收益的要求,因此,丙董事提出的股利分配方案最佳(或:丙方案最佳;或:公司应当采用稳定增长的现金股利分配政策)。

热点推荐:2013年中级会计师考试试题专题 中级会计职称考试真题专题

◇ 如果您在学习过程中遇到任何疑问,请登录中级会计职称会员中心你问我答,随时与广大考生朋友们一起交流!还可以加入中级会计职称考试群组,一起分享备考心得。同时欢迎考友选择适合自己的学习班级,并按要求完成听课、做题的学习任务。点击进入了解课程>>