五、综合题

1.某投资项目需3年建成,每年年初投入资金80万元,共投入240万元。建成投产之时,需投入营运资金40万元,以满足日常经营活动需要。生产出A产品,估计每年可获营业利润100万元。固定资产使用年限为5年,使用后第3年年末预计进行-次改良,估汁改良支出90万元,分两年平均摊销。另外,使用后第4年初,需要追加投入营运资金20万元。资产使用期满后,估计有变价净收入45万元,采用直线法折旧,税法规定的折旧年限为6年,预计净残值为30万元。项目期满时,垫支营运资金收回。所得税税率为25%,项目适用的折现率为10%。

要求:

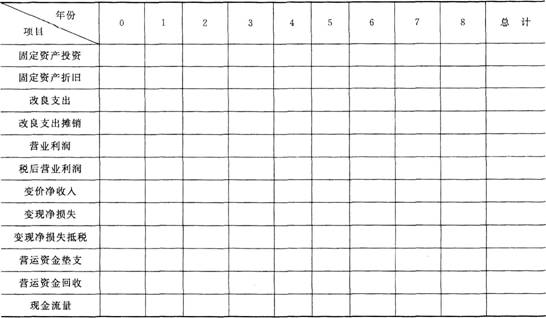

(1)编制投资项目现金流量表:

(2)计算项目的净现值;

(3)计算项目的年金净流量。

2.B公司目前生产-种产品,该产品的适销期预计还有6年,公司计划6年后停产该产品。生产该产品的设备已使用5年,比较陈旧,运行成本(人工费、维修费和能源消耗等)和残次品率较高。目前市场上出现了-种新设备,其生产能力、生产产品的质量与现有设备相同。设备虽然购置成本较高,但运行成本较低,并且可以减少存货占用资金、降低残次品率。除此以外的其他方面,新设备与旧设备没有显著差别。

B公司正在研究是否应将现有旧设备更换为新设备,有关的资料如下(单位:元):

继续使用旧设备 |

更换新设备旧设备 | ||

|

当初购买和安装成本 |

200000 |

||

|

旧设备当前市值 |

50000 |

新设备购买和安装成本 |

300000 |

|

税法规定折旧年限(年) |

10 |

税法规定折旧年限(年) |

10 |

|

税法规定折旧方法 |

直线法 |

税法规定折旧方法 |

直线法 |

|

税法规定残值率 |

10% |

税法规定残值率 |

10% |

|

已经使用年限(年) |

5 |

运行效率提高减少半成品存货占用资金 |

15000 |

|

预计尚可使用年限(年) |

6 |

计划使用年限(年) |

6 |

|

预计6年后残值变现净收入 |

0 |

预计6年后残值变现净收入 |

150000 |

|

年运行成本(付现成本) |

110000 |

年运行成本(付现成本) |

85000 |

|

年残次品成本(付现成本) |

8000 |

年残次品成本(付现成本) |

5000 |

B公司更新设备投资的资本成本率为10%,所得税税率为25%;固定资产的会计折旧政策与税法有关规定相同。

要求:

(1)计算B公司继续使用旧设备的相关现金流出总现值(计算过程及结果填入给定的表格内);

继续使用旧设备的现金流量折现

项目 |

现金流量(元) |

时问 |

系数 |

现值(元) |

|

丧失的变现收入 |

||||

|

丧失的变现损失抵税 |

||||

|

每年税后运行成本 |

||||

|

每年税后残次品成本 |

||||

|

每年折旧抵税 |

||||

|

残值变现损失抵税 |

||||

|

合计 |

(2)计算B公司使用新设备方案的相关现金流出总现值(计算过程及结果填人给定的表格内);

更新新设备的现金流量折现

项目 |

现金流量(元) |

时间 |

系数 |

现值(元) |

|

新设备的购买和安装成本 |

||||

|

避免的营运资金投入 |

||||

|

每年税后运行成本 |

||||

|

每年税后残次品成本 |

||||

|

折旧抵税 |

||||

|

残值变现收入 |

||||

|

残值变现收益纳税 |

||||

|

丧失的营运资金收回 |

||||

|

合计 |

(3)判断应否实施更新设备的方案。

3.某人拟开设-个食品连锁店,通过调查研究提出以下方案:

(1)设备投资:设备购价40万元,预计可使用5年,报废时残值收入10000元;按税法要求该设备折旧年限为4年,使用直线法折旧,残值率为10%;计划在2013年7月1日购进并立即投入使用;

(2)门店装修:装修费用预计5万元,在装修完工的2013年7月1日支付。预计在2.5年后还要进行-次同样的装修;

(3)收入和成本预计:预计2013年7月1日开业,前6个月每月收入5万元(已扣除营业税,下同),以后每月收入8万元;原料成本为收入的50%;人工费、水电费和房租等费用每月1.5万元(不含设备折旧、装修费摊销);

(4)营运资金:开业时垫付2万元;

(5)所得税税率为25%;

(6)业主要求的最低投资报酬率为10%。

已知:(P/F,10%,2.5)=0.7880

要求:

(1)计算投资总现值;

(2)填写下表:

现金流量单位:万元

项目 |

第1年 |

第2至4年 |

第5年 |

|

年税后收入 |

|||

|

年税后原料成本 |

|||

|

年税后付现费用 |

|||

|

年折旧 |

|||

|

设备报废损失抵税 |

|||

|

年装修费摊销 |

|||

|

年非付现费用抵税 |

|||

|

收回流动资金 |

|||

|

收回设备残值 |

|||

|

年现金净流量 |

(3)用净现值法评价该项目经济上是否可行。

(答案中金额单位为万元)

(1000+1000×8%×5)×(P/F,5%,5)=1096.90(元)

因为发行价格1050元<债券价值1096.90元,所以:

乙债券内部收益率在5%~6%之间,利用插值法可知:

(R~6%)/(5%-6%)=(1050—1046.22)/(1096.90—1046.22)

解之得:R=5.93%

(3)丙公司债券的价值=1000×(P/F,6%,5)=1000×0.7473=747.3(元)

(4)因为甲公司债券内部收益率高于A公司的必要收益率,发行价格低于债券价值,所以甲公司债券具有投资价值。

因为乙公司债券内部收益率低于A公司的必要收益率,发行价格高于债券价值,所以乙公司债券不具有投资价值。

因为丙公司债券的发行价格750元高于债券价值,所以丙公司债券不具有投资价值。

决策结论:A公司应当购买甲公司债券。

5.【答案】

(1)A项目投产后各年的现金净流量

=140×(1—25%)-60x(1—25%)+40×25%

=70(万元)

净现值=70×(P/A,10%,8)×(P/F,10%,2)-280=28.61(万元)

B项目投产后各年的现金净流量=60×(1—25%)+20+10=75(万元)

净现值=75×(P/A,10%,8)-380=75×5.3349—380=20.12(万元)

(2)假设B项目的内含报酬率为R,则:

75×(P/A,R,8)=380

即(P/A,R,8)=5.0667

由于(P/A,12%,8)=4.9676;(p/A,10%,8)=5.3349

所以有:(12%-R)/(12%-10%)=(4.9676—5.0667)/(4.9676—5.3349)

解得:R=11.46%

(3)A项目的年金净流量=28.61/(P/A,10%,10)=28.61/6.1446=4.66(万元)

B项目的年金净流量=20.12/(P/A,10%,8)=20.12/5.3349=3.77(万元)

(4)由于B项目的内含报酬率高于A项目,所以,应该优先选择B项目;

(5)由于A项目的年金净流量大于B项目,所以,应该选择A项目。

6.【答案】

(1)计算表中用英文字母表示的项目:

A=-2000+100=-1900

B=900-(-900)=1800

C=100×0.9434×0.9434=89

D=-1943.4+89=-1854.4

(2)计算或确定下列指标:

①包括投资期的静态投资回收期

=3+900/1800=3.5(年)

包括投资期的报考投资回收期

=3+1014.8/1425.8=3.71(年)

不包括投资期的静态投资回收期

=3.5—1=2.5(年)

不包括投资期的报考投资回收期

=3.71—1=2.71(年)

②净现值=1863.3+100=1963.3(万元)

③现值指数

=(1963.3+1943.4)/1943.4=2.01(年)

【提示】对于包括投资期的回收期,可以按照插值法计算,方法是:选择累计现金净流量(或累计折现现金净流量)大于0和小于0的两个相邻的时点,然后根据包括投资期的回收期的累计现金净流量(或累计折现现金净流量)等于0,用插值法既可计算出包括投资期的静态(或报考)投资回收期。本题中,由于第3年末时累计现金净流量小于0(-900万元),第4年末时的累计现金净流量大于0(900万元),所以,假设包括投资期的静态投资回收期为m年,则有(3-m)/(3—4)=(-900—0)/(-900—900),解得:m=3+900/1800=3.5(年);由于第3年末时累计折现现金净流量小于0(-1014.8万元),第4年末时的累计折现现金净流量大于0(411万元),所以,假设包括投资期的报考投资回收期为W年,则有(3-W)/(3—4)=(-1014.8—0)/(-1014.8—411),解得:W=3+1014.8/1425.8=3.71(年)。

7.【答案】

(1)A方案的大修费用的年金成本

=1500/(F/A,10%,5)

=1500/6.1051

=245.70(万元)

B方案的大修费用的年金成本

=2000/(F/A,10%,10)

=2000/15.937

=125.49(万元)

(2)A方案的现金流出总现值=10000+(120+245.70)/10%=13657(万元)

B方案的现金流出总现值=13000—1800+(200+125.49)/10%=14454.9(万元)

(3)A方案较优。

233网校编辑推荐:

热点推荐:2014年中级会计职称网校课程全科VIP班 点击免费试听>>

包含:会计实务+经济法基础+财务管理:(精讲+冲刺+习题+考点预测+真题解析+模考押题2套)不过2015年免费重学

赠送:课后习题+章节练习+课件下载+在线模考+讲师答疑

报名咨询:4000-800-233